Bestes Geschäftskonto für Ihre GbR 2025: 9 Firmenkonten im Test

Wenn Sie eine GbR (Gesellschaft bürgerlichen Rechts) gründen, ist ein Geschäftskonto nicht unbedingt erforderlich. Empfehlenswert ist es jedoch allemal, weil Sie damit Ihre geschäftlichen und privaten Finanzen klar trennen können. Doch bei welchen Banken kommt ein GbR-Geschäftskonto überhaupt infrage?

Weil nicht jedes Geschäftskonto die GbR-Rechtsform unterstützt, haben wir einige der besten Digital- und Filialbanken für Sie zusammengestellt.

Warum ist ein Geschäftskonto für meine GbR sinnvoll?

Ein Geschäftskonto ist keine Voraussetzung für die Gründung und den Betrieb einer GbR. Dabei handelt es sich nämlich um eine Personengesellschaft, für die weniger stringente Buchführungs- und Dokumentationspflichten als für Kapitalgesellschaften (z. B. GmbHs oder UGs) gelten.

Trotzdem ist ein Geschäftskonto auch für GbRs, genau wie für jede andere Unternehmensform, eine gute Investition. Es hat nämlich fast ausschließlich Vorteile:

Geschäftliche Finanzen besser im Blick

Mit einem Geschäftskonto können Sie private und geschäftliche Ausgaben strikt voneinander trennen. So erhalten Sie eine bessere Übersicht der Finanzen und des Cashflows Ihrer GbR und können sie effizienter verwalten.Unterstützung bei Buchführung und Steuer

Ein Geschäftskonto erleichtert auch die Erfüllung Ihrer Buchhaltungspflichten, den Jahresabschluss und die Zusammenarbeit mit Ihrem Steuerberater. Indem Sie jeder Buchung einen Beleg oder eine Rechnung zuweisen, können Sie jede Transaktion eindeutig nachvollziehen und dokumentieren. Dazu kommen integrierte Schnittstellen zu Buchhaltungsprogrammen wie Lexware Office oder sevdesk.Unterstützung bei der gemeinsamen Verwaltung

Da in einer GbR alle Gesellschafter gemeinschaftlich für die Geschäftsführung verantwortlich sind, kann ein Geschäftskonto die Zusammenarbeit erleichtern, indem es allen Gesellschaftern Zugriff auf geschäftliche Budgets gibt.Zusätzliche Funktionen

Banken und Finanzplattformen bieten oft spezielle Funktionen für Geschäftskonten an, die auf die Bedürfnisse kleiner Unternehmen zugeschnitten sind, z. B. automatische Steuerrücklagen, spezielle Kreditkarten, Finanzierungsangebote oder Rechnungs- und Buchhaltungs-Features.

Der einzige Nachteil eines Geschäftskontos ist der Preis: Sie müssen bereit sein, jeden Monat ein paar Euro dafür zu investieren. Die können Sie aber als Teil Ihrer laufenden Geschäftskosten betrachten – und weil Sie mit einem Geschäftskonto potenziell viel Zeit sparen können, steht eine gute Investitionsrendite in Aussicht.

Testergebnisse: Die besten Geschäftskonten für GbRs

Wenn Sie sich entschieden haben, ein Geschäftskonto für Ihre GbR zu eröffnen, müssen Sie sich nur noch für einen Anbieter entscheiden. Leider unterstützen nicht alle Banken und Finanzplattformen auch die GbR-Rechtsform.

Von den 13 Geschäftskonten, die wir getestet haben, kommen 10 auch für GbRs infrage. Hier sind unsere Favoriten:

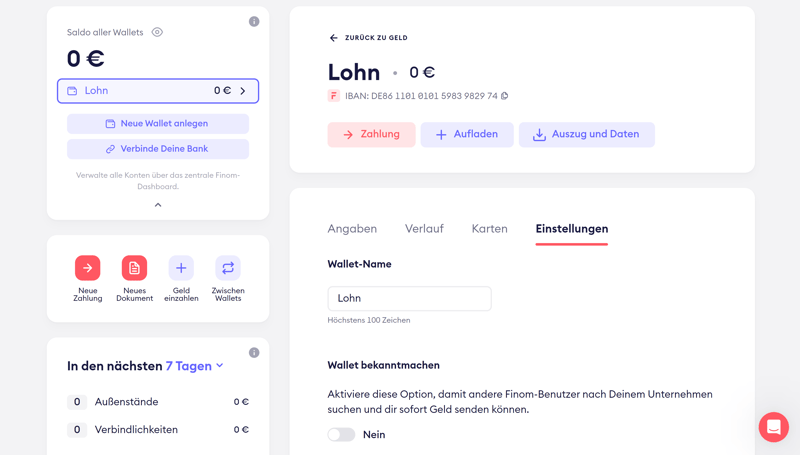

Finom: Online-Konto mit praktischer Teamverwaltung

Finom* ist eine günstige und moderne Finanzmanagement-Lösung für Selbstständige und kleine Teams, die Banking, Rechnungsstellung und Buchhaltung in einer Plattform vereint.

Was gefällt uns an Finom?

Finom ist unser Geschäftskonto-Testsieger, weil es die typischen Vorteile einer Online-Bank – günstige Kosten, unkomplizierte Bedienung und praktische Finanz-Tools – besonders stimmig in einem durchdachten Gesamtpaket vereint.

Es punktet mit einer fürs Smartphone optimierten Benutzeroberfläche, integrierten Rechnungs- und Buchhaltungsfunktionen und der Möglichkeit, bis zu 15 Unterkonten mit eigenen IBANs einzurichten.

Für GbRs sind auch die Team-Funktionen interessant: Sie können Ihre Mitgesellschafter mit wenigen Klicks zu Finom einladen, ihnen Karten ausstellen und die Teamausgaben genau im Blick behalten.

Unterkonten heißen bei Finom „Wallets“.

Wie eröffnet man ein GbR-Konto bei Finom?

Die Kontoeröffnung bei Finom ist ein 100 % digitaler Prozess. Sie müssen sich zunächst mit einer E-Mail-Adresse und einem Passwort registrieren, das Kontoeröffnungsformular ausfüllen und alle gewünschten Dokumente hochladen. Die Verifizierung erfolgt per Videoident.

Im Anschluss müssen Sie nur wenige Tage bis zur Freischaltung Ihres Kontos warten. In der Regel dauert es zwei bis fünf Werktage, bis Sie auf Ihr Geschäftskonto zugreifen können.

Was sind Vor- und Nachteile von Finom?

Unterkonten mit eigener IBAN

Je nach Tarif sind bis zu 15 Unterkonten (sogenannte „Wallets“) inklusive, jedes davon mit eigener IBAN.Benutzerfreundliche Smartphone-App

Finom ist Mobile First und macht die Finanzverwaltung besonders am Smartphone intuitiv und einfach.Integrierte Rechnungs- und Buchhaltungs-Tools

Sie können direkt im Online-Banking Rechnungen schreiben und Dokumente für die Buchhaltung sammeln.Gut für Teams

Sie können Teammitglieder einladen, individuelle Zugriffsrechte einrichten und Ihre Finanzen gemeinsam verwalten.

Keine Bargeldeinzahlung

Finom bietet keine Möglichkeit, Bargeld auf Ihr Geschäftskonto einzuzahlen, auch nicht über externe Services.Fehlende Banking-Funktionen

Manche Standard-Funktionen, darunter Überweisungen in Fremdwährungen oder der Lastschrifteinzug, fehlen bisher.Komplizierte Tarifstruktur

Finom könnte seine Tarifstruktur noch etwas vereinfachen. Außerdem gibt es versteckte Kosten, etwa in Form einer Gebühr für nicht aktive Karten.Keine deutsche Einlagensicherung

Finom ist als E-Geld-Institut lizenziert. Kundengelder werden auf Treuhandkonten europäischer Banken verwahrt und sind regulatorisch geschützt, unterliegen jedoch nicht der gesetzlichen Einlagensicherung.

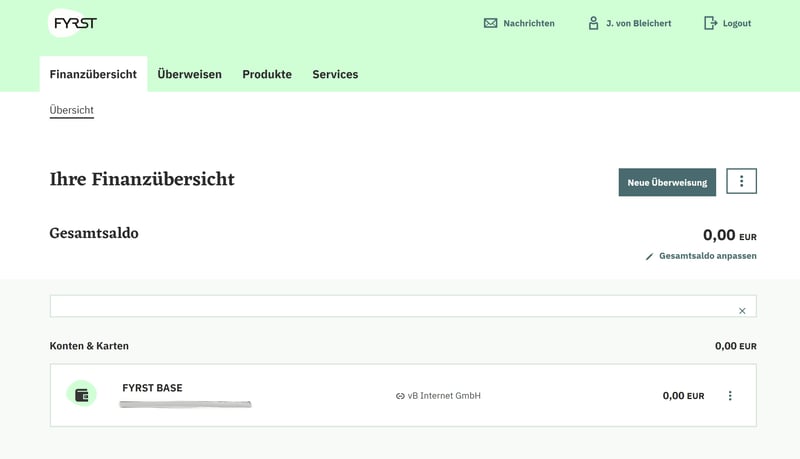

FYRST: Digitalbank mit Filialbank-Infrastruktur

FYRST* ist eine digitale Finanzplattform der Deutsche Bank AG, die die Benutzerfreundlichkeit und die Konditionen einer Neobank mit der Infrastruktur einer klassischen Filialbank kombiniert. Das Online-Banking ist modern und günstig, doch gleichzeitig profitieren Sie von bewährten Banking-Leistungen und einem umfangreichen Filialnetz.

Was gefällt uns an FYRST?

Als FYRST-Kunde haben Sie Zugriff auf das Filial- und Geldautomatennetz der Postbank, der Deutsche Bank Gruppe und der Cash Group. Sie können somit nicht nur kostenlos Geld abheben, sondern auch Geld einzahlen – eine Funktion, die bei vielen Digitalbanken bisher fehlt. Auch Überweisungen in Fremdwährungen und der Lastschrifteinzug bei Kunden werden unterstützt.

Bei der Bedienung und den Konditionen dominiert trotz Traditionsbank im Rücken die FinTech-Seite von FYRST. Die Digitalbank ist deutlich günstiger als die Filialbank-Geschwister, das Online-Banking-Interface modern-minimalistisch.

FYRST ist eine Digitalbank mit Filialbank-Unterbau.

Wie eröffnet man ein GbR-Konto bei FYRST?

Die Kontoeröffnung ist unkompliziert. Nachdem Sie den (100 % digitalen) Antrag zur Kontoeröffnung abgeschlossen haben, verifizieren Sie Ihre Identität per Videolegitimation. Am einfachsten geht das über die MyWebID-App am Smartphone.

Danach werden Ihre Zugangsdaten postalisch verschickt. Sobald Sie alle beisammen haben (bei uns waren die Anmeldeinformationen auf fünf Briefe verteilt), können Sie sich ins Online-Banking von FYRST einloggen.

Was sind Vor- und Nachteile von FYRST?

Filialnetz für Bargeldeinzahlungen

Sie können Filialen und Geldautomaten der Postbank, der Deutsche Bank Gruppe und der Cash Group nutzen, um (kostenlos) Bargeld abzuheben und einzuzahlen.Viele Zahlungsfunktionen

FYRST unterstützt auch erweiterte Banking-Funktionen, die bei Digitalbanken nicht zur Standardausstattung gehören – darunter Überweisungen in Fremdwährungen und Lastschrifteinzüge bei Kunden.Kreditkarten und Überziehungskredit

Neben Debitkarten werden in allen Tarifen auch Kreditkarten unterstützt. Einen Kontokorrentkredit gibt es ebenfalls.

Altmodische Unterkonto-Philosophie

FYRST behandelt Unterkonten als kostenpflichtige Extra-Konten. Andere Digitalbanken sind hier deutlich flexibler (und großzügiger).Keine erweiterten Finanz-Tools

Typische FinTech-Features wie Rechnungs- oder Buchhaltungs-Tools finden Sie bei FYRST bisher nicht.Keine Teamverwaltung

Für die gemeinsame Nutzung im Team ist FYRST aktuell nicht ausgelegt. Eine Teamverwaltung mit individuellen Benutzerrollen wie bei Finom fehlt.

Qonto: Professionelle Digitalbank für GbRs – auch in Gründung

Qonto* ist eine Finanzmanagement-Plattform aus Frankreich, die besonders für kleine und mittlere Unternehmen, darunter auch GbRs, geeignet ist. Seit der Übernahme des Berliner Fintech-Unternehmens Penta im Jahr 2022 hat Qonto auch in Deutschland an Bekanntheit gewonnen, weil alle ehemaligen Penta-Kunden mittlerweile zu Qonto wechseln mussten.

Was gefällt uns an Qonto?

Qonto deckt alle wichtigen Banking-Funktionen ab – auch solche, die von Online-Banken öfter mal vernachlässigt werden, z. B. internationale Transaktionen und das Lastschriftverfahren. Dazu kommen praktische Digitalbank-Features: Sie können beispielsweise bis zu 24 Unterkonten mit eigenen IBANs führen und eingebaute Rechnungs- und Buchhaltungsfeatures nutzen.

An der Bedienung gibt es zudem wenig auszusetzen: Qontos Online-Banking ist sowohl im Browser als auch am Smartphone unkompliziert und intuitiv. Generell wirkt Qonto etwas seriöser und professioneller als andere Neobanken.

Für GbRs ist natürlich auch die übersichtliche Verwaltung von Teamausgaben interessant: Alle Unterkonten und Zahlungen können Sie problemlos gemeinsam verwalten, außerdem können Sie individuelle Zahlungslimits festlegen und die Ausgaben aller Teammitglieder genau verfolgen.

Qonto ist der Geschäftskonto-Testsieger von EXPERTE.de.

Wie eröffnet man ein GbR-Konto bei Qonto?

Sie können Ihr Qonto-Geschäftskonto für Ihre GbR per Online-Antrag eröffnen. Dafür benötigen Sie folgende Unterlagen:

Identitätsnachweise der Gesellschafter: Für alle an der GbR beteiligten Gesellschafter müssen Sie einen Identitätsnachweis vorlegen.

Nachweis der GbR-Partnerschaft: Sie benötigen entweder einen Gewerbeschein oder einen formlosen, schriftlichen und von allen unterzeichneten Gesellschaftsvertrag, in dem der Geschäftszweck der GbR festgehalten ist.

Um das Konto zu aktivieren, müssen sich dann noch alle Gesellschafter per Live-Videoidentifikation verifizieren. Falls Sie eine Vollmacht der anderen Gesellschafter haben, können jene diesen Schritt aber aussetzen.

Was sind Vor- und Nachteile von Qonto?

Großer Funktionsumfang

Qonto bietet eine breite Palette an Zahlungsfunktionen, darunter SEPA-Echtzeitüberweisungen, das Lastschriftverfahren, internationale Überweisungen in verschiedenen Währungen, sowie Google und Apple Pay.Integrierte Teamverwaltung

Alle Gesellschafter können als Admins auf das Qonto-Konto zugreifen. So können Sie alle Budgets, Unterkonten und Transaktionen gemeinsam verwalten.24 Unterkonten mit eigenen IBANs

Je nach Tarif können Sie bis zu 24 Unterkonten einrichten, wobei jedes Konto über eine eigene IBAN verfügt. Die Konten lassen sich somit unabhängig voneinander für Ein- und Auszahlungen nutzen.Transparenter Gründungs-Prozess

Qonto bietet einen besonders transparenten Kontoeröffnungsprozess für Gründer, der sie durch alle Etappen der Unternehmensgründung führt und die Kontoeröffnung erleichtert.

Höhere Kosten

Qonto ist im Vergleich zu anderen Online-Banken etwas teuer – ganz gleich, ob Sie eher viele oder nur wenige Transaktionen im Monat tätigen.Fehlende Bargeldeinzahlung

Qonto bietet keine Möglichkeit, Bargeld direkt aufs Konto einzuzahlen, was bei vielen anderen Online-Banken mittlerweile problemlos möglich ist.Keine Kreditkarte

Bei den Qonto-Geldkarten handelt es sich um Debitkarten, eine richtige Kreditkarte ist nicht dabei.Keine klassische Einlagensicherung

Qonto ist ein reguliertes Zahlungsinstitut, keine Bank. Kundengelder sind bei Partnerbanken abgesichert und durch Garantien geschützt, doch eine direkte gesetzliche Einlagensicherung wie bei klassischen Banken gibt es nicht.

Commerzbank: Filialbank mit flottem Online-Banking

Möchten Sie ein Geschäftskonto für Ihre GbR lieber bei einer traditionellen Filialbank eröffnen? Dann ist die Commerzbank* einen Blick wert: Sie kombiniert bewährte Bankdienstleistungen mit einer für Filialbank-Verhältnisse recht fortschrittlichen Online-Banking-Oberfläche.

Was gefällt uns am Geschäftskonto der Commerzbank?

Was reguläre Banking-Funktionen angeht, sind Filialbanken den Online-Rivalen natürlich ein paar Schritte voraus, die Commerzbank ist hier keine Ausnahme. Von Auslandsüberweisungen bis zum Lastschrifteinzug bei Kunden: Nahezu jede Zahlungsfunktion, die eine GbR benötigen könnte, ist im Geschäftskonto der Commerzbank integriert.

Darüber hinaus haben Sie natürlich Zugang zu den 400 deutschlandweiten Filialen der Commerzbank, sowie zu etwa 6.000 Geldautomaten der Cash Group.

Durch die Erteilung entsprechender Vollmachten können Sie Ihren Co-Gesellschaftern auch Zugriff auf das gemeinsame Konto geben. Die Berechtigungen können Sie dabei selbst definieren.

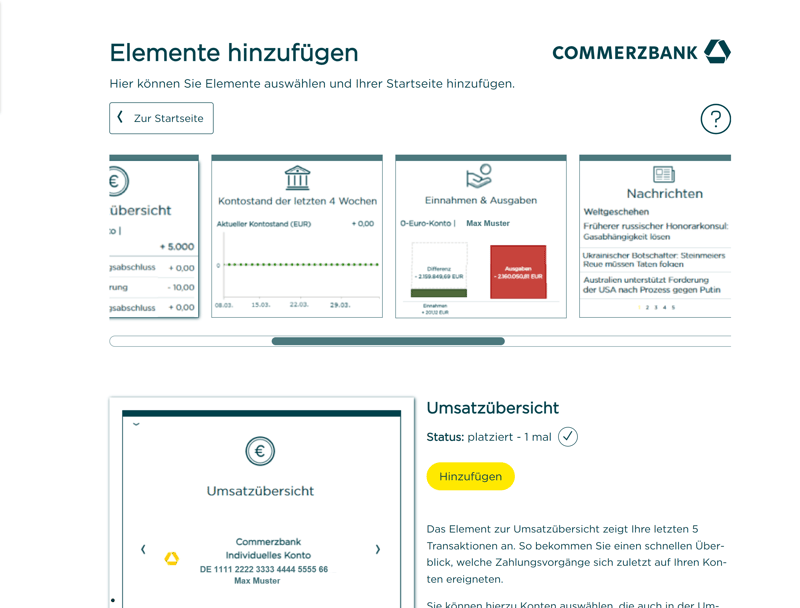

Das Online-Banking der Commerzbank.

Wie eröffnet man ein GbR-Konto bei der Commerzbank?

Sie können Ihr Commerzbank-Geschäftskonto entweder persönlich in einer Filiale oder online eröffnen. Wenn Sie sich für die Online-Kontoeröffnung entscheiden, müssen Sie nur das Antragsformular ausfüllen und Ihre GbR-Dokumente hochladen.

Dann müssen Sie nur zwei bis drei Tage auf Ihren TAN-Freischaltungcode warten, mit dem Sie Zugriff auf Ihr Online-Banking erhalten.

Was sind Vor- und Nachteile der Commerzbank?

400 Filialen

Sie haben Zugriff auf ein deutschlandweites Filialnetz, was persönlichen Service ermöglicht und Bargeldtransaktionen erleichtert.Umfangreiche Banking-Funktionen

Von Kreditkarten über Echtzeit- und Auslandsüberweisungen bis zum Lastschrifteinzug – die Commerzbank deckt alle wichtigen und erweiterten Banking-Funktionen ab.Modernes Online-Banking

Für eine Filialbank bietet die Commerzbank ein zeitgemäßes und nutzerfreundliches Online-Banking-Erlebnis.

Hohe Kosten

Die Commerzbank ist teurer als die meisten Online-Banken. Das gilt für alle Nutzungsszenarien, weil bei der Commerzbank jede Ein- und Auszahlung kostenpflichtig ist.Enttäuschender Kundensupport

Wenn Sie sich von einer Filialbank einen besseren Support als von einer Online-Bank erwarten, könnten Sie enttäuscht sein: Lange Wartezeiten sind hier an der Tagesordnung.Schrumpfendes Filialnetz

Es gibt immer weniger Commerzbank-Filialen. Hier folgt die Filialbank leider einem landesweiten Trend.

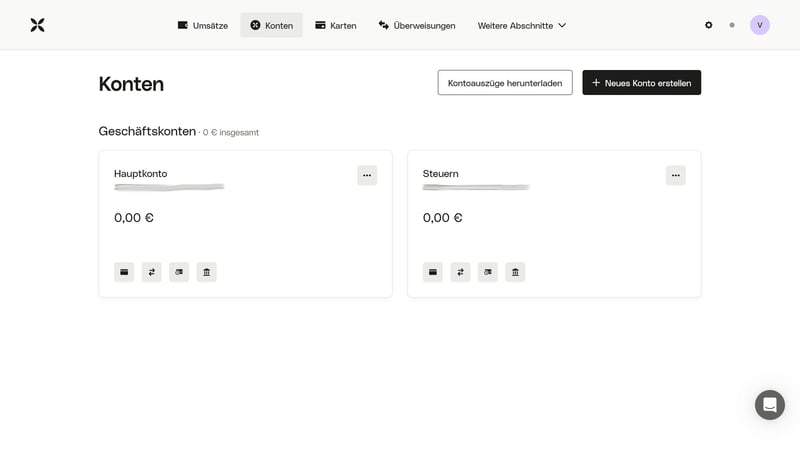

bunq: Flexible Neobank mit Automatisierung auf Knopfdruck

bunq* ist eine Neobank, die mit der traditionellen Bankästhetik bricht und auf ein spielerisches Design setzt. Hinter der farbenfrohen Fassade steckt jedoch eine ernstzunehmende Lösung für die smarte Finanzverwaltung, die auch für GbRs einen Blick wert ist.

Was gefällt uns an bunq?

bunq möchte seinen Nutzern manuelle Arbeit abnehmen: Statt Einnahmen jedes Mal auf verschiedene Unterkonten zu verteilen, etwa um Geld für Steuern oder Ersparnisse zur Seite zu legen, können Sie feste Regeln für die automatische Sortierung definieren. Sie können etwa einrichten, dass ein fester Prozentsatz von Einnahmen direkt auf ein Steuer-Unterkonto wandert.

Neben der Automatisierung punktet bunq mit umfassenden Zahlungsfunktionen, inklusive SOFORT, iDEAL & Bancontact, sowie personalisierten Zahlungslinks via bunq.me. Zudem bietet bunq geteilte Kontozugänge, sodass Teams ihre Finanzen gemeinsam verwalten können.

Das Online-Banking der Commerzbank.

Wie eröffnet man ein GbR-Konto bei bunq?

Die Kontoeröffnung ist bei bunq besonders unkompliziert. Sie läuft komplett digital ab und sollte in ca. 5 Minuten abgeschlossen sein.

Zunächst müssen Sie einen Account erstellen, indem Sie Ihre Kontakt- und Adressdaten hinterlegen. Dann müssen Sie Informationen zu Ihrem Unternehmen angeben und die erforderlichen Dokumente hochladen.

Die Verifizierung erfolgt bequem per Videoident. Auf postalisch verschickte Zugangsdaten müssen Sie nicht warten: Das Geschäftskonto wird zeitnah freigeschaltet – wir konnten bereits nach wenigen Minuten darauf zugreifen.

Was sind Vor- und Nachteile von bunq?

Bis zu 24 Unterkonten mit eigenen IBANs

bunq unterstützt bis zu 24 Unterkonten und ist damit relativ großzügig. Selbst im Gratis-Tarif sind zwei Unterkonten inklusive.Automatische Zahlungsverwaltung

Sie können Geld bei Zahlungseingang automatisch auf Unterkonten verteilen, etwa für die Rücklage von Steuergeldern.Intuitive Smartphone-App

bunq bietet eine flotte und moderne Smartphone-App, in der alle wichtigen Funktionen schnell erreichbar sind.

Gamifiziertes Interface

bunq ist bunt, verspielt und gamifiziert. Wer eine „seriös“ auftretende Bank sucht, ist hier an der falschen Adresse.Teurer als andere Digitalbanken

Die durchschnittlichen Kosten sind bei bunq etwas höher als bei anderen Neobanken, was an den monatlichen Grundgebühren und den Kosten für Überweisungen und Bargeldtransaktionen liegt.Enttäuschender Support

Wir haben gemischte Erfahrungen mit dem bunq-Support gemacht. Im Chat wurde uns schnell geholfen, doch auf unsere E-Mails kam keine Antwort. In den Review-Portalen ist der Tenor eher negativ.

Weitere Anbieter

In unserer Top 5 war das ideale Geschäftskonto für Ihre GbR nicht dabei? Vielleicht kommt ja eine dieser Alternativen infrage:

Vivid Money

Vivid Money* ist ein Berliner FinTech, das ein unkompliziertes digitales Geschäftskonto für GbRs bietet. Es punktet mit einer modernen, für Smartphone-Banking optimierten Bedienung, günstigen Konditionen und einer blitzschnellen Einrichtung. Beim Support gibt es jedoch noch Verbesserungsbedarf.

Deutsche Bank

Die Deutsche Bank* bietet ein GbR-taugliches Geschäftskonto mit vielen Banking-Funktionen und praktischen Extras wie dem Finanzplaner, mit dem Sie sich Sparziele setzen können. Das Konto ist zudem preislich effizient, falls Sie besonders viele Transaktionen durchführen. Leider sind die Grundgebühren recht hoch, auf den Support war in unserem Test zudem kein Verlass.

Postbank

Auch das Geschäftskonto der Postbank* ist für GbRs geeignet. Es hat die typischen Stärken und Schwächen einer etablierten Filialbank: Sie profitieren von umfangreichen Bankdienstleistungen, inklusive Bargeldeinzahlungen, Lastschrifteinzug und Finanzierungen, müssen aber auf Neobank-Annehmlichkeiten wie Unterkonten, Automatisierungen oder virtuelle Karten verzichten.

Wise

Wenn Ihre GbR international tätig ist, könnte ein Multi-Währungs-Konto eine sinnvolle Investition sein. Mit Wise* können Sie unkompliziert Geld in unterschiedlichen Währungen halten, empfangen und versenden. Weil der Fokus klar auf internationale Zahlungen liegt und der Funktionsumfang ansonsten eingeschränkt ist, eignet sich das Konto aber eher als Zweit- oder Zusatzkonto.

Revolut

Auch Revolut* ist ein Multi-Währungs-Geschäftskonto, mit dem Sie unkompliziert Geld in unterschiedlichen Währungen verwalten können. Der Funktionsumfang ist größer als bei Wise, und umfasst sogar Rechnungsfunktionen und Krypto-Trading, dafür ist Revolut deutlich teurer und weniger intuitiv in der Bedienung.

Fazit

Sie suchen nach einem Geschäftskonto für Ihre GbR? Dann haben Sie die Wahl zwischen Online-Banken wie Qonto oder Finom und klassischen Filialbanken wie der Commerzbank oder der Deutschen Bank.

Digitalbanken punkten mit modernem Online-Banking und praktischen Finanzmanagement-Features, z. B. Unterkonten und Buchhaltungsfunktionen, während Filialbanken bei klassischen Bankdienstleistungen die Nase vorn haben.

Natürlich sind für die Auswahl auch die Kosten wichtig. Im Geschäftskonto-Vergleich von EXPERTE.de finden Sie einen Preisrechner, mit dem Sie das ideale GbR-Geschäftskonto für Ihr Budget und Ihre Bedürfnisse finden können.

Häufig gestellte Fragen

Nein, ein Geschäftskonto ist für Personengesellschaften, zu denen auch die GbR zählt, nicht zwingend notwendig. Gesetzlich vorgeschrieben ist es nur für Kapitalgesellschaften, wie etwa GmbHs oder UGs.

Ja, ein Geschäftskonto ist für eine GbR sinnvoll, weil Sie damit Ordnung in Ihre Finanzen bringen und geschäftliche Ausgaben strikt von privaten Transaktionen trennen können. Zudem können Sie Ihren Mitgesellschaftern Zugriff aufs Geschäftskonto geben, sodass Sie Ihre Finanzen gemeinsam verwalten können.

Wie viel ein GbR-Geschäftskonto kostet, ist von mehreren Faktoren abhängig – beispielsweise von den Grundgebühren der Bank und der Anzahl der monatlichen Transaktionen und Bargeldeinzahlungen. Falls Sie nur wenige Buchungen vornehmen, liegen die monatlichen Kosten bei den von uns getesteten Anbietern zwischen 10 und 30 €, bei vielen Buchungen sind 100–250 € wahrscheinlicher.