Geschäftskonto-Vergleich: 13 Firmenkonten im Test

Ein Geschäftskonto ist nicht immer Pflicht – aber fast immer eine kluge Entscheidung. Bleibt nur die Frage: Wo eröffnen Sie es? Bei einer klassischen Filialbank, einer digitalen Direktbank – oder doch bei einem modernen FinTech? Welches Firmenkonto am besten passt, hängt von Ihren individuellen Bedürfnissen ab.

Wir haben 13 beliebte Lösungen getestet, um Ihnen dabei zu helfen, das beste Geschäftskonto für Ihre Anforderungen und Ihr Budget zu finden.

„Brauche ich wirklich ein Geschäftskonto?“ Diese Frage stellen sich viele Selbstständige am Anfang. Gesetzlich ist die Antwort ziemlich einfach: Nur Kapitalgesellschaften (GmbH, AG, UG, eG, eV, KGaA) sind dazu verpflichtet, ein Geschäftskonto zu führen.

Doch auch ohne Verpflichtung kann es sich lohnen, die geschäftlichen Finanzen mit einem separaten Geschäftskonto zu verwalten. Private Girokonten sind nämlich nicht auf die speziellen Bedürfnisse von Selbstständigen und Unternehmen ausgelegt – und machen es ziemlich schwierig, geschäftliche und private Finanzen sauber zu trennen.

Doch welches Geschäftskonto ist am besten?

Geschäftskonto-Test: 13 Anbieter im Vergleich

Das Angebot an Geschäftskonten ist groß, und neben traditionellen Banken drängen immer mehr digitale Direktbanken und FinTechs auf den Markt – mit dem Versprechen, Business-Banking günstiger und müheloser zu machen.

Wir haben 13 Firmenkonten aller Kategorien ausgiebig getestet, um Ihnen bei der Auswahl der richtigen Lösung für Sie und/oder Ihr Unternehmen zu helfen. Unsere Testkriterien stellen wir weiter unten vor.

Hier ist zunächst unsere Top 5 der besten Geschäftskonten:

Finom Geschäftskonto: Unser Testsieger für Selbstständige & kleine Teams

Finom* gehört zur neuen Generation digitaler Finanzlösungen, die geschäftliches Banking smarter, flexibler und effizienter machen möchten. Die für den mobilen Einsatz optimierte Plattform kombiniert klassische Banking-Funktionen, Finanzmanagement und Buchhaltung in einer benutzerfreundlichen All-in-One-Lösung für den modernen Geschäftsalltag.

Was gefällt uns an Finom?

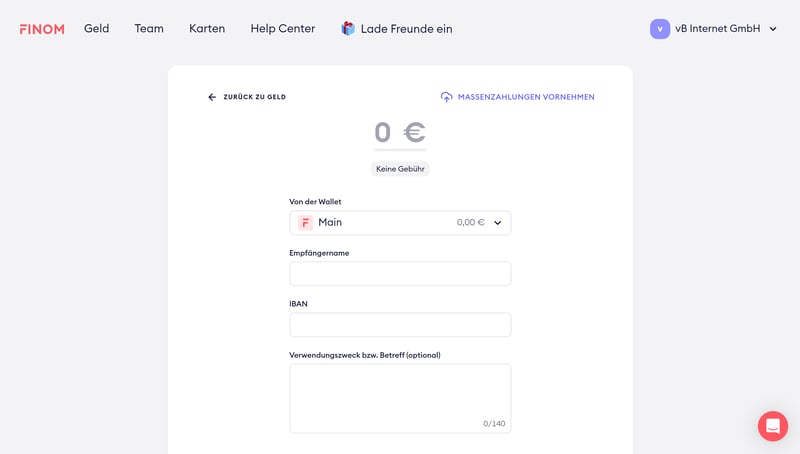

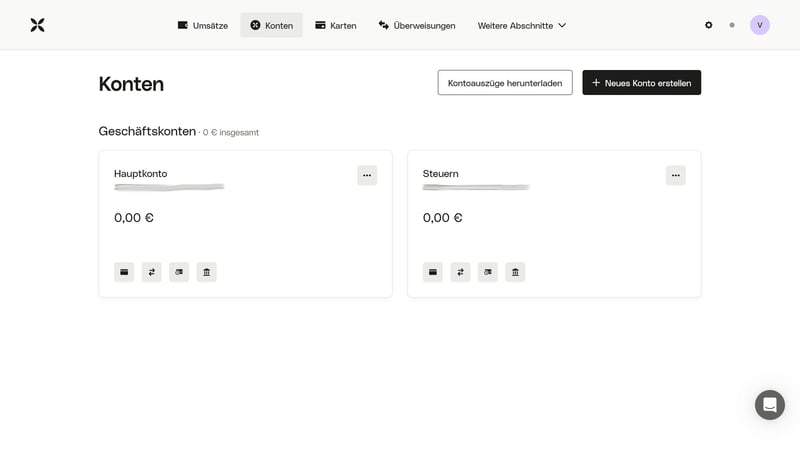

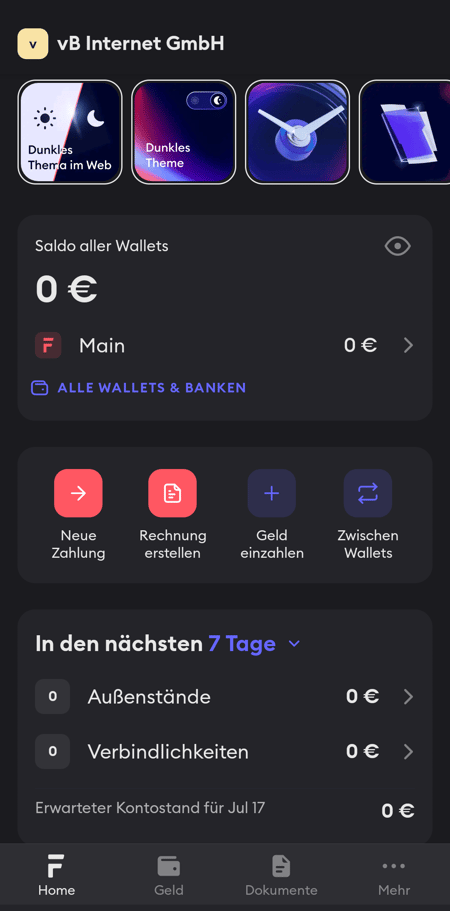

Finom liefert die unserer Meinung nach beste Umsetzung der Neobank-Formel. Die Plattform setzt auf eine minimalistisch-elegante Benutzeroberfläche, die intuitiv und logisch aufgebaut ist – sowohl im Browser als auch mobil. Alle wesentlichen Banking-Funktionen sind schnell erreichbar, und erweiterte Tools wie die Rechnungsmaske oder die Dokumentenverwaltung für die Buchhaltung sind nahtlos integriert.

Praktisch sind die Unterkonten (Wallets) mit eigener IBAN, mit denen Sie Ihre Geschäftsausgaben unkompliziert trennen und organisieren können. Die Möglichkeit, Teammitglieder mit individuellen Berechtigungen hinzuzufügen, macht Finom zudem auch zu einer attraktiven Lösung für kleine Unternehmen und Teams.

Finom ist unser Geschäftskonto-Testsieger.

Auch preislich kann Finom überzeugen: Der einsteigerfreundliche „Start“-Tarif, der ein großes Kontingent an kostenlosen SEPA-Überweisungen bietet, gehört zu den günstigsten am Markt. Freelancer profitieren von einem Gratis-Tarif, bei dem jedoch die Überweisungen kostenpflichtig sind.

Sogar beim Support, wo sich fast alle Banken aus unserem Test nicht gerade mit Ruhm bekleckern, steht Finom recht gut da: Sie können Kundenberater via Chat, WhatsApp oder E-Mail erreichen und sollten erfahrungsgemäß auch zeitnah Antworten erhalten.

Was sind Vor- und Nachteile von Finom?

Intuitive App & Web-Oberfläche

Die Finom-App bietet schnellen Zugriff auf alle Finanzfunktionen und überzeugt mit einem modernen, minimalistischen Design.Unterkonten mit eigener IBAN

Sie können bis zu 15 Unterkonten („Wallets“) anlegen. Jedes davon hat eine eigene IBAN, kann also unabhängig vom Hauptkonto genutzt werden.Eingebaute Rechnungs- und Buchhaltungs-Tools

Durch die integrierten Rechnungs- und Buchhaltungs-Features bleiben Ihre Finanzen, Zahlungen und Dokumente an einem Ort gebündelt.Auch für Teams

Sie können Teammitglieder einladen, ihre Zugriffsrechte individuell festlegen und so Finanzaufgaben effizient delegieren.

Keine Bargeldeinzahlung möglich

Wenn Sie regelmäßig Bargeld auf Ihr Geschäftskonto einzahlen müssen, ist Finom aktuell keine Option.Keine Kreditkarten oder Kontokorrentkredite

Finom bietet nur Debitkarten. Kreditkarten oder eine Dispo-Funktion werden nicht unterstützt.Keine deutsche Einlagensicherung

Finom besitzt eine Lizenz als E-Geld-Institut. Kundengelder werden getrennt von Firmengeldern auf Treuhandkonten europäischer Banken verwahrt und unterliegen regulatorischem Schutz. Allerdings fällt das Konto nicht unter die gesetzliche Einlagensicherung.Komplexe Tarifstruktur mit versteckten Kosten

Die Tarifgestaltung von Finom ist unnötig kompliziert. Manche Kosten, etwa für nicht aktive Karten oder bestimmte Überweisungen, sind nicht sofort ersichtlich.

Finom eine gute Wahl für Freelancer und kleine Unternehmen, die eine moderne, digitale Finanzlösung bevorzugen und möglichst wenig zahlen möchten. Auch für (kleine) Teams ist Finom eine praktische Option, da es eine flexible Nutzerverwaltung mit individuellen Zugriffsrechten bietet.

Wenn Sie auf Bargeldtransaktionen angewiesen sind oder großen Wert auf klassische Bankdienstleistungen wie Kredite oder eine persönliche Beratung in der Filiale legen, ist Finom hingegen nicht geeignet.

FYRST Geschäftskonto: FinTech-Banking mit Filialbank-Infrastruktur

Sie wünschen sich die flotte Bedienung einer Neobank, möchten bei den Banking-Funktionen aber keine Kompromisse eingehen? Dann ist FYRST* einen Blick wert: Man mag es der Digitalbank für Selbstständige und Freiberufler nicht ansehen, doch sie gehört – genau wie Deutsche Bank und die Postbank – zur Deutsche Bank AG.

Was gefällt uns an FYRST?

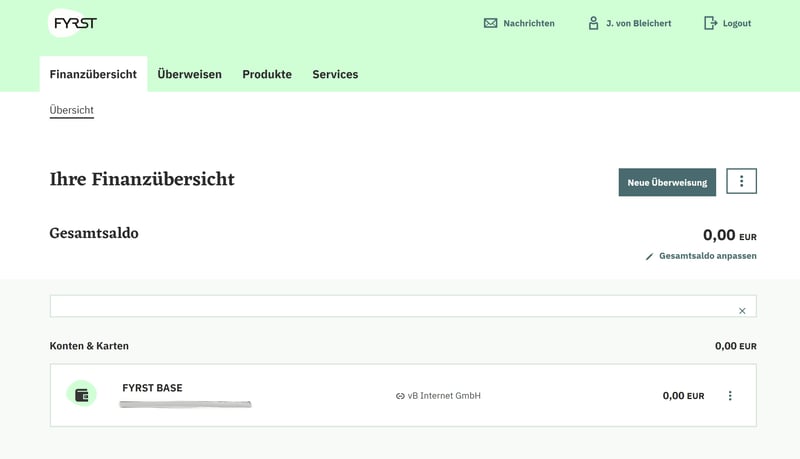

FYRST kombiniert die Infrastruktur einer Filialbank mit den Konditionen und der digitalen Benutzerfreundlichkeit eines FinTechs, was in vielerlei Hinsicht gut gelingt: Die Gebühren halten sich in Grenzen, Überweisungen und andere Banking-Funktionen gehen im intuitiven Interface leicht von der Hand und Bargeldaus- und -einzahlungen sind durch das große Filialnetz kein Problem.

Auch erweiterte Funktionen, die bei Neobanken längst noch kein Standard sind, etwa Überweisungen in Fremdwährungen oder der Lastschrifteinzug bei Kunden, sind bei FYRST Teil der Grundausstattung. Kreditkarten und eine Kreditlinie stehen ebenfalls zur Verfügung.

FYRST ist die Digitalbank-Tochter der Deutsche Bank AG.

Bei Support ist FYRST ebenfalls besser aufgestellt als der Durchschnitt: Unterstützung gibt es nicht nur per E-Mail, sondern auch telefonisch, und wir erhielten relativ schnell Antworten auf unsere Fragen. Sogar in den Review-Portalen wird der Kundenservice häufig positiv hervorgehoben.

Was sind Vor- und Nachteile von FYRST?

Benutzerfreundliche Bedienung

Trotz Filialbank im Rücken sieht FYRST aus wie eine Digitalbank: Die Smartphone-App und das Online-Banking sind modern, flott und intuitiv.Umfangreiche Banking-Funktionen

FYRST unterstützt neben SEPA-Echtzeitüberweisungen auch erweiterte Bezahlfunktionen, die bei vielen Neobanken fehlen – z. B. Überweisungen in Fremdwährungen oder Lastschrifteinzüge bei Kunden.Unkomplizierte Bargeldtransaktionen

Weil Sie das Filialnetz der Postbank, der Deutsche Bank Gruppe und der Cash Group nutzen können, sind Abhebungen und Einzahlungen kein Problem.Kreditkarten und Kontokorrentkredit möglich

Sie können in allen Tarifen eine Kreditkarte beantragen. Ein Kontokorrentkredit wird ebenfalls unterstützt.

Kostenpflichtige Unterkonten

Bei den Unterkonten hinkt FYRST der Digitalbank-Konkurrenz noch gewaltig hinterher: Es gibt keine Gratis-Geldtöpfe, sondern jedes zusätzliche Konto kostet zusätzlich.Kaum Extra-Funktionen

FYRST konzentriert sich auf die Banking-Basics. Zusatzfeatures wie Rechnungs- und Buchhaltungs-Tools oder smarte Finanztools zur automatischen Geldverwaltung und Budgetierung fehlen weitgehend.Keine Team-Funktionen

Im Gegensatz zu Finom bietet FYRST keine speziellen Team-Tarife oder die Möglichkeit, zusätzliche Nutzer zum Bankkonto einzuladen.

FYRST ist eine attraktive Wahl für Selbstständige, Freiberufler und kleine Unternehmen, die ein digitales Geschäftskonto mit klassischer Bankinfrastruktur suchen. Wenn Sie bei anderen FinTechs Funktionen wie die Bargeldeinzahlung, den Lastschrifteinzug oder Überweisungen in Fremdwährungen vermissen, ist FYRST also eine starke Alternative.

Qonto Geschäftskonto: Seriöse Digitalbank mit vielen Funktionen

Qonto* ist ein französisches Finanzmanagement-Tool für Selbstständige und KMUs, das in Deutschland vor allem seit der Übernahme von Penta bekannt ist. Als Zahlungsinstitut unter der Aufsicht der Banque de France bietet Qonto eine breite Palette an Dienstleistungen, die von herkömmlichen Bankdienstleistungen bis hin zu Rechnungs- und Buchhaltungsfunktionen reichen.

Was gefällt uns an Qonto?

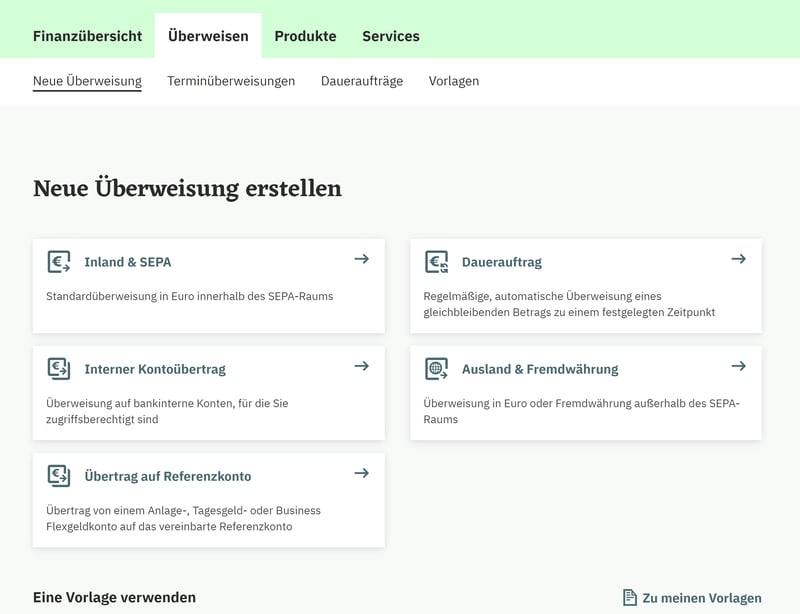

Qonto wirkt etwas „erwachsener“ und seriöser als viele andere Digitalbanken: Hier steht weniger der Lifestyle-Aspekt im Vordergrund, sondern ein durchdachtes, professionelles Banking-Erlebnis. Die Plattform kombiniert ein schlankes, digitales Nutzererlebnis mit umfangreichen Banking-Funktionen, die bei anderen Neobanken oft fehlen – darunter auch Firmenlastschriften und Überweisungen in Fremdwährungen.

Dazu kommen aber auch FinTech-typische Extras wie Ausgabenmanagement, Buchhaltungs-Tools und eine integrierte Rechnungsmaske. Großzügiger als die Konkurrenz zeigt sich Qonto bei den Unterkonten: Je nach Tarif sind bis zu 25 Unterkonten mit eigener IBAN möglich, deutlich mehr als bei anderen Banken.

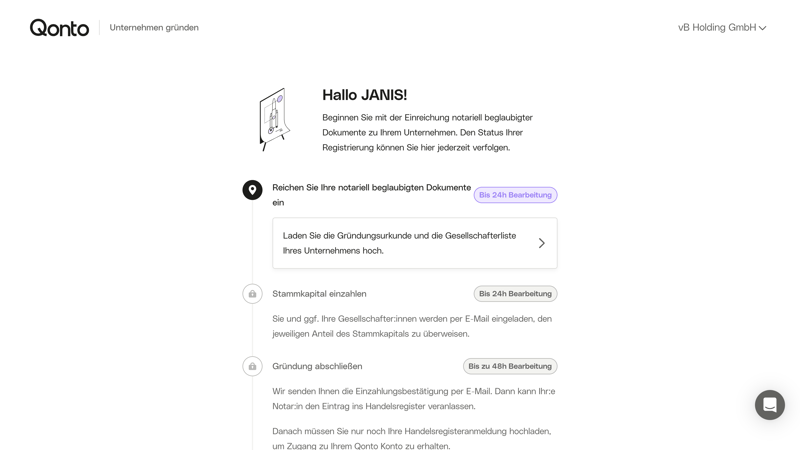

Qonto punktet mit einem transparenten und straffen Gründer-Prozess.

Der Prozess für Firmengründungen verdient eine besondere Erwähnung: Qonto überzeugt mit einem gut strukturierten Prozess, der Gründer an der Hand nimmt und durch alle Etappen führt – von der Einreichung beglaubigter Dokumente bis zum Abschluss. Auch die voraussichtliche Bearbeitungszeit wird dabei stets transparent kommuniziert.

Was sind Vor- und Nachteile von Qonto?

Intuitive Bedienung

Qonto punktet mit einer modernen Smartphone-App und einer professionellen, eleganten Online-Banking-Oberfläche, in der alle Funktionen mit wenigen Klicks erreichbar sind.Großer Funktionsumfang

Qonto unterstützt alle wichtigen Banking-Features und einige Extras, z. B. Rechnungs- und Buchhaltungs-Tools.Bis zu 25 Unterkonten mit eigenen IBANs

Je nach Tarif können Sie bis zu 25 Unterkonten mit eigenen IBANs einrichten, um Ihre Finanzen zu organisieren und getrennt zu verwalten.Guter Prozess für Neugründungen

Qonto bietet einen straffen Prozess für Firmengründungen, der Nutzer an der Hand nimmt und durch alle Schritte der Gründung begleitet.

Vergleichsweise teuer

Durch die kostenpflichtigen Buchungen und die relativ hohen monatlichen Grundgebühren ist Qonto teurer als viele andere Digitalbanken.Keine Bargeldeinzahlung

Es gibt bisher keine Möglichkeit, Bargeld auf Ihr Qonto-Konto einzuzahlen. Bei anderen Digitalbanken ist dies heute kein Problem mehr.Keine Kreditkarte

Qonto bietet bisher nur MasterCard-Debitkarten an, eine Kreditkarte ist nicht dabei.

Qonto ist eine gute Wahl für kleine Unternehmen, die eine professionell auftretende All-in-One-Finanzplattform suchen – und bereit sind, für guten Service und einen großen Funktionsumfang etwas mehr zu bezahlen als bei den günstigsten Neobanken.

Durch den benutzerfreundlichen und transparenten Prozess für Unternehmen in Gründung ist Qonto auch für Firmengründer interessant.

Vivid Money Geschäftskonto: Günstige Digitalbank mit unbegrenzten Unterkonten

Vivid Money* ist eine deutsche Fintech-Firma, die sich auf die Bereitstellung von digitalen Kontolösungen für Privatpersonen, Selbstständige und Unternehmen spezialisiert hat. Der Fokus liegt auf „All-in-One“-Geschäftskonten, die Banking, Ausgabenmanagement, Rechnungen, Buchhaltung, Fremdwährungskonten, und sogar ein Firmendepot unter einem Dach bündeln.

Genau wie bei Finom handelt es sich um ein E-Geld-Institut, keine „richtige“ Bank – was bedeutet, dass hier nicht die klassische deutsche Einlagensicherung greift.

Was gefällt uns an Vivid Money?

Vivid Money ist ein typischer Vertreter der neuen Neobank-Generation – mit allen Vor- und Nachteilen, die das so mit sich bringt. Die Benutzererfahrung ist konsequent auf schnelles Smartphone-Banking ausgelegt:

Der Funktionsumfang ist solide: Neben SEPA-Überweisungen werden auch Basislastschriften und SWIFT-Überweisungen unterstützt. Dazu kommen Neobank-typische Rechnungs- und Buchhaltungsfunktionen.

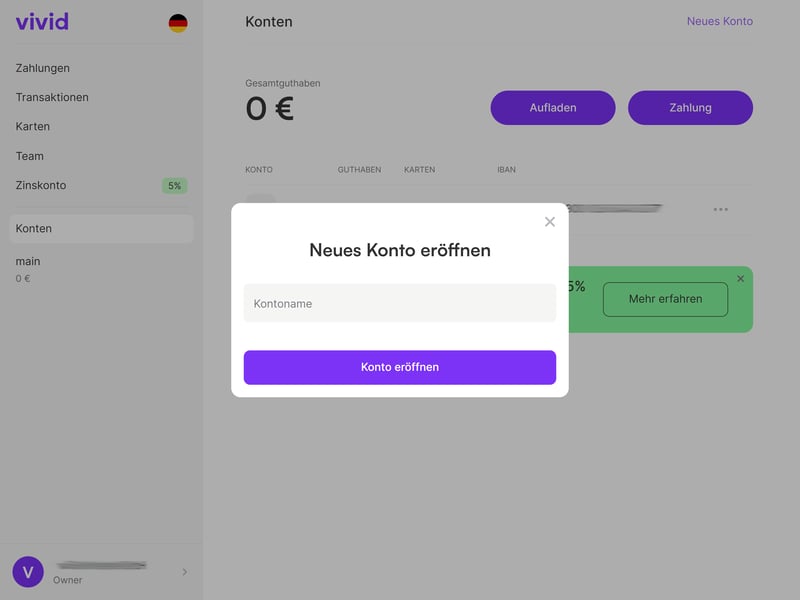

Besonders großzügig ist Vivid Money bei den Unterkonten: Sie können in allen Tarifen unbegrenzt viele Unterkonten hinzufügen, von denen jedes eine eigene IBAN besitzt.

Vivid Money unterstützt unbegrenzt viele Unterkonten.

Die Konditionen sind grundsätzlich recht günstig: Alle Tarife unterstützen unbegrenzt gebührenfreie SEPA-Echtzeitüberweisungen. In den Unternehmenstarifen können Sie zudem – ohne Aufpreis – unbegrenzt viele Teammitglieder hinzufügen. Gratis-Tarife für Freelancer und Unternehmen gibt es auch.

Was sind Vor- und Nachteile von Vivid Money?

Unbegrenzt viele Unterkonten mit eigenen IBANs

In allen Tarifen lassen sich beliebig viele Unterkonten anlegen – jedes mit eigener IBAN. So können Sie Budgets und Projekte sauber voneinander trennen.Relativ günstig

Bereits die kostenlosen Tarife bringen alle wichtigen Funktionen mit. Dank unbegrenzter SEPA-Echtzeitüberweisungen und Teamkonten sind auch die Bezahltarife in der Praxis recht günstig.Moderne Digitalbank mit Smartphone-Fokus

Ob Web oder Smartphone: Online-Banking ist bei Vivid Money flott und intuitiv; alle wichtigen Funktionen sind nur einen Klick oder Fingertipp entfernt.

Keine klassische Einlagensicherung

Vivid Money ist ein reguliertes E-Geld-Institut, keine klassische Bank. Kundengelder werden zwar treuhänderisch bei Partnerbanken verwahrt, doch es gilt keine gesetzliche Einlagensicherung wie bei klassischen Kreditinstituten.Online-Bank ohne Filialnetz und Bargeldeinzahlung

Vivid Money bietet keine Möglichkeit, Bargeld direkt einzuzahlen, und verfügt über kein Filialnetz.Durchwachsener Support

Wir fanden den Support etwas unpersönlich und automatisiert – und auch in den Bewertungsportalen berichten viele Kunden von langsamen Reaktionszeiten und eingeschränkter Erreichbarkeit.

Vivid Money ist einen Blick wert, wenn Sie ein modernes Digitalbank-Konto suchen, das einfach zu bedienen ist und viele Funktionen in einer App vereint. Besonders interessant ist es für Freelancer und kleine Firmen, die ihre Finanzen flexibel mit Unterkonten organisieren möchten.

Für größere Unternehmen, die viel Kapital halten, komplexere Anforderungen haben oder besonderen Wert auf persönliche Betreuung legen, ist Vivid Money hingegen weniger geeignet.

bunq Geschäftskonto: Verspielte Neobank mit zeitsparenden Automatisierungen

Oberflächlich ist bunq* das komplette Gegenteil von Qonto: Während Qonto bewusst seriös auftritt, um trotz FinTech-Hintergrund mit „richtigen“ Banken zu konkurrieren, setzt die niederländische Direktbank konsequent auf ein spielerisches, Community-orientiertes Konzept.

Die farbenfrohe bunq-App integriert Gamification-Elemente wie ein tägliches Glücksrad und die Visualisierung gepflanzter Bäume, die natürlich darauf abzielen, Nutzer stärker an die App zu binden. Trotzdem unterstützt bunq alle wichtigen Funktionen eines Geschäftskontos – und hat zudem ein paar nette Extras parat.

Was gefällt uns an bunq?

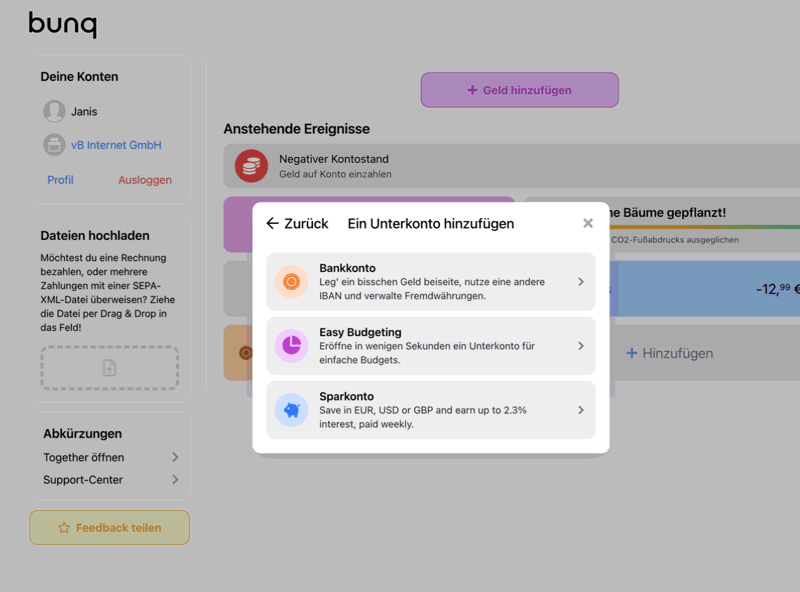

bunq legt großen Wert auf digitale Komfortfunktionen für eine smartere Finanzverwaltung. Sie können bis zu 25 Unterkonten anlegen, die jeweils eine eigene IBAN besitzen und somit unabhängig vom Hauptkonto genutzt werden können.

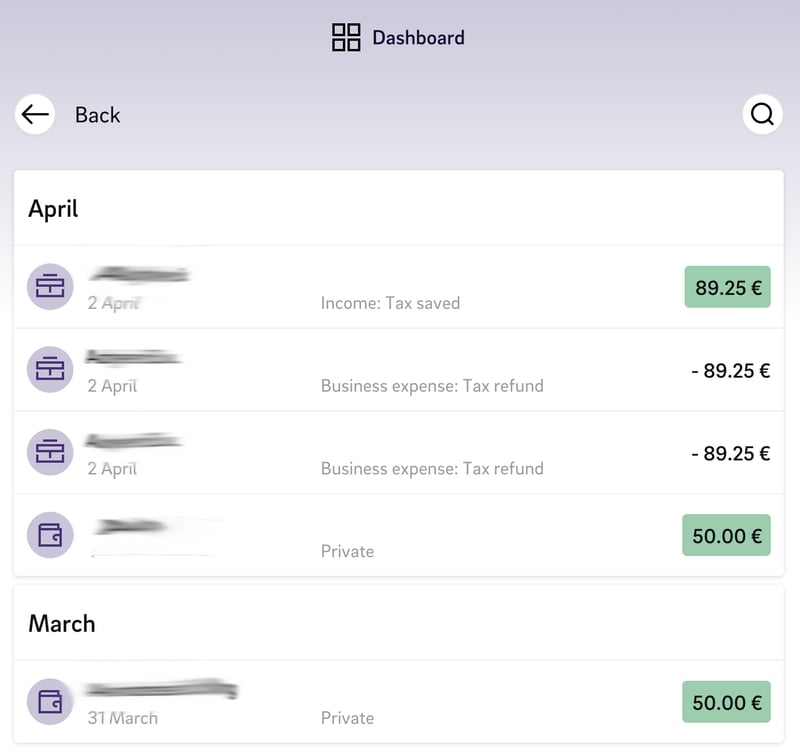

Besonders praktisch ist die automatische Sortierung von Einnahmen, die bunq intelligent verwaltet. So lassen sich beispielsweise Steuerabgaben automatisiert zurücklegen, indem ein fester Prozentsatz wiederkehrender Zahlungen direkt auf ein Steuer-Unterkonto gebucht wird. Das reduziert den manuellen Aufwand ermöglicht eine übersichtlichere Finanzplanung.

bunq punktet mit smarten Finanztools und Automatisierungen.

bunq ist auch für Teams geeignet: Sie können einen geteilten Kontozugang einrichten, um Ihre Finanzen gemeinsam zu verwalten. Im Gegensatz zu vielen anderen Neobanken werden zudem auch Bargeldeinzahlungen unterstützt: Jene sind dank einer Partnerschaft mit viacash bei Filialen wie REWE, dm oder ROSSMANN möglich.

Was sind Vor- und Nachteile von bunq?

25 Unterkonten mit eigenen IBANs

Sie können – je nach Tarif – bis zu 25 Unterkonten anlegen. Jedes Unterkonto hat einen benutzerdefinierten Namen und eine eigene IBAN.Automatische Sortierung

bunq unterstützt die automatische Verteilung von eingehenden Zahlungen auf Unterkonten. Damit können Sie etwa einen Teil Ihrer Einkünfte automatisch für Steuern oder Ersparnisse zur Seite legen.Intuitive Smartphone-App

bunq ist Mobile-First und bietet eine flotte, intuitive Smartphone-App, in der alle wichtigen Funktionen schnell erreichbar sind.Debit- und Kreditkarten

bunq bietet sowohl Debit- als auch Kreditkarten an, beide von MasterCard. Je nach Tarif sind bis zu drei physische Karten inklusive.

Bunt-gamifiziertes Interface

Wer sich eine professionell auftretende Bank wünscht, könnte mit bunq Probleme haben: Oberflächlich wirkt bunq etwas zu verspielt und unseriös.Wenig Gratis-Transaktionen

Das Gratis-Kontingent an Überweisungen ist in den meisten Tarifen schnell ausgeschöpft. Danach kostet jede Buchung 13 Cent.Relativ teuer

bunq ist durch die monatlichen Grundgebühren und die kostenpflichtigen Überweisungen und Ein-/Auszahlungen teurer als andere Digitalbanken.Enttäuschender Support

Der Kundenservice von bunq ist nicht sonderlich zuverlässig - das bestätigen auch viele Bestandskunden in Review-Portalen.

bunq ist eine solide Option für Freiberufler und kleine Teams, die ein flexibles Geschäftskonto mit starken Automatisierungsfunktionen suchen – und kein Problem mit einer etwas verspielteren Bedienung haben. Dank Unterkonto-Support und der Möglichkeit, Einnahmen automatisch auf verschiedene Geldtöpfe zu verteilen, können Sie Ihre Finanzen mit bunq besonders effizient organisieren.

Commerzbank Geschäftskonto: Unser Filialbank-Testsieger

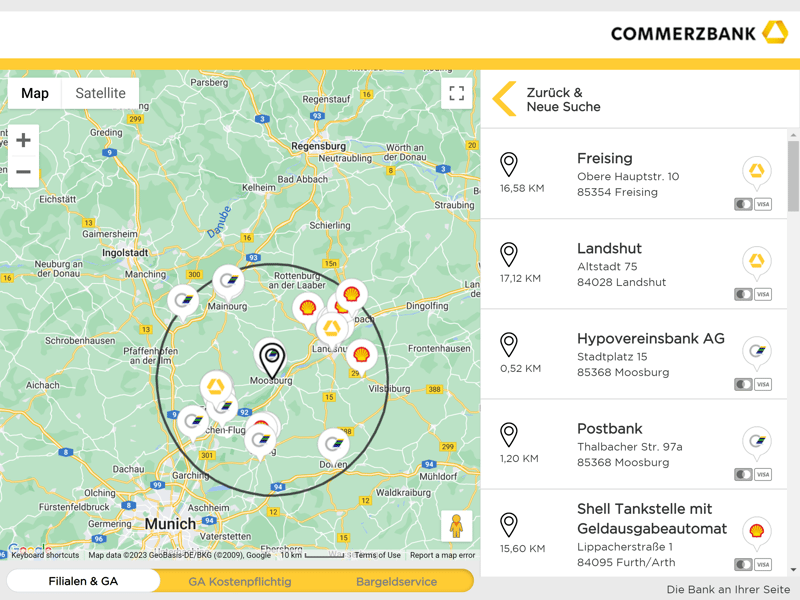

Genug Fintech, zurück zur Filiale: Die Commerzbank* ist mit einer Bilanzsumme von 517 Milliarden Euro eine der größten Banken Deutschlands, die in ihrem riesigen Portfolio an Finanzdienstleistungen natürlich auch ein Geschäftskonto bereithält. Sie ist Mitglied der Cash Group, eines deutschlandweiten Geldautomatenverbunds, zu dem auch die Deutsche Bank, die Postbank und die HypoVereinsbank gehören.

Was gefällt uns am Geschäftskonto der Commerzbank?

Klassische Filialbanken ziehen mit etwas Ballast in den Kampf mit den neuen FinTech-Konkurrenten: Das Vertrauen in die Banking-Landschaft ist ohnehin nicht groß, und gerade im Online-Banking-Bereich können auch die Digitalangebote der Traditionsbanken mit den intuitiven Lösungen der jungen Mitbewerber nicht mithalten. Doch es gibt auch Vorteile von Filialbanken, z. B. ihre ausgeprägten Filialnetze.

Die Commerzbank verbindet beide Bereiche relativ erfolgreich, und überzeugt mit einer schnellen Einrichtung, einfachen Bedienung und unkomplizierten Ein- und Auszahlungen in ganz Deutschland.

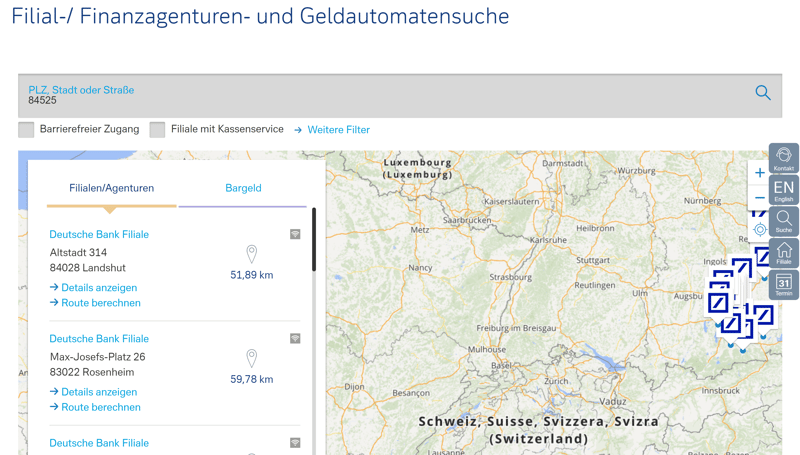

Auf der Suche nach der nächsten Filiale? Die Commerzbank-Filialsuche liefert Unterstützung.

Von Digitalbanken kann sich die Commerzbank vor allem durch den großen Funktionsumfang abheben: Sie deckt auch viele Features ab, die in der Welt der Neobanken bisher vernachlässigt werden – von internationalen Überweisungen in Fremdwährungen bis zum Lastschrifteinzug bei Kunden. Dazu kommt eine 400 Filialen und 6.000 Geldautomaten starke Infrastruktur.

Was sind Vor- und Nachteile der Commerzbank?

400 Filialen und 6.000 Geldautomaten

Als Commerzbank-Kunde profitieren Sie vom deutschlandweiten Filialnetz der Bank und dem Zugriff auf Geldautomaten der Cash Group.Alle wichtigen Banking-Funktionen

Als „richtige“ Bank kann die Commerzbank deutlich mehr Finanzdienstleistungen anbieten als die günstigen Neobanken – alle aus einer Hand.Benutzerfreundliches Online-Banking

Die Commerzbank geht beim Online-Banking mit der Zeit und punktet mit einem (für Filialbank-Verhältnisse) intuitiven Online-Portal.

Immer weniger Filialen

Vor wenigen Jahren hatte die Commerzbank noch 800 Filialen – heute sind es nur noch 400.Keine kostenlosen Ein- und Auszahlungen

Jede Bargeldzahlung ist kostenpflichtig. Das gilt sowohl für Einzahlungen als auch für Auszahlungen.Hohe Kosten

Das Geschäftskonto der Commerzbank ist vergleichsweise teuer. Jede Ein- und Auszahlung kostet, ein Gratis-Kontingent gibt es nicht.Enttäuschender Support

Wir hatten beim Support mit langen Wartezeiten zu kämpfen – und vielen anderen Kunden scheint es ähnlich zu ergehen.

Wenn Sie ein klassisches Geschäftskonto bei einer etablierten Filialbank suchen, zählt die Commerzbank zu den besseren Optionen auf dem Markt. Sie kombiniert ein großes Angebot an Banking-Funktionen und ein solides Filial- und Automatennetz mit einer flotten Online-Banking-Oberfläche. Exzellenten Kundenservice oder Digitalbank-Preise sollten Sie aber nicht erwarten.

Alternativen

Das ideale Geschäftskonto für Ihre Bedürfnisse war noch nicht dabei? Natürlich sind auch die Anbieter abseits unserer Top 5 einen Blick wert:

Holvi

Holvi* ist eine moderne und benutzerfreundliche Online-Bank, die klassische Banking-Funktionen mit smarten Business-Tools kombiniert, um die Finanzverwaltung und Buchhaltung zu erleichtern.

Leider müssen Sie dafür – vor allem bei größeren Transaktionsvolumen – deutlich tiefer in die Tasche greifen als bei anderen Neobanken, was am relativ hohen Grundpreis und den volumenabhängigen Gebühren liegt.

N26

N26* ist eine benutzerfreundliche Digitalbank mit den üblichen Neobank-Annehmlichkeiten. Sie können bis zu zehn Unterkonten anlegen und Ihr Geld mit smarten Regeln automatisch verteilen. Zudem ist N26 günstig und unter Umständen sogar komplett kostenlos – solange Sie auf Bargeldeinzahlungen weitestgehend verzichten. Die sind nämlich durch die volumenabhängigen Gebühren sehr teuer.

Außerdem fehlen einige grundlegende Funktionen, darunter Überweisungen in Fremdwährungen und der Lastschrifteinzug bei Kunden, und auch Rechnungs- oder Buchhaltungstools gibt es nicht.

Deutsche Bank

Die Deutsche Bank* bleibt ihren Wurzeln treu und verzichtet weitgehend auf moderne FinTech-Features. Das Online-Banking wirkt deshalb etwas altmodisch, die Grundgebühren sind hoch, und Funktionen wie Rechnungs-Tools oder eine unkomplizierte Verwaltung von Unterkonten fehlen.

Dafür bietet das Geschäftskonto alle klassischen Bankdienstleistungen, die Unternehmen erwarten – von Bargeldeinzahlungen bis zur Firmenlastschrift. Bei größeren Transaktionsvolumen ist die Deutsche Bank zudem auch preislich recht effizient, weil die Buchungskosten im teuersten Tarif stark reduziert sind.

Postbank

Auch bei der Postbank* gilt: „typisch Filialbank“. Das Geschäftskonto bietet alle wesentlichen Bankdienstleistungen und unterstützt auch Funktionen, die bei Digitalbanken oft fehlen – darunter Bargeldeinzahlungen und Lastschrifteinzug.

Dafür müssen Sie auf viele Annehmlichkeiten der Neobanken verzichten: Kostenlose Unterkonten, virtuelle Karten oder smarte Finanz-Insights sind etwa nicht Teil des Pakets. Zudem sind die Gebühren vergleichsweise hoch, und der Kundenservice steht in Online-Bewertungen häufig in der Kritik.

Wise

Wise* ist ein günstiges Multi-Währungs-Konto, das mit schnellen, internationalen Transfers, transparenten Gebühren und einem reibungslosen Währungsumtausch punktet. Leider gibt es keine deutsche IBAN, und der Funktionsumfang ist abseits der internationalen Zahlungsfunktionen ziemlich dürftig. Als Hauptkonto ist Wise daher weniger geeignet, aber für Unternehmen mit internationalem Zahlungsverkehr eine sinnvolle Ergänzung.

Revolut

Auch Revolut* ist ein flexibles Multi-Währungs-Konto für internationalen Zahlungsverkehr. Sie können Geld in unterschiedlichen Währungen halten, senden und empfangen, was internationale Geschäfte erleichtert. Dazu kommen viele Extra-Funktionen – etwa für Rechnungen, Ausgabenplanung oder sogar den Kryptohandel.

Allerdings sind die Abo-Kosten hoch, das Interface könnte intuitiver sein und der Support ist ausbaufähig – vor allem für deutschsprachige Nutzer.

Kontist

Kontist* bietet interessante Steuer-Features wie die automatische Steuerbereinigung, die Ihnen dabei hilft, Netto- und Bruttoeinkünfte im Geschäftskonto automatisch voneinander zu trennen. Allerdings mangelt es bei der Grundausstattung: Unterkonten, Bargeldeinzahlungen oder Überweisungen in Fremdwährungen werden nicht unterstützt – und sonderlich günstig ist Kontist auch nicht.

Gesamtergebnis

Hier finden Sie unser Gesamtranking der von uns getesteten Geschäftskonto-Lösungen mit Links zu ausführlichen Testberichten jedes Anbieters:

Bewertungskriterien: So haben wir getestet

Welches Geschäftskonto die beste Wahl ist, lässt sich nicht pauschal sagen – schließlich kommt es auf Ihre individuellen Bedürfnisse an. Um einen fairen und praxisnahen Vergleich zu ermöglichen, der unterschiedliche Anforderungen berücksichtigt, haben wir alle Anbieter anhand einheitlicher Kriterien bewertet.

Wir haben jedes Geschäftskonto in vier Kategorien getestet, in denen wir – basierend auf einer Mischung aus objektiven Kriterien und subjektiven Einschätzungen – insgesamt 100 Punkte vergeben haben. Hier sind die Teilbereiche und ihre Gewichtung:

- 1.

Kontoeröffnung & Bedienung (25 %)

- 2.

Banking & Funktionen (30 %)

- 3.

Konditionen & Gebühren (25 %)

- 4.

Service & Support (20 %)

Aus den Punkten errechnet sich eine Teilnote für jede Kategorie und eine finale Gesamtwertung der Programme.

In den kommenden Abschnitten stellen wir Ihnen unsere Testkriterien kurz vor und verraten, auf welche Aspekte wir bei der Notenvergabe besonders geachtet haben. Hier ist zunächst unsere vollständige Bewertungstabelle:

|  |  |  |  |  |  |  |  |  |  |  | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Kontoeröffnung & Bedienung (25 %) | ||||||||||||

| Kontoeröffnung | 4.5/5 schnell, digital und unkompliziert | 3.5/5

| 4/5

| 5/5

| 4.5/5

| 3/5

| 5/5

| 5/5

| 4/5

| 4.5/5

| 4/5

| 4/5

|

| Web Interface | 8.5/10

| 8/10

| 8.5/10

| 7/10

| 6.5/10

| 6/10 etwas altmodisch, aber größtenteils intuitiv | 7.5/10

| 8/10

| 6/10

| 6/10

| 8/10

| 6/10

|

| Smartphone App | 9/10

| 6.5/10

| 8.5/10

| 8/10

| 7.5/10

| 6.5/10

| 8/10

| 9/10

| 7/10

| 8/10

| 8/10

| 7/10

|

| Banking & Funktionen (30 %) | ||||||||||||

| Bewertung der Bank | 1/6

| 6/6

| 1/6

| 1/6

| 4/6

| 6/6

| 1/6

| 4/6

| 6/6

| 2/6

| 0/6

| 3/6

|

| Zahlungsmöglichkeiten | 9/10

| 10/10

| 10/10

| 9/10

| 9/10

| 10/10

| 6/10

| 4/10

| 10/10

| 6/10

| 3/10

| 9/10

|

| Unterstützte Karten | 2/4

| 3/4

| 2/4

| 2/4

| 3/4

| 4/4

| 3/4

| 2/4

| 2/4

| 2/4

| 2/4

| 2/4

|

| Zusätzliche Funktionen | 9/10

| 3.5/10

| 10/10

| 9/10

| 7/10

| 7/10

| 9/10

| 3/10

| 5.5/10

| 3/10

| 4/10

| 8/10

|

| Konditionen & Gebühren (25 %) | ||||||||||||

| Rechtsformen | 5/5

| 5/5

| 5/5

| 5/5

| 3.5/5

| 5/5 alle gängigen Rechtsformen | 5/5 alle gängigen Rechtsformen | 2.5/5 nur für Freiberufler, Selbstständige und Einzelunternehmer | 5/5

| 5/5

| 3.5/5

| 3/5

|

| Szenario "Klein" | 4/5 6,90 € | 5/5 0 € | 1/5 21,00 € | 4/5 6,9 € | 3/5 12,48 € | 3/5 13,90 € | 0/5 31,75 € | 5/5 0 € | 1/5 25,40 € | 3/5 10 € | 5/5 keine Kosten (nach der einmaligen Einrichtungs-Gebühr) | 0/5 38 € |

| Szenario "Groß" | 5/5 6,90 € | 3/5 84 € | 1/5 139,00 € | 5/5 6,9 € | 1/5 141,39 € | 1/5 129,90 € | 0/5 187,00 € | 5/5 6 € | 3/5 94,90 € | 5/5 39,00 € | 5/5 27,75 € | 1/5 140 € |

| Szenario "Cash" | 0/5 - | 5/5 62 € | 0/5 - | 0/5 - | 3/5 78,35 € | 3/5 91,40 € | 0/5 - | 0/5 166 € | 3/5 80,90 € | 0/5 - | 0/5

| 0/5 - |

| Szenario "Team" | 5/5 0 € | 0/5 - | 1/5 64 € | 5/5 0 € | 3/5 31,53 € | 0/5 - | 4/5 16,50 € | 0/5 - | 0/5 - | 0/5 - | 0/5 - | 1/5 28 € |

| Service & Support (20 %) | ||||||||||||

| Hilfezentrum & Self-Service | 3.5/5

| 3/5

| 4/5

| 2.5/5

| 3/5

| 3/5 Hilfeinhalte in Ordnung, könnten aber anschaulicher sein | 4/5

| 2.5/5

| /5

| 3/5

| 3.5/5

| 3/5

|

| Support-Kanäle | 3/5

| 3/5

| 5/5

| 2/5

| 3/5

| 5/5 Hotline, Chat und E-Mail | 3/5

| 4/5

| 3/5

| 3/5

| 4/5

| 3/5

|

| Geschwindigkeit und Qualität | 3.5/7

| 5/7

| 6/7

| 4/7

| 3.5/7

| 2/7

| 4/7

| 3/7

| 2/7

| 4/7

| 4/7

| 3/7

|

| Support-Bewertung auf Review-Portalen | 1.5/3

| 2.5/3

| 3/3

| 1/3

| 1/3

| 0/3

| 2/3

| 1/3

| 0/3 mehrheitlich negativ/ kritisch | 1/3

| 1/3

| 1/3

|

Kontoeröffnung & Bedienung

Banking muss heutzutage schnell gehen – das gilt schon für die Eröffnung des Geschäftskontos. Der gesamte Prozess sollte schlank, intuitiv und vollständig digital ablaufen.

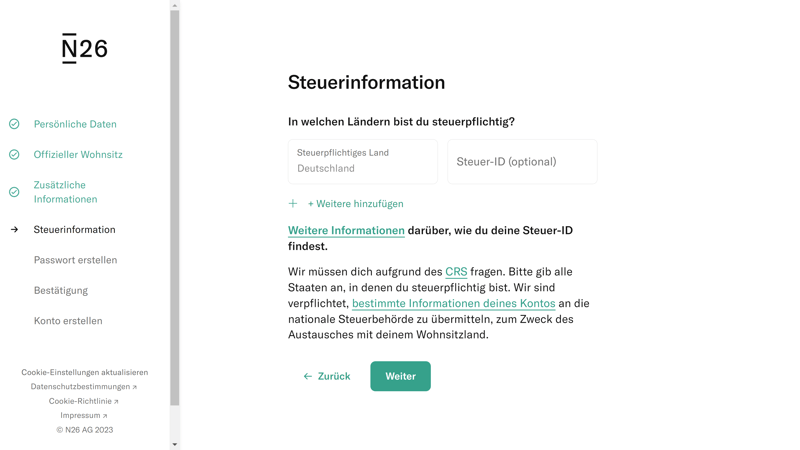

Gerade die agilen Digitalbanken machen vor, wie unkompliziert eine Kontoeröffnung sein kann. Bei N26 oder bunq dauert die Registrierung beispielsweise nur wenige Minuten. Sie müssen nur die erforderlichen Informationen (persönliche Daten, Wohnsitz, Handynummer und Angaben zur Steuersituation) eingeben und im Anschluss per Video-Ident-Verfahren Ihre Identität bestätigen.

In unserem Test war die Kontoeröffnung bei N26 in Minutenschnelle abgeschlossen.

FinTechs sind in dieser Hinsicht besonders fortschrittlich, doch auch die Filialbanken haben die Bequemlichkeits-Revolution nicht verschlafen. Papieranträge per Post gehören mittlerweile auch bei „traditionellen“ Banken der Vergangenheit an – doch die Wahrscheinlichkeit, dass Sie auf Freischaltungs-Briefe warten müssen, ist hier deutlich größer. Bei der Postbank mussten wir uns etwa 12 Tage gedulden, bis wir alle Unterlagen, verteilt auf drei Briefe, beisammen hatten.

Web-Banking vs. Smartphone-App

Geschäftskonten bieten in der Regel zwei Zugriffspunkte: eine Web-Oberfläche und eine Smartphone-App. Neobanken sind oft „Mobile First“, also primär auf die Bedienung am Smartphone ausgelegt, während bei klassischen Banken meist noch das Web-Online-Banking im Vordergrund steht.

Entscheidend ist, dass die wichtigsten Banking-Funktionen sowohl im Web als auch am Smartphone schnell und intuitiv zugänglich sind. Die Startseite sollte aktuelle Kontobewegungen auf einen Blick anzeigen, und Standard-Aktionen wie Überweisungen, Einzahlungen oder Lastschrifteinzüge dürfen keine langen Klickwege erfordern. Eine klare Menüführung und gut platzierte Buttons sorgen dafür, dass alles Wichtige sofort erreichbar ist.

Digitalbanken haben heute viele Zusatzfunktionen, die über reines Banking hinausgehen. Zudem können Sie häufig mehrere Unterkonten anlegen, um Ihre Finanzen weiter zu kategorisieren und zu organisieren. Auch diese „Extras“ sollten nahtlos integriert sein, ohne die Bedienung zu verkomplizieren oder das Interface zu überladen.

Qonto schafft es, einen großen Funktionsumfang benutzerfreundlich und elegant zu verpacken.

Immer mehr Menschen erledigen ihre Bankgeschäfte lieber am Smartphone. Das gilt besonders für alltägliche Finanzaufgaben, also schnelle Überweisungen, das Prüfen von Transaktionen oder das Einrichten von Daueraufträgen. Eine gut durchdachte Mobile-Banking-App sollte daher einfach, übersichtlich und ohne unnötige Hürden nutzbar sein.

Auch für die Kontosicherheit spielen die Smartphone-Apps eine wichtige Rolle: Eine gute Banking-App dient nicht nur als mobile Schaltzentrale, sondern auch als 2FA-Tool zur Bestätigung von Logins und Transaktionen.

Gut gefällt uns beispielsweise die Finom-App, die alle wesentlichen Funktionen benutzerfreundlich verpackt:

Von der Startseite der Finom-App aus sind alle wichtigen Funktionen schnell zu erreichen.

Insgesamt weht der Wind in Richtung Simplizität: Das Geschäftskonto von heute sollte schnell eröffnet und unkompliziert in der Bedienung sein, auch mobil. Digitalbanken und Fintech-Unternehmen haben hier die Nase vorn, aber auch klassische Filialbanken holen mit überarbeiteten Web-Portalen und flottetn Smartphone-Apps auf.

Banking & Funktionen

Welche Funktionen ein Geschäftskonto bietet, hängt stark davon ab, ob es sich um eine klassische Filialbank oder eine rein digitale Lösung handelt. Manche Standardfunktionen, z. B. die Einzahlung von Bargeld, sind bei Banken mit Filialen wesentlich einfacher, während Digitalbanken mit schlanken Prozessen, Automatisierung und innovativen Finanzmanagement-Features überzeugen.

Wie groß ist das Filialnetz?

Bei den Filialbanken interessiert uns natürlich die Stärke des Filialnetzes: Die Deutsche Bank und die Commerzbank haben beispielsweise bundesweit jeweils rund 400 Filialen, doch beide stocken diese Anzahl mit einer Mitgliedschaft im Cash Group-Zusammenschluss auf. So können Kunden an allen tausenden Geldautomaten der Gruppe kostenlos Bargeld aus- und einzahlen.

Viele Banken haben einen praktischen Filialfinder, der die nächsten Filialen oder Geldautomaten aufzeigt:

Der Filialfinder der Deutschen Bank.

Bargeld-Einzahlungen: ja oder nein?

Die Bargeld-Einzahlung ist bei digitalen Banken oft etwas komplizierter, oder – wie etwa bei Finom, Kontist, Qonto oder Holvi – überhaupt nicht möglich. Manche Online-Banken regeln die Einzahlung hingegen durch externe Partnerschaften: Bei bunq können Sie beispielsweise über viacash in dm- oder Rossmann-Filialen Geld einzahlen.

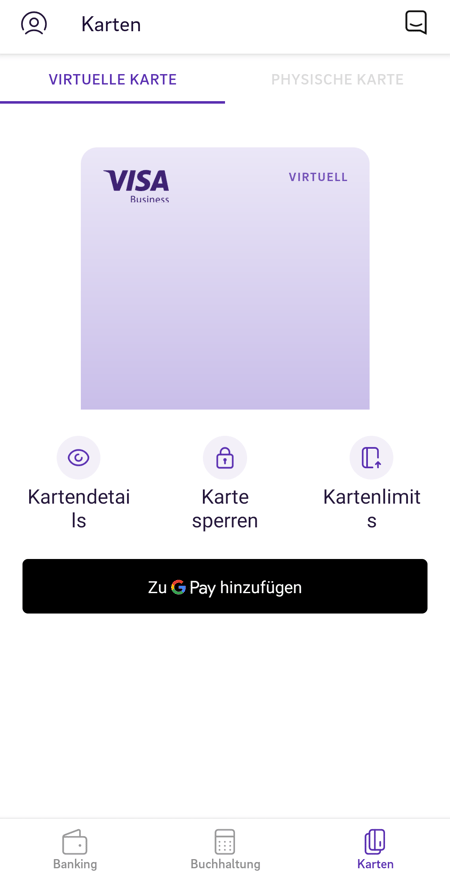

Karten: Debit, Kredit und virtuell

Unterschiede zwischen den Geschäftskonten gibt es auch bei der Vergabe von Debit- und Kreditkarten. Erstere sind in der Regel kostenlos bzw. im Grundpreis inbegriffen, während Kreditkarten – falls sie überhaupt verfügbar sind, -kostenpflichtig dazugebucht werden müssen.

Einige Anbieter bieten kostenlose „virtuelle“ Karten, die etwa für Online-Einkäufe alle Funktionen einer echten Kreditkarte erfüllen. Jene sind meist in der Smartphone-App hinterlegt, wo auch Schnellzahlungs-Features wie Google oder Apple Pay eingebunden werden können.

Die Kartenverwaltung bei Kontist.

Banking-Funktionen: Zahlen und Überweisen

Klar, SEPA-Überweisungen, Daueraufträge und Terminüberweisungen sind selbstverständlich. Mittlerweile sind sogar Echtzeit-Überweisungen bei den meisten Anbietern zum Standard geworden, der nicht länger extra kostet.

Doch bei erweiterten Zahlungsfunktionen trennt sich die Spreu vom Weizen. Auslandsüberweisungen und Lastschrifteinzüge sind für viele Unternehmen essenziell, werden aber nicht von allen Geschäftskonten unterstützt.

Hier haben klassische Banken weiterhin die Nase vorn, da sie nahezu alle Zahlungsarten ohne Einschränkungen ermöglichen. Andere FinTech-Konkurrenten holen immerhin auf – bei bunq oder FYRST sind Auslandsüberweisungen beispielsweise kein Problem. Natürlich gibt es auch Multi-Währungs-Konten wie Wise oder Revolut, die speziell für internationale Transaktionen entwickelt wurden.

Bei vielen Digitalbanken sind Überweisungen in Fremdwährungen nicht möglich – bei FYRST schon.

Extra-Funktionen: Rechnung, Buchhaltung, Finanzplanung und mehr

Viele Geschäftskonten bieten mittlerweile mehr als nur klassische Banking-Funktionen. Besonders Digitalbanken integrieren zunehmend Extras, die Freiberuflern und Unternehmen die Arbeit erleichtern sollen.

Dazu zählen nahtlos integrierte Rechnungs- und Buchhaltungs-Features oder smarte Finanzplanungstools, die Einnahmen und Ausgaben analysieren oder automatisch Rücklagen bilden.

Kontist beispielsweise bietet im Premium-Tarif eine smarte Steuerberechnung, die in Echtzeit die Steueranteile jeder eingehenden Transaktion berechnet und automatisch an die entsprechenden Unterkonten weiterleitet. So haben Sie auch als Freiberufler die Sicherheit, nur Ihren Nettoverdienst auf dem Hauptkonto zu sehen.

Kontist hilft Selbstständigen dabei, Brutto und Netto sofort zu trennen.

Bei manchen Geschäftskonten ist es auch möglich, mehrere Account-Nutzer anzulegen. So können Sie Teammitgliedern oder Ihrem Steuerberater direkt Zugriffsrechte auf Ihr Konto erteilen, was die gemeinsame Verwaltung und Buchhaltung weiter vereinfacht. Bei Digitalbanken ist die Einbindung externer Software, wie sevDesk, Lexware Office oder Debitoor, zudem meist besonders einfach.

Je mehr Funktionen ein Geschäftskonto abdeckt, desto mehr Punkte vergeben wir. In der Praxis kommt es natürlich weniger auf die Menge, sondern viel mehr auf die Relevanz an.

Die Bareinzahlung ist für manche Kunden nicht relevant, für andere ein Ausschlusskriterium. Digitalbanken können fehlende Grundfunktionen mit intuitiven Buchhaltungs-Features ausgleichen, sind aber nur ein schwacher Trost, wenn Sie auf Auslandsüberweisungen oder den Lastschrifteinzug nicht verzichten können.

Deshalb zählt nicht nur die Gesamtbewertung, sondern vor allem, ob das Konto die richtigen Funktionen für Ihre individuellen Anforderungen bietet.

Konditionen & Gebühren

Bei den Konditionen und Gebühren berücksichtigen wir zunächst, welche Rechtsformen unterstützt werden.

Manche Banken sind hier recht streng: Das Geschäftskonto der N26 richtet sich beispielsweise nur an Freiberufler, Selbstständige und Einzelunternehmer. Andere Anbieter, besonders klassische Filialbanken, unterstützen hingegen so ziemlich jede Rechtsform. Wichtig ist auch, ob Unternehmen in Gründung, deren Eintrag ins Handelsregister noch auf sich warten lässt, willkommen sind.

Anschließend sehen wir uns die Tarifstruktur und die konkreten Preise der verschiedenen Tarife an. Manche Geschäftskonten haben nur einen Tarif, bei anderen gibt es unterschiedliche Pakete. Manche sind grundsätzlich kostenlos, andere haben monatliche Grundgebühren. Auch die Kosten und Limits für Transaktionen, Ein- und Auszahlungen, Kreditkarten oder Auslandsüberweisungen unterscheiden sich von Bank zu Bank und Tarif zu Tarif.

Monatliche Kosten in der Praxis

Weil diese Tarif-Vielfalt direkte Vergleiche erschwert, veranschaulichen wir die monatlichen Kosten anhand konkreter Beispiele. Dafür ermitteln wir den jeweils günstigsten Tarif jeder Bank in vier praxisnahen Nutzungsszenarien und stellen ihn den vergleichbaren Angeboten anderer Banken gegenüber. Bei den Nutzungs-Szenarien handelt es sich um:

- 1.

Szenario „Klein“: wenige Buchungen und Bargeldtransaktionen (besonders typisch für Freiberufler)

- 2.

Szenario „Groß“: viele Buchungen, aber wenig Bargeldtransaktionen (z. B. Online-Shops)

- 3.

Szenario „Cash“: viele Ein- und Auszahlungen (z. B. Einzelhändler)

- 4.

Szenario „Team“: 5 Nutzer mit jeweils einer Karte (kleine Unternehmen)

Hier finden Sie das Gesamtergebnis der Anbieter aus unserem Test. Klicken Sie oben auf das jeweilige Szenario, um die Anbieter nach ihren Preisen zu sortieren:

| Klein ▾ | Groß | Cash | Team | |

|---|---|---|---|---|

| Wise | 0,00 € | 27,75 € | - | - |

| N26 | 0,00 € | 6,00 € | 166,00 € | - |

| Fyrst | 0,00 € | 84,00 € | 62,00 € | - |

| Vivid | 6,90 € | 6,90 € | - | 0,00 € |

| Finom | 7,00 € | 7,00 € | - | 24,00 € |

| Kontist | 10,00 € | 39,00 € | - | - |

| bunq | 12,48 € | 141,39 € | 78,35 € | 31,53 € |

| Commerzbank | 13,90 € | 129,90 € | 91,40 € | - |

| Qonto | 21,00 € | 139,00 € | - | 64,00 € |

| Deutsche Bank | 25,40 € | 94,90 € | 80,90 € | - |

| Postbank | 28,90 € | 146,90 € | 98,90 € | - |

| Holvi | 31,75 € | 187,00 € | - | 16,50 € |

| Revolut | 38,00 € | 140,00 € | - | 28,00 € |

Die Kosten eines Geschäftskontos hängen stark vom individuellen Nutzungsverhalten ab. Unsere Bewertung basiert auf typischen Szenarien, die aber nicht alle Situationen und Profile abdecken. Je nach Geschäftsmodell kann ein Konto also günstiger oder teurer ausfallen – deshalb lohnt es sich, die Tarife genau zu vergleichen.

Mit unserem Preisrechner können Sie ausrechnen, welche Kosten bei jedem Anbieter abhängig von Ihrer Nutzung anfallen.

Service & Support

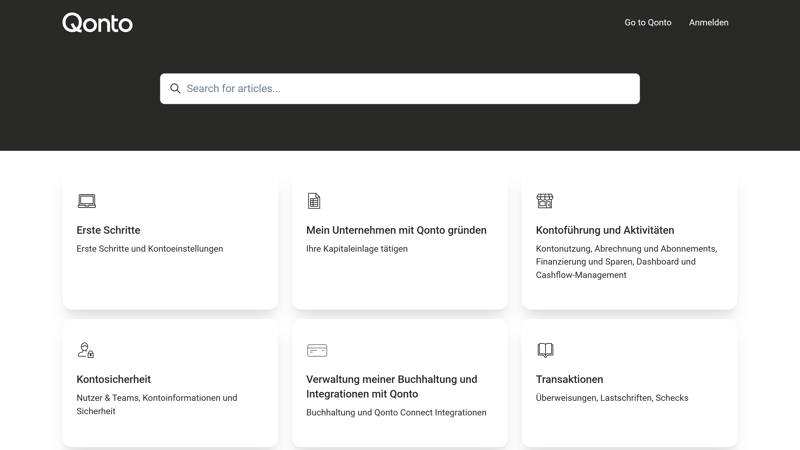

Guter Support hat zwei Standbeine: ein starkes Hilfezentrum, das Antworten auf alle wichtigen Fragen vorwegnimmt, und zuverlässigen Direktsupport, der schnell und kompetent reagiert.

Der Hilfebereich sollte einfach zu finden und mit einer Suchfunktion ausgestattet sein. Bei Hilfeartikeln legen wir Wert auf klare Erklärungen mit anschaulichen Beispielen, Bildern oder Videos, damit Nutzer ihre Fragen idealerweise selbst klären können.

Gut gefällt uns beispielsweise der Hilfebereich von Qonto, wo mehr als 200 logisch gegliederte und mit Screenshots und Hyperlinks ausgestattete Hilfeartikel warten:

Der Support-Bereich von Qonto.

Nicht alle Fragen können Sie im Hilfezentrum selbst klären. Im Ernstfall sollten Support-Mitarbeitende einfach zu erreichen sein. Die meisten Banken bieten Telefon- und E-Mail-Support, Pluspunkte gibt es für eine Live-Chat-Option. Auch hier war Qonto in unserem Test vorbildlich: Sowohl am Telefon als auch über den Live-Chat wurden wir in Minutenschnelle zu Mitarbeitenden durchgestellt, die sich um unsere Fragen kümmerten.

Digitalbanken haben beim Support natürlich den Nachteil, dass der Gang in die Filiale keine Option ist. Davon abgesehen sind „klassische“ Banken aber beim Support nicht unbedingt besser aufgestellt als Neobanken – was aber vor allem daran liegt, dass die Messlatte generell niedrig liegt. Lange Wartezeiten und unzuverlässige Antworten sind leider die Norm.

Positive Ausnahmen in unserem Test waren unter anderem Qonto und FYRST, doch unsere Erfahrung ist natürlich nur eine Momentaufnahme. Um ein besseres Gefühl für die Support-Qualität einer Bank zu erhalten, lohnt sich ein Blick in die Kundenrezensionen bei Portalen wie Trustpilot: Hier berichten viele Kunden von ihren Erfahrungen – positiv wie negativ.

Wirklich lobenswerter Support scheint im Banking-Bereich leider die Ausnahme zu sein – und wider Erwarten schneiden Filialbanken hier nicht besser ab als die digitale Konkurrenz. Von den Anbietern aus unserem Vergleich waren sogar zwei Neobanken (Qonto und FYRST) am besten aufgestellt.

Pauschale Aussagen sind hier aber schwierig, weil jede Erfahrung nur eine Anekdote darstellt und Online-Bewertungsportale naturgemäß eher negative Erlebnisse widerspiegeln. Zufriedene Kunden haben schließlich keinen Anlass, eine Bewertung zu hinterlassen.

Fazit

Wenn Sie Ihre privaten und geschäftlichen Ausgaben sauber trennen möchten, ist ein Geschäftskonto unerlässlich. Doch die Auswahl ist groß – und unterteilt sich grob in „alte“ Filialenbanken und „junge“ FinTechs. Die Übergänge sind jedoch fließend, denn auch Traditionsbanken setzen verstärkt auf digitale Services, während Digitalbanken ihre Banking-Funktionen beständig erweitern.

Welches Geschäftskonto das Richtige für Sie ist, hängt von mehreren Faktoren ab. Wie einfach ist die Bedienung? Welche Funktionen sind enthalten? Wie hoch sind die Kosten? Und wie zuverlässig ist der Support?

Unsere Testsieger haben uns in diesen Kriterien am meisten überzeugt, doch der ideale Anbieter für Ihre individuellen Anforderungen könnte sich auch abseits des Siegertreppchens finden. Unser großer Geschäftskonto-Vergleich hilft Ihnen dabei, das richtige Konto für Ihren Bedarf zu finden

Häufige Fragen & Antworten

Ein Geschäftskonto ist ein Girokonto für Unternehmen, Freiberufler und Selbstständige, das ausschließlich für die Abwicklung des geschäftlichen Zahlungsverkehrs genutzt wird. Geschäftskonten werden sowohl von klassischen Filialbanken als auch von Digitalbanken und FinTech-Unternehmen angeboten.

Kapitalgesellschaften (GmbH, AG, UG, eG, eV, KGaA) sind dazu verpflichtet, ein Geschäftskonto zu führen. Für Einzelunternehmer oder Selbstständige ist es hingegen optional. Weil ein Geschäftskonto die Trennung von privaten und geschäftlichen Ausgaben erleichtert und viele weitere Vorteile hat, lohnt es sich auch für Selbstständige, die nicht dazu verpflichtet sind.

Das pauschal beste Geschäftskonto gibt es nicht, weil die Wahl stark von Ihren individuellen Anforderungen abhängt – etwa Ihrem Budget und den Funktionen, die Sie benötigen. Wir haben 13 Geschäftskonten intensiv getestet und in den Kategorien „Benutzerfreundlichkeit“, „Banking & Funktionen“, „Kosten“ und „Support“ miteinander verglichen. Unsere Favoriten sind Finom, FYRST und Qonto.

Wie viel Sie monatlich für Ihr Geschäftskonto zahlen, hängt davon ab, wie intensiv Sie es nutzen – etwa wie viele Buchungen oder Bargeldtransaktionen anfallen. Bei geringer Nutzung liegen die Kosten in unserem Vergleich zwischen 0 und 40 € pro Monat. Wer viele Transaktionen durchführt, zahlt je nach Anbieter zwischen 5 und 200 €.