Bestes Geschäftskonto für Selbstständige und Freiberufler: 13 Konten im Test

Freiberufler sind – anders als Kapitalgesellschaften wie GmbHs – nicht dazu verpflichtet, ein Geschäftskonto zu eröffnen. Wer seine geschäftlichen Finanzen effizient verwalten und dabei professionell auftreten möchte, sollte es trotzdem tun. Doch die Auswahl ist groß – welches Geschäftskonto ist am besten?

Die besten Geschäftskonten für Selbstständige und Freiberufler

Wir haben 13 Geschäftskonten von Filial- und Digitalbanken genau unter die Lupe genommen und in den Bereichen „Kontoeröffnung & Bedienung“, „Banking & Funktionen“, „Konditionen & Gebühren“ sowie „Service & Support“ verglichen.

Hier sind unsere Testsieger – plus ein paar Alternativen, die ebenfalls einen Blick wert sind.

Finom: Günstige Digitalbank für Selbstständige und Freiberufler

Finom* ist eine niederländische Finanzplattform, die digitale Geschäftskonten für Freiberufler und Selbstständige anbietet. Die Neobank kombiniert klassische Banking-Funktionen mit digitalen Finanz-Tools, etwa für die Buchhaltung und Ausgabenplanung, um Selbstständigen als All-in-One-Business-Plattform den Geschäftsalltag zu erleichtern.

Was gefällt uns am Geschäftskonto von Finom?

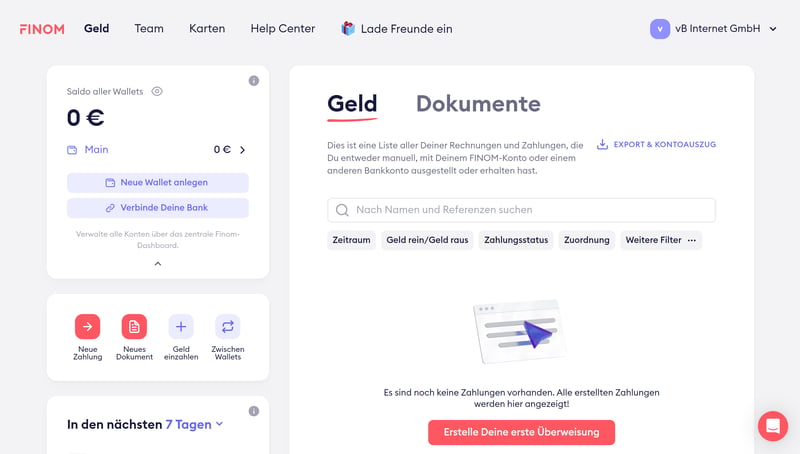

Finom macht digitales Banking für Selbstständige besonders einfach. Die Kontoeröffnung ist schnell erledigt, die Benutzeroberfläche ist klar strukturiert, und alle wesentlichen Funktionen sind mobil und im Browser leicht zugänglich.

Die Rechnungs- und Buchhaltungsfunktionen sind nahtlos integriert: Sie können mit wenigen Klicks Rechnungen (auch E-Rechnungen), Angebote und Lieferscheine erstellen und Zahlungseingänge automatisch verbuchen.

Finom ist unser Geschäftskonto-Testsieger.

Unterkonten mit eigener IBAN, sogenannte „Wallets“, ermöglichen eine einfache Trennung verschiedener Einnahmequellen oder Budgets. Damit können Sie als Freiberufler etwa Kundenzahlungen und Betriebsausgaben separat verwalten.

Was macht Finom für Selbstständige und Freiberufler interessant?

Zunächst ist Finom eine der günstigsten Geschäftskonto-Lösungen auf dem Markt, also auch für kleinere Budgets eine attraktive Option. Der „Start“-Tarif für Einsteiger, der kostenlose SEPA-Überweisungen und kostenlose Bargeldabhebungen bis 500 € unterstützt, ist preislich besonders effizient. Für Freelancer gibt es sogar ein Gratis-Geschäftskonto ohne Kontoführungsgebühren.

Freelancer könnten natürlich auch den All-in-One-Ansatz interessant finden, der Banking, Rechnungsstellung und Buchhaltung kombiniert. Statt mehrere Tools nutzen (und bezahlen) zu müssen, können Sie Rechnungen direkt im Konto erstellen, Belege digitalisieren und Zahlungen zuordnen.

Was sind Vor- und Nachteile von Finom?

Intuitive App & Web-Oberfläche

Finom bietet schnellen Zugriff auf alle Finanzfunktionen in einer modernen, übersichtlichen Plattform.Bis zu 15 Unterkonten mit eigener IBAN

Je nach Tarif sind bis zu 15 Unterkonten mit eigener IBAN inklusive. Mit diesen „Wallets“ können Sie Ihre Finanzen flexibel organisieren.Eingebaute Rechnungs- und Buchhaltungs-Tools

Sie können Rechnungen und Angebote direkt im Online-Banking erstellen und Zahlungseingänge automatisch zuordnen.Günstige Preise, kostenloser Freelancer-Tarif

Finom ist vergleichsweise günstig. Einen Gratis-Tarif ohne Kontoführungsgebühren gibt es auch.

Keine Möglichkeit zur Bargeldeinzahlung

Sie möchten regelmäßig Bargeld auf Ihr Konto einzahlen? Dann ist Finom keine Option.Keine Kreditkarten oder Dispokredite

Finom bietet nur Debitkarten und keinen klassischen Kreditrahmen.Keine deutsche Einlagensicherung

Finom Kundengelder werden auf Treuhandkonten europäischer Banken verwahrt, unterliegen aber nicht der deutschen Einlagensicherung.Unübersichtliche Tarifstruktur mit möglichen Zusatzkosten

Der Tarif-Dschungel von Finom ist unübersichtlich und unnötig komplex. Versteckte Kosten gibt es auch, etwa für nicht aktive virtuelle Karten.

FYRST: Moderne Digitalbank mit Filialbank-Infrastruktur

FYRST* ist eine Digitalbank, die speziell für Selbstständige und Freiberufler entwickelt wurde. Zugrunde liegt eine ungewöhnliche Kombination: Die Bank vereint die günstigen Konditionen und die digitale Nutzererfahrung eines Fintechs mit der Infrastruktur einer klassischen Filialbank. FYRST gehört nämlich zur Deutsche Bank AG, wodurch Kunden Zugang zum Filialnetz der Postbank, Deutschen Bank und der Cash Group erhalten.

Was gefällt uns am Geschäftskonto von FYRST?

FYRST fühlt sich – trotz Traditionsbank im Rücken – wie eine moderne Digitalbank an. Die Kontoeröffnung ist schnell erledigt und die Bedienung ist elegant und intuitiv, sowohl im Web als auch am Smartphone.

Durch die Filialbank-Verbindung hat FYRST einige Vorteile gegenüber „normalen“ Digitalbanken: Sie können nicht nur kostenlos Bargeld abheben, sondern auch unkompliziert Bargeld einzahlen.

FYRST kombiniert Fintech-Flair mit der Infrastruktur einer klassischen Filialbank.

Auch bei den klassischen Banking-Funktionen ist FYRST besser aufgestellt als typische Neobanken. Neben SEPA-Echtzeitüberweisungen werden etwa auch Überweisungen in Fremdwährungen und Lastschrifteinzüge bei Kunden abgedeckt. Zudem können Sie neben Girocards und Debitkarten auch Kreditkarten beantragen.

Was macht FYRST für Selbstständige und Freiberufler interessant?

FYRST ist besonders für Selbstständige attraktiv, die die Vorteile eines digitalen Geschäftskontos nutzen möchten, aber nicht auf Funktionen wie die Bargeldeinzahlung oder Überweisungen in Fremdwährungen verzichten wollen.

Die günstigen Konditionen sind ein weiteres Plus für Freelancer: FYRST ist zwar nicht ganz so günstig wie Finom, doch die Kosten halten sich in allen von uns verglichenen Nutzungsszenarien in Grenzen.

Einen Gratis-Tarif mit kostenlosen Überweisungen (50 pro Monat) und Abhebungen gibt es auch. Wenn Sie als Selbstständiger also nur wenige Transaktionen und Buchungen pro Monat haben, kostet Sie FYRST unter Umständen gar nichts.

Was sind Vor- und Nachteile von FYRST?

Modernes Online-Banking

FYRST ist modern, übersichtlich und intuitiv gestaltet, sowohl im Web als auch am Smartphone.Bargeldeinzahlung und -abhebung über Filialnetz möglich

Weil Sie vom Zugang zu Automaten und Filialen der Postbank, der Deutschen Bank und der Cash Group profitieren, sind Ein- und Auszahlungen kein Problem.Umfangreiche Banking-Funktionen

FYRST ist bei den Grundfunktionen gut aufgestellt und deckt auch Leistungen ab, die bei Digitalbanken oft fehlen – etwa Überweisungen in Fremdwährungen und Lastschrifteinzüge.Kreditkarte und Kontokorrentkredit verfügbar

In allen Tarifen kann eine Kreditkarte beantragt werden, und auch ein Kontokorrentkredit ist möglich.

Unterkonten nur gegen Aufpreis

Zusätzliche Konten sind kostenpflichtig und nicht nahtlos ins Online-Banking eingebunden. Andere Digitalbanken sind hier günstiger und flexibler.Wenig zusätzliche Finanz-Tools

Neobank-typische Funktionen wie Rechnungs-, Buchhaltungs- oder Finanzmanagement-Tools fehlen bei FYRST weitgehend.

Qonto: Premium-Geschäftskonto mit vielen Funktionen

Qonto* ist eine digitale Finanzmanagement-Plattform aus Frankreich, die besonders auf die Bedürfnisse von Selbstständigen und Gründern ausgerichtet ist. Wie viele Digitalbanken bietet Qonto eine Kombination aus klassischem Banking, Finanzmanagement-Tools und Buchhaltungsfunktionen.

Was gefällt uns an Qonto?

Qonto wirkt etwas seriöser und professioneller als viele andere Digitalbanken. Im Fokus steht ein klares, geschäftsorientiertes Online-Banking-Erlebnis, das sich auf Funktionen konzentriert, die wirklich Mehrwert bieten. Die Benutzeroberfläche ist modern und intuitiv, aber weniger verspielt als bei Neobanken wie bunq.

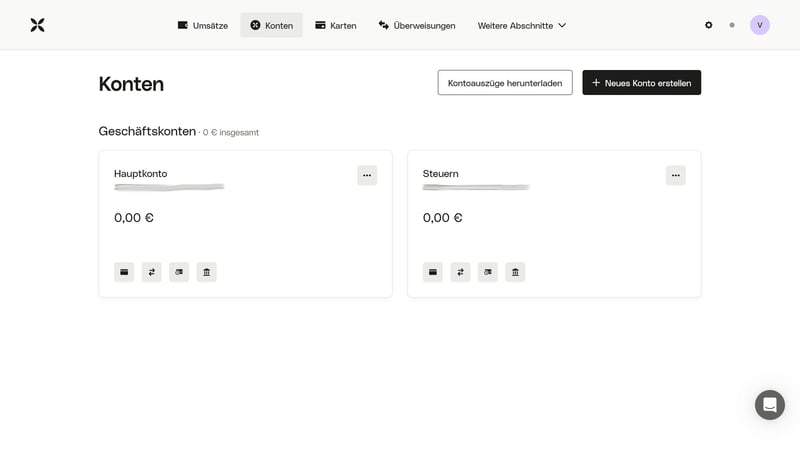

Qonto ist bei den klassischen Banking-Funktionen gut aufgestellt und deckt neben SEPA-Echtzeitüberweisungen auch Firmenlastschriften und internationale Zahlungen ab. Je nach Tarif werden bis zu 24 Unterkonten unterstützt – mehr als bei den meisten anderen Digitalbanken. Dazu kommen ein paar praktische Extras, z. B. Rechnungs- und Buchhaltungsfunktionen.

Qonto unterstützt bis zu 25 Unterkonten mit eigener IBAN, was die Verwaltung Ihrer Finanzen erleichtert.

Auch beim Support, wo sich die meisten Banken aus unserem Vergleich nicht gerade mit Ruhm bekleckern, schneidet Qonto überdurchschnittlich gut ab. Uns wurde auf allen Kanälen (Telefon, Chat, E-Mail) schnell geholfen, und auch in den Bewertungsportalen überwiegen hier die positiven Stimmen.

Was macht Qonto für Selbstständige und Freiberufler interessant?

Qonto bringt etwas mehr Banking-Power mit als einige Fintech-Konkurrenten und unterstützt auch Features, die längst nicht von allen Neobanken abgedeckt werden – beispielsweise Überweisungen in Fremdwährungen. Somit ist Qonto eine gute Wahl, wenn Sie eine professionelle, digitale Geschäftskonto-Lösung mit umfangreichen Zahlungsfunktionen suchen.

Weil Qonto keine SCHUFA-Abfrage durchführt, ist das Geschäftskonto zudem auch eine Option für Freiwillige und Selbstständige mit negativen SCHUFA-Scores, die bei anderen Banken durch die Bonitätsprüfung gefallen sind.

Was sind Vor- und Nachteile von Qonto?

Großer Funktionsumfang

Qonto bietet alle wichtigen Zahlungsfunktionen – von SEPA-Überweisungen bis hin zu internationalen Währungstransfers. Dazu kommen Extras wie Buchhaltungs- und Rechnungstools, die Selbstständige beim Finanzmanagement unterstützen.Bis zu 24 Unterkonten mit eigenen IBANs

Sie können Ihr Geld auf bis zu 24 Unterkonten verteilen und flexibel organisieren, was die Budgetplanung, die Steuervorbereitung und die Trennung von persönlichen und geschäftlichen Ausgaben erleichtert.Solider Support

Der Support von Qonto hinterließ in unserem Test einen guten Eindruck: Mitarbeitende reagierten im Chat und am Telefon schnell auf unsere Fragen und konnten uns kompetent weiterhelfen.Keine SCHUFA-Abfrage

Die Eröffnung eines Qonto-Kontos erfordert keine Bonitätsprüfung bei der SCHUFA.

Vergleichsweise teuer

Das „Premium“-Feeling schlägt sich auch in den Kosten nieder: Qonto ist nämlich deutlich teurer als die meisten Digitalbanken.Keine Bargeldeinzahlung

Es gibt bisher keine Möglichkeit, Bargeld auf Ihr Qonto-Konto einzuzahlen. Viele andere Digitalbanken sind hier mittlerweile besser aufgestellt.Nur Debit-, keine Kreditkarten

Qonto bietet ausschließlich Debitkarten von MasterCard, Kreditkarten werden nicht unterstützt.

Vivid Money Geschäftskonto: Günstige Digitalbank mit unbegrenzten Unterkonten

Vivid Money* ist ein deutsches Fintech, das digitale Geschäftskonten für Selbstständige, Freiberufler und kleine Unternehmen anbietet. Die Plattform verfolgt einen „All-in-One“-Ansatz: Sie bündelt Banking, Ausgabenmanagement, Rechnungsstellung, Buchhaltung, ein Firmendepot und weitere Funktionen in einer App.

Was gefällt uns am Geschäftskonto von Vivid Money?

Vivid Money ist eine in vieler Hinsicht „typische“ Digitalbank – mit den typischen Vorteilen, die das mit sich bringt. Die Kontoerstellung ist unkompliziert und läuft 100 % digital ab. Smartphone-App und Web-Banking sind intuitiv und modern.

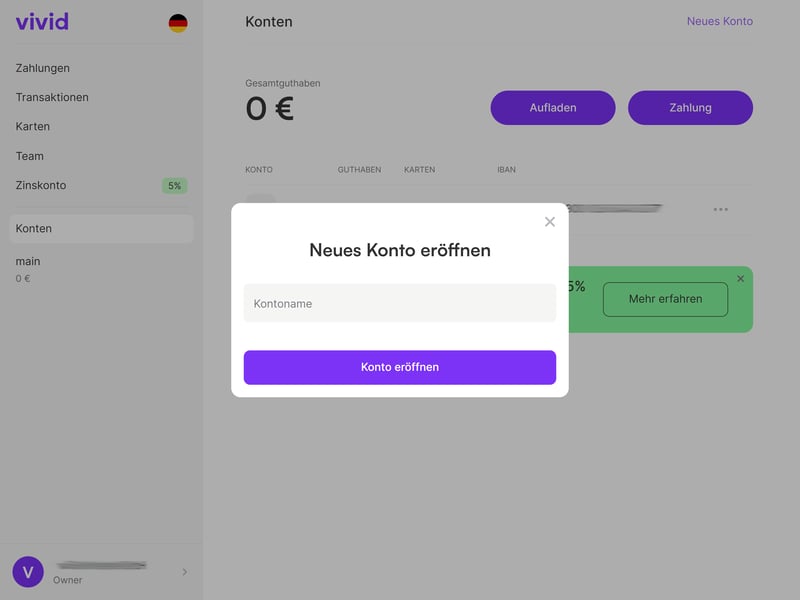

Der Funktionsumfang ist solide: Neben SEPA-Echtzeitüberweisungen unterstützt Vivid Money auch internationale Zahlungen und Fremdwährungskonten. Was die Verwaltung von Unterkonten (sogenannten „Pockets“) angeht, ist Vivid Money generell sehr großzügig: Sie können unbegrenzt viele Unterkonten mit eigenen IBANs anlegen – ohne Aufpreis. Dazu kommen einfache Tools für Rechnungsstellung, Ausgabenmanagement und Buchhaltung.

Bei Vivid Money können Sie unbegrenzt viele Unterkonten mit

Was macht Vivid Money für Selbstständige und Freiberufler interessant?

Vivid Money ist ziemlich günstig. Es gibt vier Tarife für Freelancer und Selbstständige – darunter auch einen kostenlosen Plan, der die wichtigsten Funktionen abdeckt, inklusive unbegrenzter Unterkonten mit eigener IBAN und gebührenfreier SEPA-Echtzeitüberweisungen.

Die Möglichkeit, beliebig viele Unterkonten anzulegen, macht Vivid Money besonders interessant für Selbstständige mit mehreren Kunden, Projekten oder Einnahmequellen. Sie können Ihre Zahlungen und Budgets damit sauber trennen und Rücklagen flexibel organisieren.

Was sind Vor- und Nachteile von Vivid Money?

Unbegrenzte Unterkonten mit eigener IBAN

Sie können in allen Tarifen unbegrenzt viele „Pockets“ erstellen, um Einnahmen, Ausgaben und Rücklagen übersichtlich zu organisieren.Einfache und schnelle Kontoeröffnung

Die Registrierung dauert nur wenige Minuten und erfolgt komplett online.Integrierte Rechnungs- und Buchhaltungsfunktionen

Der All-in-One-Ansatz ist praktisch für Selbstständige, die ihre Finanzen an einem Ort bündeln möchten.Kostenloser Tarif verfügbar

Schon der kostenlose Plan für Freelancer und Selbstständige deckt alle wichtigen Grundfunktionen ab.

Keine Bargeldeinzahlungen möglich

Es gibt keine Möglichkeit, Bargeld auf das Geschäftskonto von Vivid Money einzuzahlen.Keine Filialen

Vivid Money ist eine reine Digitalbank ohne Filialpräsenz.Keine deutsche Einlagensicherung

Kundengelder werden getrennt aufbewahrt, doch als E-Geld-Institut unterliegt Vivid Money nicht der klassischen deutschen Einlagensicherung.Support mit Schwächen

Der Kundenservice ist etwas unpersönlich und wird auch in Nutzer-Reviews regelmäßig kritisiert. Unterstützung gibt es zudem nur per Chat oder E-Mail: Ein Telefonsupport für schnelle Antworten fehlt.

Commerzbank: Beste Filialbank für Freiberufler und Selbstständige

Sie bevorzugen den persönlichen Service einer Filialbank, wünschen sich aber trotzdem modernes Online-Banking und digitale Finanztools? Dann ist das Geschäftskonto der Commerzbank* vielleicht einen Blick wert. Jene baut bereits seit Jahren auf eine umfassende Digitalisierung – nicht zuletzt, um mit der jungen Fintech-Konkurrenz mitzuhalten.

Was gefällt uns am Geschäftskonto der Commerzbank?

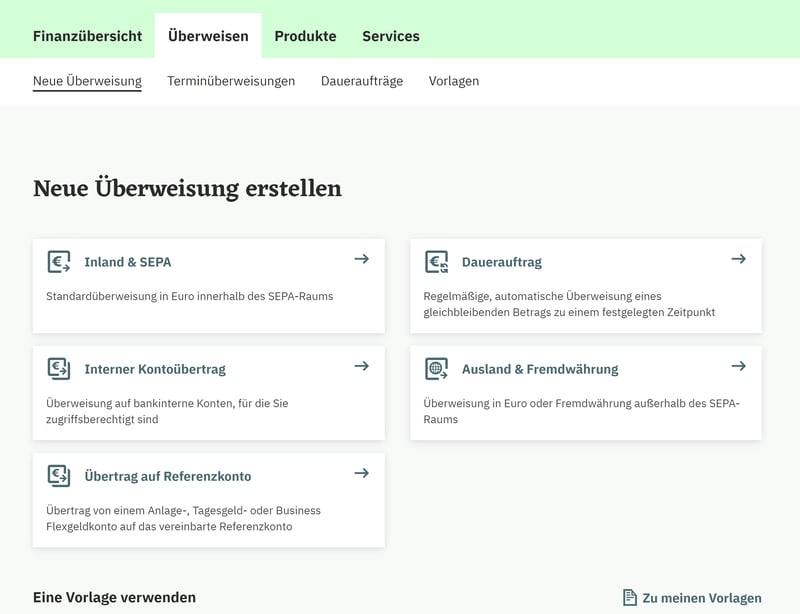

Was klassische Banking-Funktionen angeht, ist die Commerzbank der Neobank-Riege deutlich voraus. Von Auslandsüberweisungen über Kreditkarten bis zum Lastschrifteinzug bei Kunden: So ziemlich jede Zahlungsmethode wird abgedeckt. Zudem bietet die Commerzbank natürlich auch Zugriff auf viele weitere Dienstleistungen, ob Kredite oder Wertpapierhandel.

Eingebettet ist das Ganze in eine recht flotte und intuitive Online-Banking-Oberfläche, die sich mit Modulen personalisieren lässt.

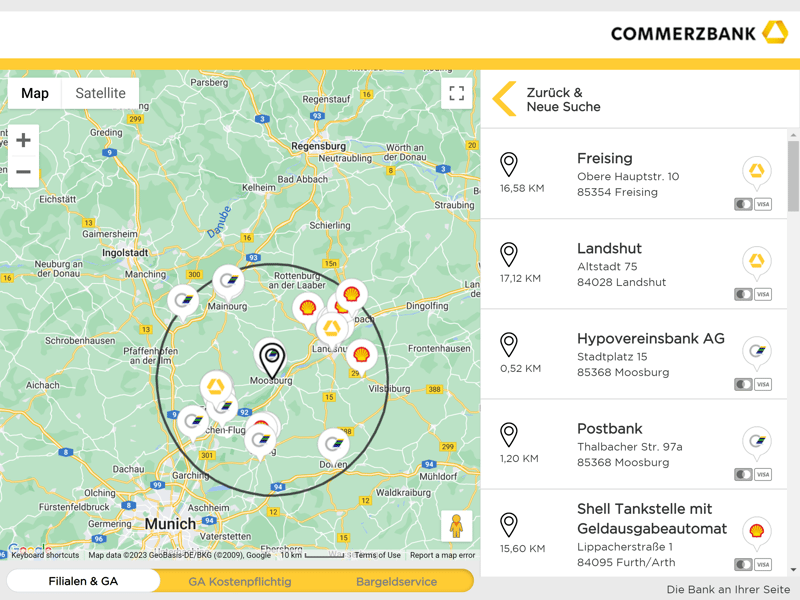

Das Filialnetz der Commerzbank ist in den letzten Jahren leider deutlich geschrumpft.

Gegenüber den Digitalbanken ist natürlich ein klarer Vorteil, dass die Commerzbank über 400 Filialen verfügt und somit persönlichen Service und direkte Ansprechpartner vor Ort bietet. Außerdem haben Kunden Zugriff auf 6.000 Geldautomaten der Cash Group.

Was macht das Geschäftskonto der Commerzbank für Selbstständige und Freiberufler interessant?

Das Geschäftskonto der Commerzbank ist eine gute Wahl für Selbstständige, die sich bei einer „richten“ Bank einfach wohler fühlen und wissen möchten, dass sie zur Not auch eine Filiale besuchen können. Es kombiniert einen großen Banking-Funktionsumfang mit einem Online-Portal, das für eine „staubige“ Filialbank recht modern und benutzerfreundlich daherkommt.

Was sind Vor- und Nachteile der Commerzbank?

Zugang zu Filialen und Geldautomaten

Kunden der Commerzbank profitieren von einem deutschlandweiten Filialnetz und dem Zugang zu Geldautomaten der Cash Group.Viele Zahlungsfunktionen

Das Geschäftskonto der Commerzbank unterstützt alle Standard-Banking-Funktionen sowie einige Zusatzfeatures, die bei Digitalbanken oft fehlen, z. B. internationale Überweisungen oder Lastschrifteinzug bei Kunden.Benutzerfreundliches Online-Banking

Gerade für Filialbank-Verhältnisse punktet die Commerzbank mit einem flotten Online-Portal, das sich mit Modulen personalisieren lässt.

Hohe Kosten

Das Geschäftskonto der Commerzbank ist vergleichsweise teuer, weil jede Ein- und Auszahlung kostet und das Kontingent an kostenfreien Buchungen schnell aufgebraucht ist.Enttäuschender Support

Den Kundenservice der Commerzbank erlebten wir als träge und unzuverlässig. Lange Wartezeiten waren laut Kundenrezensionen auch bei anderen Kunden an der Tagesordnung.Kostenpflichtige Unterkonten

Was Unterkonten angeht, muss die Commerzbank noch von der digitalen Konkurrenz lernen. Deren Verwaltung könnte deutlich einfacher sein; zudem fallen zusätzliche Kosten pro Unterkonto an.

N26: Günstigste Online-Bank für Freiberufler

N26* ist eine Digitalbank aus Berlin, die 2013 gegründet wurde und seit 2016 eine eigene Vollbank-Lizenz besitzt. Im Gegensatz zu vielen Fintech-Konkurrenten ist N26 also nicht auf Lizenzen von Drittbanken angewiesen. Kundeneinlagen bis zu einem Betrag von 100.000 € sind damit auch durch die deutsche Einlagensicherung abgesichert.

Was gefällt uns am Geschäftskonto von N26?

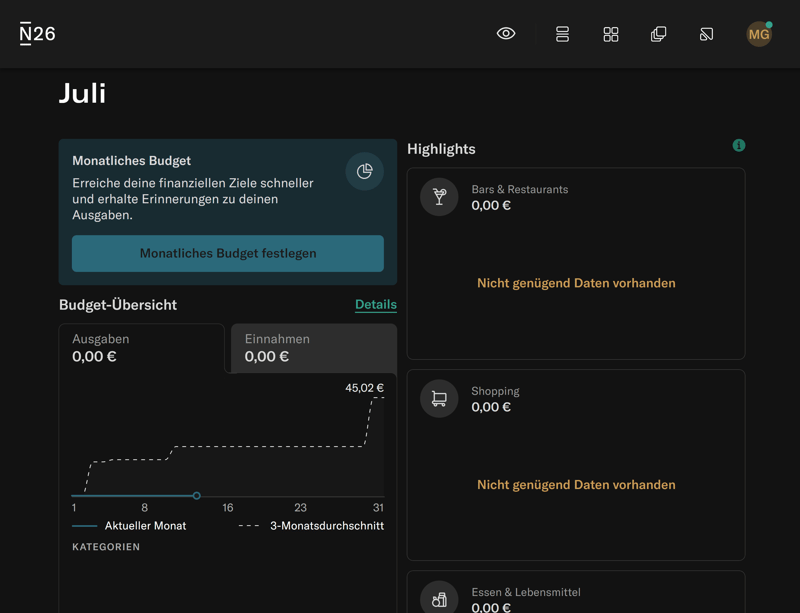

Der wohl größte Pluspunkt von N26 sind die attraktiven Konditionen. Das kostenfreie Tarifmodell, das ohne monatliche Grundgebühren und Transaktionskosten auskommt, macht die Kontoführung unter Umständen komplett kostenlos – selbst bei einer großen Anzahl an Transaktionen.

Der Preis ist aber nicht der einzige Vorteil von N26: Die Kontoeröffnung ist rasch erledigt und das Online-Banking gestaltet sich intuitiv und unkompliziert, sowohl am Smartphone als auch im Browser. Neben regulären Banking-Funktionen sind auch ein paar praktische Tools für die Finanzverwaltung mit dabei. Sie können etwa Geld automatisch auf bestimmte Unterkonten verteilen.

N26 punktet mit smarten Automatisierungs-Funktionen.

Was macht N26 für Selbstständige und Freiberufler interessant?

Viele Freelancer haben vor allem zu Beginn ihrer Tätigkeit ein straffes Budget. N26 ist eine der günstigsten Banken aus unserem Test und (neben FYRST) eines von nur zwei Geschäftskonten, die in bestimmten Nutzungsszenarien komplett kostenlos bleiben.

Somit ist N26 vor allem für Selbstständige und Freiberufler interessant, die eine besonders unkomplizierte und günstige Geschäftskonto-Lösung suchen und im Gegenzug auf die Vorteile klassischer Banken, beispielsweise ein Filialnetz oder erweiterte Banking-Funktionen, verzichten können.

Was sind Vor- und Nachteile von N26?

Kontoeröffnung 100 % digital

Ein Geschäftskonto bei N26 lässt sich vollständig online eröffnen, und der Prozess nimmt nur wenige Minuten in AnspruchGünstige Konditionen und Gratis-Option

Weil SEPA-Überweisungen bei N26 kostenfrei sind, ist das Geschäftskonto in den meisten Nutzungsszenarien vergleichsweise günstig. Einen Gratis-Tarif gibt es ebenfalls.Bis zu 10 Unterkonten mit separater IBAN

N26 stellt bis zu zehn Unterkonten, sogenannte Spaces, zur Verfügung, wobei jedes über eine eigene IBAN verfügt.Automatisiertes Finanzmanagement

N26 erleichtert die Finanzverwaltung mit ein paar smarten Automatisierungen. Beispielsweise können Sie Geld automatisch auf verschiedene Spaces verteilen, etwa um Rücklagen für Steuerzwecke zu bilden.

Teure Bargeldeinzahlungen

Bei N26 fallen Gebühren für jede Bargeldeinzahlung an. Und weil die Gebühren volumenabhängig sind, kann es ganz schön teuer werden, wenn Sie regelmäßig größere Summen einzahlen.Überweisungen nur in Euro

Mit einem N26-Geschäftskonto ist es derzeit nicht möglich, Überweisungen in anderen Währungen als Euro durchzuführen.Abstriche beim Support

Mit tollem Support kann N26 leider nicht glänzen. Für einfache Fragen reicht es – doch bei dringenden Problemen sind die Support-Kanäle nicht besonders zuverlässig.

Weitere Anbieter

Das passende Geschäftskonto war noch nicht dabei? Vielleicht kommt ja eine dieser Alternativen infrage:

bunq

bunq* überzeugt, ähnlich wie N26, mit einer flexiblen Finanzverwaltung. Je nach Tarif können Sie bis zu 25 Unterkonten einrichten, von denen jedes eine eigene IBAN besitzt. Dazu kommen praktische Features zur Geldverwaltung, z. B. die automatische Sortierung eingehender Zahlungen.

Für unseren Geschmack ist bunq aber etwas zu gamifiziert. Im Vergleich zu anderen Neobanken ist die „bank of the free“ zudem recht teuer.

Holvi

Holvi* kombiniert intuitives Online-Banking mit praktischen Rechnungs- und Buchhaltungstools und bietet Freiberuflern sowie Selbstständigen eine benutzerfreundliche All-in-One-Plattform für ihre Finanzen.

Allerdings ist Holvi – vor allem bei größeren Transaktionsvolumen – deutlich teurer als andere Neobanken, was an den volumenabhängigen Gebühren und dem relativ hohen Grundpreis liegt.

Deutsche Bank

Die Deutschen Bank* punktet mit einem breiten Angebot an Banking-Funktionen, einem dichten Filialnetz und einer modernen Smartphone-App. Alle wichtigen Zahlungs-Features werden abgedeckt – von Sofort- und Auslandsüberweisungen über Bargeldeinzahlungen bis hin zum Lastschrifteinzug.

Beim Kundenservice sieht es allerdings weniger gut aus: Wir erlebten ihn als langsam und unzuverlässig. Und damit sind wir nicht allein, denn viele Nutzer berichten in Kundenrezensionen von ähnlichen Problemen.

Postbank

Das Geschäftskonto der Postbank* ist Filialbank-typisch breit aufgestellt und unterstützt auch Funktionen, die bei Digitalbanken oft fehlen – darunter Bargeldeinzahlungen und Lastschrifteinzüge.

Dafür fehlen viele moderne Extras, die Neobanken auszeichnen, wie kostenlose Unterkonten, virtuelle Karten oder smarte Finanz-Insights. Dazu kommen vergleichsweise hohe Gebühren und ein Kundenservice, zu dem man in den Review-Portalen kaum ein gutes Wort findet.

Wise

Wise* ist ein günstiges Multi-Währungs-Konto, das internationale Bankgeschäfte erleichtert. Sie können Geld in unterschiedlichen Währungen halten, versenden und empfangen, und es schnell zwischen Ihren Konten umtauschen.

Allerdings fehlt eine deutsche IBAN, und abseits der internationalen Zahlungsfunktionen sind die Möglichkeiten eher begrenzt. Als Hauptkonto ist Wise somit weniger geeignet, aber für Freelancer mit internationalen Zahlungen möglicherweise eine sinnvolle Ergänzung.

Revolut

Revolut* bietet wie Wise ein flexibles Multi-Währungs-Konto, mit dem Sie Geld in verschiedenen Währungen halten, senden und umtauschen können. Die Möglichkeiten sind umfangreicher als bei Wise, denn Revolut unterstützt auch Rechnungsfunktionen, Ausgabenmanagement und sogar den Kryptohandel.

Allerdings sind die Abo-Kosten recht hoch, die Bedienung ist nicht immer intuitiv und der Support ist unpersönlich und nicht sonderlich zuverlässig.

Kontist

Kontist* hebt sich mit smarten Steuer-Features wie der automatischen Steuerbereinigung ab, die Ihre Netto- und Bruttoeinkünfte unmittelbar voneinander trennt. Allerdings gibt es einige Lücken bei den Basisfunktionen: Unterkonten, Bargeldeinzahlungen oder Überweisungen in Fremdwährungen fehlen beispielsweise. Zudem gehört Kontist nicht gerade zu den günstigsten Anbietern.

Fazit

Ein Geschäftskonto ist für Freiberufler zwar nicht verpflichtend, aber auf jeden Fall eine kluge Entscheidung. Es hilft Ihnen dabei, private und geschäftliche Ausgaben sauber zu trennen, die Buchhaltung zu erleichtern und einen Überblick über Ihre Finanzen zu behalten.

Welches Geschäftskonto am besten ist, hängt ganz von Ihren Bedürfnissen ab. Hauptsache günstig? Dann sind Neobanken wie Finom oder N26 eine gute Wahl. Sie legen größeren Wert auf ein großes Filialnetz und umfangreiche Banking-Funktionen? Dann sind traditionelle Filialbanken wie die Commerzbank oder die Deutsche Bank vielleicht die bessere Option – allerdings müssen Sie hier auch mit höheren Kosten rechnen. Es gibt aber auch Lösungen, die einen guten Mittelweg finden, z. B. FYRST oder Qonto.

Informieren Sie sich gut, bevor Sie sich für einen Anbieter entscheiden, und vergleichen Sie die Tarife, Funktionen und Angebote. Unser Geschäftskonto-Vergleich kann Ihnen dabei helfen, die beste Plattform für Ihre Anforderungen zu finden.

Häufig gestellte Fragen

Nein, Freiberufler sind – im Gegensatz zu Kapitalgesellschaften – gesetzlich nicht dazu verpflichtet, ein Geschäftskonto zu führen. Trotzdem lohnt sich ein Geschäftskonto auch für Freiberufler und Selbständige, weil es die Trennung geschäftlicher und privater Finanzen und damit die Buchhaltung und den Jahresabschluss deutlich vereinfacht.

Wer nicht zur Verwendung eines separaten Geschäftskontos verpflichtet ist, kann prinzipiell auch ein gewöhnliches Girokonto als Geschäftskonto nutzen. Stellen Sie vorab aber sicher, dass Ihre Bank die gewerbliche Nutzung von Privatkonten auch erlaubt, denn dies ist nicht immer der Fall.

Die Kosten eines Geschäftskontos für Freiberufler sind von vielen Faktoren abhängig, beispielsweise von der Anzahl der monatlichen Buchungen und Bargeldeinzahlungen. Wenn Sie nur wenige Buchungen im Monat durchführen, sollten die monatlichen Kosten bei ca. 10–30 € liegen. Manche Online-Banken, beispielsweise N26 und FYRST, sind unter Umständen komplett kostenlos.