Postbank Geschäftskonto 2025: Wie schlägt es sich im Test?

Ein Geschäftskonto gehört zur Grundausstattung jedes Unternehmens. Doch die Auswahl an Banken ist groß – und mittlerweile mischen auch zahlreiche FinTechs mit, die klassische Banking-Lösungen mit digitalen Finanz-Tools kombinieren, häufig zu besonders günstigen Preisen. Können etablierte Filialbanken wie die Postbank da noch mithalten?

Wir haben das Geschäftskonto der Postbank ausgiebig getestet und verraten, ob und für wen es heute noch eine gute Wahl ist.

Die Postbank* ist eine der bekanntesten Filialbanken Deutschlands. Der Name verrät bereits ihre historischen Wurzeln: Ursprünglich war sie Teil der Deutschen Bundespost, die neben Briefen und Paketen auch den Zahlungsverkehr der Bürger abwickelte.

Doch mit der Privatisierung in den 1990er Jahren wurde die Postbank als eigenständiges Unternehmen ausgegliedert. Genauer gesagt entstand sie 1994 im Zuge der zweiten Postreform als eines von drei Nachfolgeunternehmen der Deutschen Bundespost.

Mit der Übernahme durch die Deutsche Bank ab 2009 änderte sich die Ausrichtung der Postbank erneut. Offiziell existiert sie heute nicht mehr als eigenständige Bank, sondern ist Teil der Deutschen Bank AG. Dennoch bleibt der Name Postbank bestehen – und mit ihm das vertraute blau-gelbe Logo, das man noch in vielen Postfilialen findet.

Heute hat die Postbank rund 12,5 Millionen Privatkunden und rund 300.000 Geschäfts- und Firmenkunden, besonders aus dem deutschen Mittelstand. Doch auch Selbstständige, Freiberufler und Vereine finden bei der Postbank einen Platz.

Wie schlägt sich eine Bank mit so viel Geschichte in der modernen Finanzwelt? Kann sie mit den agilen FinTechs mithalten? Wir werfen einen genaueren Blick auf das Geschäftskonto der Postbank und seine Vor- und Nachteile.

Postbank Geschäftskonto Test

Filialnetz mit 550 Filialen

Sie profitieren von einem deutschlandweiten Filialnetz. Auch die Bargeldeinzahlung ist kein Problem.Viele Banking-Funktionen

Neben Standard-Überweisungen unterstützt die Postbank auch erweiterte Services wie den Lastschrifteinzug bei Kunden, Überweisungen in Fremdwährungen und Geschäftskredite.Debit- und Kreditkarten

Sie können sowohl Debitkarten als auch Kreditkarten beantragen.

Relativ teuer

Die Postbank gehört zu den teuersten Anbietern aus unserem Geschäftskonto-Vergleich. Neben der monatlichen Grundgebühr fallen Gebühren für Buchungen, Karten und Bargeldeinzahlungen an.Langwierige Einrichtung

Die Kontoeröffnung erfolgt digital, doch die Kontodaten kommen auf mehrere Briefe verteilt per Post. Im Test dauerte es 12 Tage, bis wir alles beisammen hatten.Keine Unterkonten

Wenn Sie ein zusätzliches Konto benötigen, müssen Sie ein kostenpflichtiges Zweitkonto eröffnen. Kostenlose Unterkonten für eine flexible Budgetverwaltung gibt es nicht.Enttäuschender Support

Der Kundenservice der Postbank wird in vielen Bewertungen scharf kritisiert. Kunden bezeichnen ihn als langsam und unzuverlässig.

Kontoeröffnung & Bedienung

Die Postbank hat die Beantragung des Geschäftskontos mittlerweile 100 % digitalisiert. Sie müssen nur Ihre Rechtsform angeben, einen Tarif auswählen (mehr dazu später) und die üblichen Angaben zu Ihrer Person und dem Unternehmen machen.

Danach ist der Name leider Programm: Die Kontounterlagen machen sich per Post auf den Weg zu Ihnen, was eine Weile dauern kann. Wir mussten uns 12 Tage gedulden, bis wir alle Unterlagen beisammen hatten.

Der Papierverschleiß ist auch nicht mehr ganz zeitgemäß: Wir erhielten gleich fünf Briefe, wobei die Briefe mit unserer Postbank-ID und dem Telefon-Banking-Code jeweils doppelt kamen.

Die Kontoeröffnung bei der Postbank ist unkompliziert, erfordert aber etwas Geduld.

Wenn es schnell gehen muss, ist die Postbank also nicht die beste Wahl: Viele Online-Banken ermöglichen eine zeitnahe Freischaltung mit Kontozugriff noch am selben Tag.

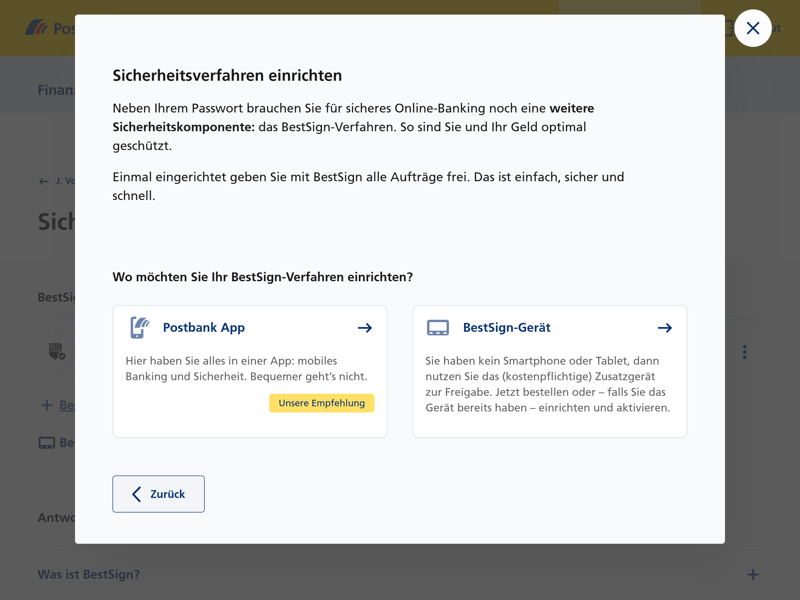

Sicherheitsverfahren: Postbank-App oder BestSign-Gerät

Für die Anmeldung beim Online-Banking ist eine Bestätigung per 2-Faktor-Authentifizierung (2FA) verpflichtend. Dafür gibt es zwei Optionen:

- 1.

Postbank-App: Die Postbank-App, die auch fürs mobile Online-Banking genutzt wird, dient auch als 2FA-App. Die Einrichtung ist via SMS oder mit einem postalisch versendeten Aktivierungscode möglich.

- 2.

BestSign-Gerät: Alternativ können Sie auch ein physisches Gerät als zweiten Faktor nutzen. Dafür müssen Sie ein (kostenpflichtiges) Zusatzgerät von SEAL ONE bestellen.

Zwei-Faktor-Authentifizierung ist bei der Postbank verpflichtend.

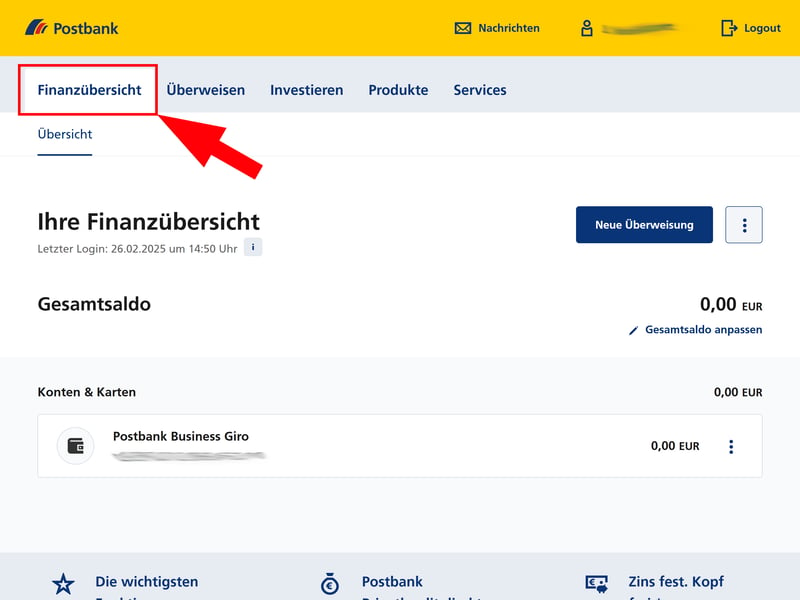

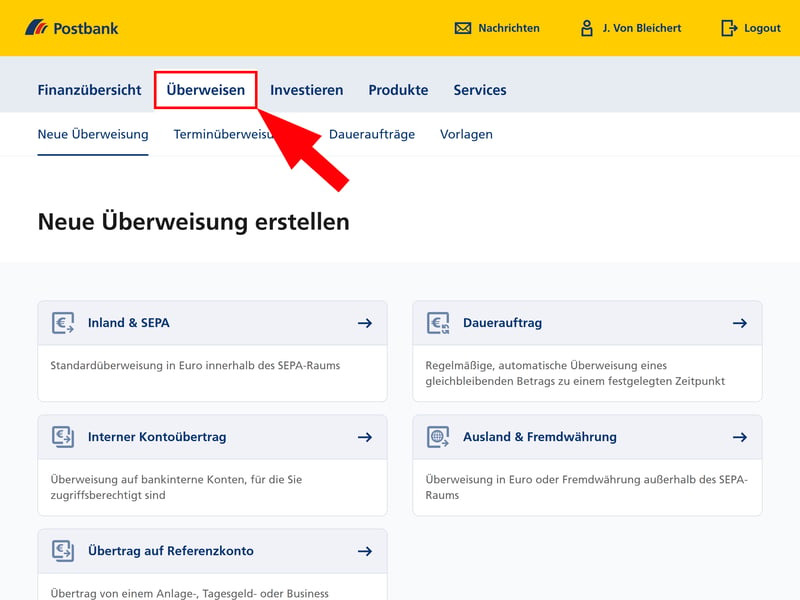

Online-Banking: Funktional und aufgeräumt

Die in Gelb- und Blautöne gehüllte Oberfläche des Postbank-Geschäftskontos ist zweckmäßig. Sie orientiert sich stärker an klassischen Online-Banking-Lösungen als an den schlanken, aufgeräumten Interfaces moderner FinTechs – was aber nicht unbedingt schlecht sein muss. Übersichtlich ist das Dashboard allemal.

Die Startseite ist die Finanzübersicht. Hier sehen Sie Ihren Gesamtsaldo und eine Auflistung Ihrer Konten und Karten. Wenn Sie mehrere Konten bei der Postbank führen, beispielsweise ein Privat- und ein Geschäftskonto, sehen Sie hier alle auf einen Blick (wobei Sie selbst bestimmen können, welche Konten in den Gesamtsaldo einfließen sollen).

Klicken Sie auf ein Konto, um dessen Kontostand und eine Übersicht der Kontoumsätze anzuzeigen.

Das Online-Banking der Postbank ist übersichtlich und funktional.

Alle wesentlichen Banking-Funktionen (mehr dazu gleich) sind leicht zu finden. Überweisungen und Daueraufträge erreichen Sie direkt in der Finanzübersicht. Alle weiteren Zahlungsoptionen sind unter dem separaten Menüpunkt „Überweisen“ zusammengefasst.

Optionen und Einstellungen

Die Kontoeinstellungen erreichen Sie mit einem Klick auf Ihren Namen im Menü oben rechts. Hier können Sie Ihre persönlichen Daten einsehen und ändern, Sicherheitsverfahren verwalten und andere Einstellungen vornehmen.

Die Einstellungen im Postbank-Online-Banking.

Insgesamt finden wir den aktuellen Online-Auftritt der Postbank ziemlich gelungen: Das Design ist zwar nicht sonderlich innovativ, aber klar strukturiert und funktional. Natürlich hat das Ganze nicht den Swagger oder die digitalen Extra-Features moderner FinTechs – doch für eine klassische Filialbank macht die Postbank hier einen soliden Job.

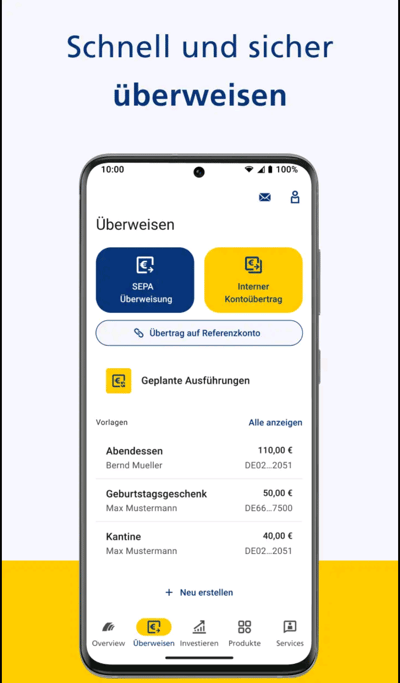

Mobiles Banking: Die Postbank-App

Selbstverständlich hat die Postbank auch an Nutzer gedacht, die ihre Bankgeschäfte lieber am Smartphone erledigen. Die für Android- und iOS-Geräte erhältliche Postbank-App ist eine gelungene Übersetzung der Weboberfläche ins mobile Format:

Die Postbank-App ist für Android und iOS erhältlich.

Alle zentralen Funktionen aus dem Online-Banking-Hauptmenü (Finanzübersicht, Überweisen, Investieren, Produkte, Services) sind auch in der App verfügbar. Manche Optionen – etwa Überweisungen in Fremdwährungen – scheinen aber bisher nicht mobil möglich zu sein.

Die Kontoeröffnung dauert zwar etwas länger, doch sobald das Konto freigeschaltet ist, macht das Online-Banking der Postbank einen soliden Eindruck. Das Online-Portal ist funktional und übersichtlich, alle wichtigen Funktionen sind einfach zugänglich, und auch die mobile App funktioniert zuverlässig.

Im Vergleich zu modernen FinTechs wirkt die Oberfläche natürlich etwas bieder, und smarte Features wie Budget- oder Buchhaltungs-Tools sollten Sie hier nicht erwarten. Für Filialbank-Standards ist das Online-Banking der Postbank aber absolut zufriedenstellend.

Banking & Funktionen

Der Funktionsumfang des Postbank-Geschäftskontos ist genauso klassisch wie das Online-Banking: Sie bekommen alle grundlegenden Funktionen einer Filialbank, müssen aber auf für Digitalbank typische Zusatzfeatures (z. B. integrierte Buchhaltung oder automatische Steuerberechnungen) verzichten.

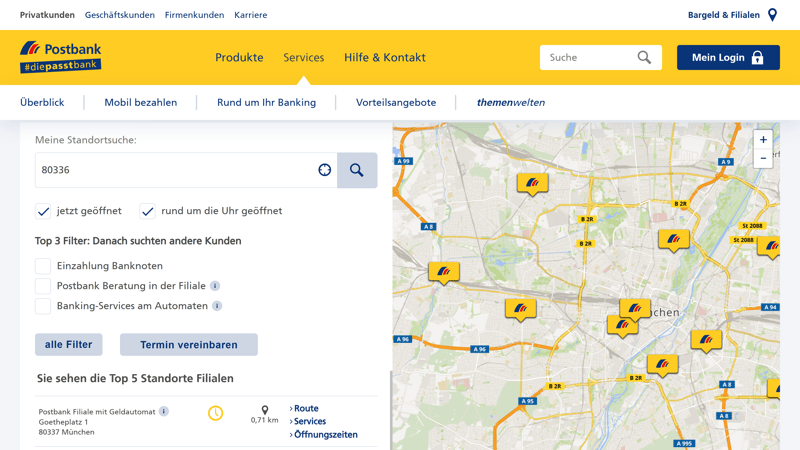

Filialnetz und Bargeld: Cash ist hier noch King

Ein großer Vorteil gegenüber reinen Digitalbanken ist, dass Sie bei der Postbank Zugang zu Filialen und klassischen Bargeldservices haben. Mit rund 550 eigenen Filialen und 360 zusätzlichen Beratungscentern ist das Netz zwar nicht mehr so flächendeckend wie früher, was jedoch auf so ziemlich jede Filialbank zutrifft.

Nutzen Sie den Filialfinder, um die nächste Filiale ausfindig zu machen.

Auch die Einzahlung, ob in der Filiale oder bei Automaten mit Einzahlfunktion, ist problemlos möglich. Für noch mehr Flexibilität gibt es den neuen Bargeld-Code-Service in der Postbank-App. Damit können Sie an über 10.000 Partnerstandorten (z. B. dm, Penny, REWE, Rossmann) Bargeld ein- und auszahlen – ganz ohne Karte oder Geldautomat.

Apropos Karten: Die Postbank stellt sowohl Debitkarten (Business Card plus) als auch Kreditkarten (Mastercard Business Card Classic) zur Verfügung. Allerdings sind Karten stets kostenpflichtig, und die Kreditkarten gibt es erst ab dem Tarif „Postbank Business Giro aktiv“. Mehr zu den Konditionen lesen Sie später.

Leider gibt es keine virtuellen Karten. Allerdings können Sie in der Postbank-App Google Pay und Apple Pay aktivieren, um mobil zu bezahlen.

Zahlen und Überweisen bei der Postbank

Die Bezahl- und Überweisungsoptionen sind, wie man es von einer etablierten Filialbank erwartet, umfangreich. Im „Überweisen“-Menü finden Sie die folgenden Optionen:

Inland & SEPA: Hier richten Sie Standardüberweisungen innerhalb des SEPA-Raums ein. Jede SEPA-Überweisung kann optional auch als Echtzeitüberweisung aufgegeben werden.

Dauerauftrag: Sie können regelmäßige, automatische Überweisungen einrichten, um wiederkehrende Zahlungen (z. B. Gehälter) zum festgelegten Zeitpunkt auszuführen.

Interner Kontoübertrag: Wenn Sie mehrere Konten bei der Postbank führen, können Sie schnell und unkompliziert Geld zwischen diesen Konten übertragen.

Ausland & Fremdwährung: Auch Überweisungen in Fremdwährungen außerhalb des SEPA-Raums sind möglich.

Übertrag auf Referenzkonto: Falls Sie ein Anlagekonto oder ein Tagesgeldkonto bei der Postbank haben, können Sie Geld zwischen Ihrem Geschäftskonto und dem Referenzkonto überweisen.

Die Postbank unterstützt alle wichtigen Zahlungsfunktionen.

Eine Kontaktverwaltung gibt es nicht, doch wenn Sie regelmäßig Geld an dieselben Empfänger überweisen, können Sie die Überweisung als Vorlage abspeichern. Das ist sowohl für SEPA-Überweisungen als auch für Überweisungen in Fremdwährung möglich.

Postbank unterstützt sowohl das Basis- als auch das Firmenlastschriftverfahren. Die Zulassung zum Lastschriftverfahren müssen Sie aber erst telefonisch in Auftrag geben. Dafür benötigen Sie Ihre Gläubiger-Identifikationsnummer, die Sie von der Deutschen Bundesbank erhalten.

Nach der Zulassung können Sie per Lastschrifteinzug direkt Forderungen von Verbrauchern und Unternehmen einziehen. Für die Einrichtung ist ein schriftliches Mandat der Kunden erforderlich.

Fremdwährungskonto für internationale Geschäfte

Wenn Sie international tätig sind und häufig Zahlungen in anderen Währungen erhalten oder versenden, können Sie aber ein zusätzliches Fremdwährungskonto für die entsprechende Währung eröffnen. Fremdwährungskonten werden für insgesamt 35 Währungen unterstützt, darunter USD, GBP, CHF, AUD, CAD und CNY.

Zusätzliche Konten werden zwar in der Finanzübersicht angezeigt, doch bei jedem Währungskonto handelt es sich um ein zusätzliches – und somit kostenpflichtiges –Konto, das in Ergänzung des Haupt-Geschäftskontos angelegt werden muss.

Keine Unterkonten – mangelnde Flexibilität

Diese Art der Kontoführung mit separaten, kostenpflichtigen Zusatzkonten ist leider nicht mehr ganz zeitgemäß. Unterkonten, wie sie bei modernen FinTech-Banken längst zur Norm geworden sind, werden bei der Postbank nämlich nicht unterstützt. Das bedeutet, dass Sie keine separaten Budgettöpfe für verschiedene Geschäftsbereiche oder Rücklagen innerhalb Ihres Hauptkontos anlegen können.

Bei vielen Online-Banken können Sie hingegen mit wenigen Klicks Unterkonten hinzufügen, die häufig sogar mit eigenen IBANs ausgestattet sind, und Ihr Geld damit flexibel aufteilen. Manche FinTechs, z. B. Finom oder N26, bieten sogar Automatisierungen, mit denen Sie eingehende Gelder automatisch auf bestimmte Unterkonten verteilen können.

Wenn Sie Ihre Finanzen flexibel strukturieren möchten, ist die Postbank also nicht die beste Wahl.

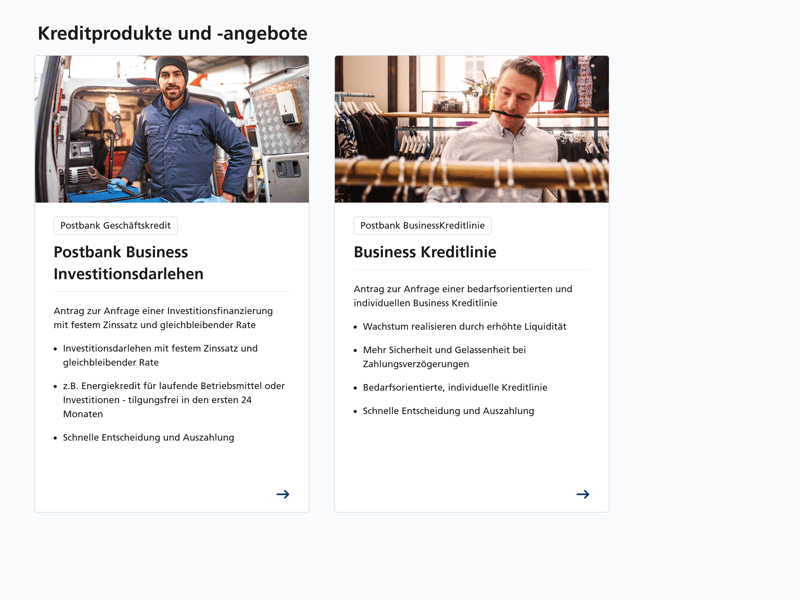

Kredite für Geschäftskunden

Die Postbank bietet jedoch auch Leistungen, die FinTechs in der Regel nicht abdecken. So stehen hier Finanzierungsoptionen zur Verfügung – darunter klassische Geschäftskredite oder Förderdarlehen, die speziell auf kleine und mittlere Unternehmen zugeschnitten sind.

Die bei der Postbank verfügbaren Kreditprodukte finden Sie im Online-Banking unter Produkte > Geschäftlich.

Kein FinTech-Schnickschnack

Ansonsten hält die Postbank keine Überraschungen bereit. Extras und Zusatzfeatures, wie man sie vor allem bei FinTechs und Digitalbanken gewohnt ist – z. B. Rechnungs- oder Buchhaltungsfunktionen, smarte Finanz-Insights oder Ausgabenmanagement – finden Sie hier nicht. Die erwartet von einer klassischen Filialbank aber wohl auch niemand.

Die Postbank ist eine klassische Filialbank – mit allen Vor- und Nachteilen, die das mit sich bringt. Sie profitieren von einem soliden Filialnetz, das auch Bargeldgeschäfte unkompliziert macht, und der breiten Unterstützung bewährter Bankdienstleistungen (auch solcher, die noch längst nicht bei allen Digitalbanken verfügbar sind, z. B. Lastschrifteinzug bei Kunden).

Allerdings müssen Sie auf viele Komfort-Funktionen der digitalen Konkurrenz verzichten: Die Finanzverwaltung ist mangels Unterkonten nicht flexibel genug und es fehlen Extras wie Automatisierungen, Finanz-Tools oder Buchhaltungsfunktionen. Und dann wären da natürlich noch die Kosten.

Konditionen & Gebühren

Ein Postbank-Geschäftskonto steht den meisten Unternehmensformen offen. Konkret aufgeführt sind folgende Rechtsformen:

e.K.

GmbH

GmbH & Co. KG

GbR

eGbR

OHG

KG

UG

Partnergesellschaft

Freiberufler

Doch auch andere, in der Liste nicht aufgeführte Rechtsformen können ein Konto bei der Postbank eröffnen. Unternehmen in Gründung werden ebenfalls unterstützt. Spezielle Beschränkungen gibt es nicht, wobei sich die Postbank natürlich das Recht vorbehält, Anträge abzulehnen.

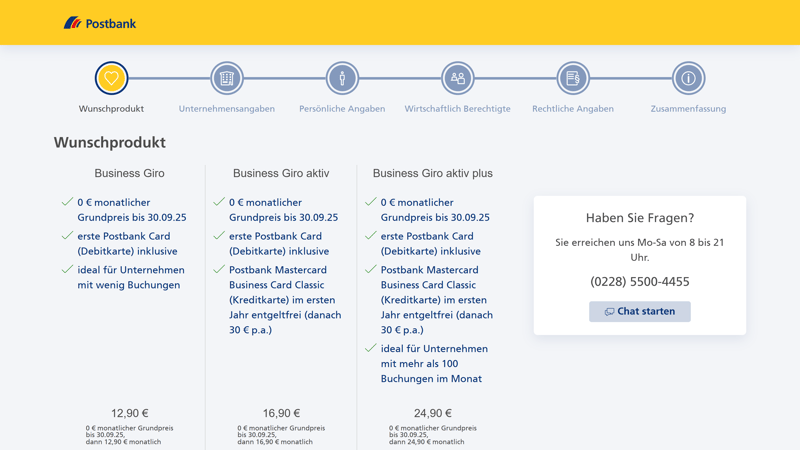

Drei Tarife mit absteigenden Buchungsgebühren

Die Postbank bietet drei Geschäftskonto-Tarife an, bei denen mit steigender Grundgebühr die Kosten pro Buchung sinken. Das günstigste Modell ist also vor allem für Gelegenheitsnutzer mit wenigen Transaktionen interessant, während Unternehmen mit vielen Transaktionen von niedrigeren Kosten pro Überweisung in den höheren Tarifen profitieren. Bargeldauszahlungen sind in allen Tarifen kostenlos.

Die drei Tarife sind:

Postbank Business Giro (12,90 € pro Monat): Für beleglose SEPA-Überweisungen fallen 0,28 € pro Buchung an. Eine Debitkarte (Postbank Business Card plus) kostet 24 € pro Jahr.

Postbank Business Giro aktiv (16,90 € pro Monat): Beleglose SEPA-Überweisungen sind mit 0,22 € pro Buchung günstiger als im Basistarif. Neben der Postbank Business Card plus (24 €/Jahr) kann auch eine Kreditkarte (Postbank Mastercard Business Card Classic) für 30 €/Jahr beantragt werden.

Postbank Business Giro aktiv plus (24,90 € pro Monat): Beleglose SEPA-Überweisungen kosten 0,12 € pro Buchung, was diesen Tarif besonders für Unternehmen mit vielen Transaktionen attraktiv macht.

Auch die Postbank geht mit attraktiven Angeboten für Neukunden auf Geschäftskundenfang. Zum Testzeitpunkt war der Grundpreis beispielsweise temporär ausgesetzt. Schauen Sie bei Angeboten aber genau hin, um nicht von den später anfallenden Gebühren überrascht zu werden.

Hier finden Sie eine umfangreiche Übersicht der Postbank-Tarife:

Kosten des Postbank-Geschäftskontos in der Praxis

Ein direkter Kostenvergleich mit anderen Geschäftskonten ist schwierig, weil die Gebühren sowohl vom gewählten Tarif als auch vom individuellen Nutzungsverhalten abhängen.

Um Ihnen eine realistische Einschätzung der tatsächlichen Kosten bei der Postbank und anderen Anbietern zu geben, haben wir vier typische Nutzungsszenarien durchgerechnet und die monatlichen Gebühren in der Praxis verglichen.

- 1.

Szenario „Klein“: wenige Buchungen, wenig Bargeldtransaktionen (z. B. Freiberufler, Kleinunternehmen)

- 2.

Szenario „Groß“: viele Buchungen, wenige Abhebungen (z. B. Online-Shop)

- 3.

Szenario „Cash“: viele Ein- und Auszahlungen (z. B. Einzelhändler)

- 4.

Szenario „Team“: 5 Nutzer mit jeweils einer Karte

Hinweis: Das Szenario „Team“ ist bei der Postbank nicht relevant, weil es keine Tarife für mehrere Nutzer gibt.

| Klein | Groß | Cash | Team | |

|---|---|---|---|---|

| Anzahl Buchungen | 50 | 1.000 | 100 | 100 |

| Bargeld-Einzahlungen | 0 | 0 | 20 | 0 |

| Bargeld-Auszahlungen | 2 | 5 | 10 | 0 |

| Team-Mitglieder & Karten | 1 | 1 | 1 | 5 |

| Kosten | 28,90 € | 146,90 € | 98,90 € | - |

Die Postbank zählt zu den teuersten Banken aus unserem Geschäftskonto-Vergleich. Schon bei gelegentlicher Nutzung fallen durch die relativ hohen Grund- und Kartengebühren überdurchschnittliche Kosten an. In den Szenarien „Groß“ und „Cash“ ist die Postbank jeweils der zweitteuerste Anbieter im Test.

| Klein ▾ | Groß | Cash | Team | |

|---|---|---|---|---|

| Wise | 0,00 € | 27,75 € | - | - |

| N26 | 0,00 € | 6,00 € | 166,00 € | - |

| Fyrst | 0,00 € | 84,00 € | 62,00 € | - |

| Finom | 7,00 € | 7,00 € | - | 24,00 € |

| Kontist | 10,00 € | 39,00 € | - | - |

| bunq | 12,48 € | 141,39 € | 78,35 € | 31,53 € |

| Commerzbank | 13,90 € | 129,90 € | 91,40 € | - |

| Vivid | 17,00 € | 32,00 € | - | 7,00 € |

| Qonto | 21,00 € | 139,00 € | - | 64,00 € |

| Deutsche Bank | 25,40 € | 94,90 € | 80,90 € | - |

| Postbank | 28,90 € | 146,90 € | 98,90 € | - |

| Holvi | 31,75 € | 187,00 € | - | 16,50 € |

| Revolut | 38,00 € | 140,00 € | - | 28,00 € |

Wer primär mit dem Geldbeutel entscheidet, wird vermutlich kaum bei der Postbank landen: Bei der Traditionsbank bezahlen Sie immer noch deutlich mehr als bei FinTechs und Digitalbanken, die teils sogar kostenlos nutzbar sind. Doch auch Filialbank-Konkurrenten wie die Commerzbank oder die Deutsche Bank sind preislich etwas besser aufgestellt als die Postbank.

Service & Support

Sein Hilfezentrum – wenn man es so nennen kann – hat die Postbank etwas versteckt. Die „Fragen und Antworten für Geschäftskunden“ finden Sie in den „Services“ im Geschäftskunden-Bereich.

Hier warten aber ohnehin nur eine Handvoll kurzer, eher lieblos beantworteter FAQs, die wenig ins Detail gehen. Screenshots oder Video-Anleitungen sucht man vergeblich.

Auch eine gezielte Suche nach Hilfeinhalten gibt es nicht. Stattdessen durchsucht das allgemeine Suchfenster die gesamte Postbank-Website, was zu vielen irrelevanten Ergebnissen führt.

FAQs für Geschäftskunden.

Seine Hilfeinhalte könnte die Postbank also noch ein wenig aufstocken. Immerhin gibt es einen umfangreichen Ratsgeberbereich mit allgemeinen Informationen rund um Finanzthemen. In den „themenwelten“ finden Sie informative Artikel zu Themenbereichen wie „Bauen & Wohnen“, „Beruf & Vorsorge“ oder „Selbstständigkeit“.

Direkter Support: Hotline und E-Mail

Sie möchten lieber persönlich mit einem Berater sprechen? Das geht laut Website (neben der Option, eine Postbank-Filiale aufzusuchen) telefonisch und via E-Mail.

Leider scheint es keinen wirklichen E-Mail-Support zu geben. Wir erhielten auf unsere Frage nämlich am nächsten Tag nur eine Standard-Antwort mit generischen Antworten, die mit unserem Anliegen nichts zu tun hatten.

Die telefonische Geschäftskundenberatung ist montags bis samstags von 8 Uhr bis 21 Uhr verfügbar. Hotlines für die Kartensperre und Fragen zur Online-Sicherheit sind rund um die Uhr besetzt. Wir warteten rund 10 Minuten, bis eine Mitarbeiterin antwortete und unsere Fragen – höflich, aber kurz angebunden – beantwortete.

Unsere Erfahrung ist natürlich nur eine Momentaufnahme. Für ein repräsentativeres Bild lohnt sich ein Blick auf Kundenbewertungen. Hier sieht es für die Postbank leider ziemlich ernüchternd aus: Auf Trustpilot und Finanzfluss sind die Rezensionen fast ausschließlich negativ, und insbesondere der Kundenservice kommt in den Bewertungen nicht gut weg.

Wenn Sie die Postbank in Erwägung ziehen, weil Sie sich besseren Support als bei der Digitalbank-Konkurrenz erwarten, sollten Sie das noch einmal überdenken: Der Kundenservice der Postbank steht bei Nutzern heftig in der Kritik. Mit schneller, zuverlässiger Hilfe sollten Sie also nicht rechnen.

Fazit

Das Geschäftskonto der Postbank birgt wenige Überraschungen – weder im positiven noch im negativen Sinne. Es bietet alle klassischen Bankdienstleistungen einer Filialbank und unterstützt auch Funktionen, die Digitalbanken oft vermissen lassen, etwa Bargeldeinzahlungen oder den Lastschrifteinzug.

Dafür fehlen moderne Features, die viele digitale Geschäftskonten längst zum Standard gemacht haben: Kostenlose Unterkonten, virtuelle Karten oder smarte Finanz-Insights sucht man hier vergeblich. Dazu kommen vergleichsweise hohe Gebühren und ein Support, zu dem man im Netz kaum ein gutes Wort findet.

Postbank Erfahrungen

Was halten Kunden von der Postbank? Wir haben uns in den Bewertungsportalen umgehört, wo der Tenor größtenteils negativ ist. Folgendes Feedback haben wir häufiger gesehen:

Freundliche und kompetente Beratung in Filialen

Einige Kunden loben die persönliche Beratung in bestimmten Postbank-Filialen.

Unzuverlässiger Kundenservice

Viele Rezensenten bemängeln den schlechten Kundenservice der Postbank. Telefonische Anfragen führen oft zu widersprüchlichen Aussagen, lange Wartezeiten sind die Regel, und Mails bleiben häufig unbeantwortet.Massive Verzögerungen bei Transaktionen

Einige Kunden berichten von monatelang ausstehenden Rückzahlungen oder nicht ausgeführten Überweisungen, obwohl ihre Konten gedeckt sind.Konto-Kündigungen ohne Vorwarnung

Mehrere Geschäftskunden berichten, dass ihre Konten ohne Angabe von Gründen gekündigt wurden. Auch auf Nachfragen gab es keine genaueren Erklärungen.Viel Bürokratie und komplizierte Prozesse

Viele Kunden empfinden die Abläufe der Postbank als übermäßig kompliziert. Ob Kontowechsel, Zugangsdatenänderungen oder einfache Anfragen – oft sind Briefe oder zusätzliche PINs erforderlich, die Prozesse unnötig in die Länge ziehen.

Hier finden Sie eine Übersicht der Kundenrezensionen der Postbank:

Alternativen zur Postbank

Sie möchten es lieber mit einer günstigen und modernen Digitalbank versuchen, aber trotzdem von der Infrastruktur einer klassischen Bank profitieren? FYRST, das genau wie die Postbank zum Deutsche Bank-Konzern gehört, ist eine gute Option, wenn Sie auf Bargeldeinzahlungen und den Lastschrifteinzug nicht verzichten möchten.

Sie bleiben doch lieber bei einer Filialbank, die Sie im Notfall auch physisch besuchen können? Dann kommen beispielsweise die Geschäftskonten der Commerzbank oder der Deutschen Bank als Alternative infrage.

Die besten Alternativen zur Postbank finden Sie hier: