Bestes kostenloses Geschäftskonto 2025: 6 Gratis-Konten im Test

Sie haben kein Geschäftskonto, weil Sie die Extra-Kosten für ein zusätzliches Bankkonto vermeiden möchten? Das ist nicht nur zu kurz gedacht, weil eine klare Trennung von privaten und geschäftlichen Finanzen vieles erleichtert, sondern auch unnötig – denn Geschäftskonten müssen nicht zwingend etwas kosten.

Wir stellen einige der besten kostenlosen Geschäftskonten vor und verraten, ob sie wirklich so „gratis“ sind, wie versprochen – und mit welchen Abstrichen Sie rechnen müssen.

Die 6 besten Gratis-Geschäftskonten

In unserem Geschäftskonto-Vergleich haben wir 13 Anbieter ausgiebig getestet. Sechs davon, also rund die Hälfte, bieten einen Tarif ohne Einrichtungsgebühren und monatliche Grundgebühren. Sie können also grundsätzlich kostenlos genutzt werden.

„Kostenlos“ bedeutet in diesem Zusammenhang nicht, dass bei der Nutzung keinerlei Kosten anfallen – sondern nur, dass es keine fixen, wiederkehrenden Kontogebühren gibt. Gebühren können jedoch für bestimmte Transaktionen anfallen, darunter:

Überweisungen

Ein- und Auszahlungen

Bestellung und Nutzung von Karten

Währungsumtausch

Manche Anbieter haben auch in ihren kostenlosen Tarifen gewisse Gratis-Kontingente, sodass die Nutzung bei geringem Transaktionsvolumen tatsächlich kostenfrei bleibt (mehr dazu später). Meist fallen bei regelmäßiger Nutzung aber Transaktionsgebühren an, die in den Gratis-Tarifen oft teurer sind als in den kostenpflichtigen Paketen.

Je nachdem, wie Sie das Konto nutzen, könnte ein günstiger Bezahltarif langfristig die bessere und kosteneffizientere Wahl sein.

Wir stellen unsere Top 6 der besten Gratis-Geschäftskonten vor und verraten, was ihre kostenlosen Tarife zu bieten haben:

FYRST: 50 kostenlose Überweisungen pro Monat

FYRST* ist eine Digitalbank für Selbstständige und Freiberufler, die 2019 von der DB Privat- und Firmenkundenbank, einer Tochtergesellschaft der Deutschen Bank AG, gegründet wurde. Mit einem modernen Auftritt und der im Hintergrund wirkenden Infrastruktur der Muttergesellschaft versucht FYRST, die Vorteile von traditionellen und digitalen Banken zu kombinieren.

Was gefällt uns an FYRST?

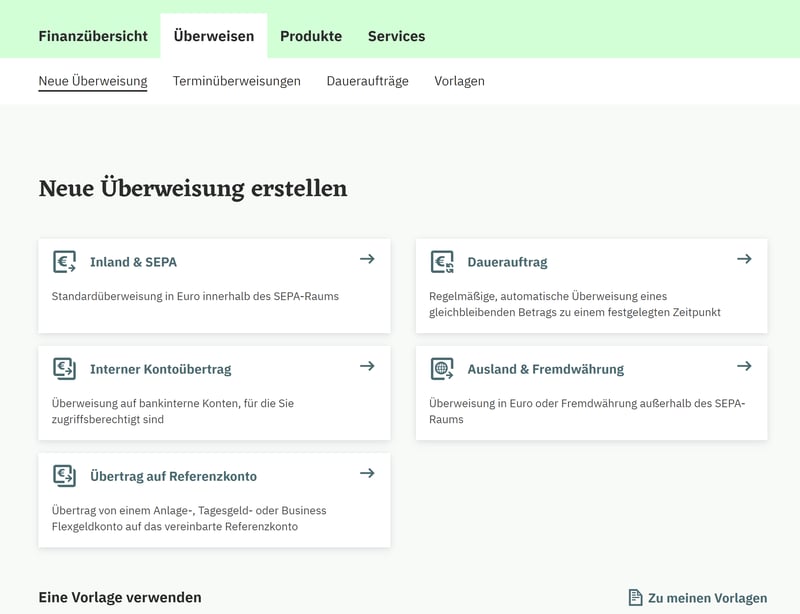

FYRST punktet mit einer intuitiven Benutzeroberfläche, sowohl am Desktop als auch am Smartphone, in der Standardfunktionen wie Überweisungen und Daueraufträge einfach durchführbar sind.

Die Bezahlfunktionen sind, gerade für eine Online-Bank, sehr ausgereift und umfassen neben SEPA-Überweisungen auch Überweisungen in Fremdwährungen und den Lastschrifteinzug bei Kunden.

Auch eine Kreditkarte und ein Kontokorrentkredit sind in allen Tarifen verfügbar. Zudem ist durch die Anbindung an das Filialnetz der Postbank, der Deutschen Bank Gruppe und der Cash Group auch das Einzahlen und Abheben von Bargeld unkompliziert möglich.

Die Banking-Funktionen von FYRST sind im Vergleich zur Online-Bank-Konkurrenz recht ausgereift.

Was bietet der kostenlose Tarif von FYRST?

Kostenlose Kontoführung: Ja

Kostenlose Karte: Ja (Girocard)

Kostenlose Buchungen: Ja (50 pro Monat)

Kostenlose Abhebungen: Ja

Der kostenlose Tarif „FYRST Base“ ist für Freiberufler und Gewerbetreibende kostenlos. 50 Buchungsposten pro Monat sind dabei inklusive, danach kostet jede weitere Buchung 0,19 €. Auch Bargeldauszahlungen sind an Schaltern und Geldautomaten der Postbank, bei Filialen der Deutsche Bank Gruppe, bei Mitgliedern der Cash Group und an den Kassen vieler Shell-Tankstellen kostenlos.

Kostenlose Unterkonten sind leider nicht dabei (jene sind allerdings auch in den Premium-Tarifen kostenpflichtig). Einzahlungen kosten im Base-Tarif 3 € pro angefangene 5.000 €. Das Geschäftskonto von FYRST ist somit in vielen Nutzungsszenarien sehr günstig.

Was sind Vor- und Nachteile von FYRST?

Unter Umständen komplett kostenlos

Weil im Gratis-Tarif nicht nur die Grundgebühr entfällt, sondern auch kostenlose Buchungen und Abhebungen dabei sind, ist das FYRST-Geschäftskonto bei geringer Nutzung wirklich komplett kostenlos.Intuitive Bedienung

Im Web und mobil: FYRST ist modern und benutzerfreundlich; alle Standardfunktionen gehen schnell und einfach von der Hand.Viele (Bezahl-)funktionen

Neben SEPA-Echtzeitüberweisungen werden auch Überweisungen in Fremdwährungen und der Lastschrifteinzug bei Kunden unterstützt. Bargeldeinzahlungen sind ebenfalls möglich.Kreditkarten und Kontokorrentkredit verfügbar

In allen Tarifen sind sowohl eine Kreditkarte als auch ein Kontokorrentkredit verfügbar. Hier ist FYRST vielen anderen Online-Banken ein paar Schritte voraus.

Kostenpflichtige Unterkonten

Was Unterkonten angeht, hinkt FYRST der Konkurrenz hinterher: Jene sind in allen Tarifen kostenpflichtig und nicht nahtlos ins Online-Banking integriert.Wenig FinTech-Extras

Im Vergleich zu vielen anderen Online- und Neobanken bietet FYRST kaum praktische Extras (z. B. Sparfunktionen, Rechnungsstellung oder Buchhaltung).

N26 Geschäftskonto: Gratis-Konto für Freelancer

N26* ist eine Online-Bank aus Berlin, die 2013 als FinTech-Startup gegründet wurde und seit 2016 eine vollwertige Vollbank-Lizenz besitzt. Im selben Jahr fügte sie ihrem Angebot auch ein Geschäftskonto hinzu, das bisher allerdings nur für Freiberufler und Selbständige, also nicht für Unternehmen geeignet ist.

Was gefällt uns am Geschäftskonto von N26?

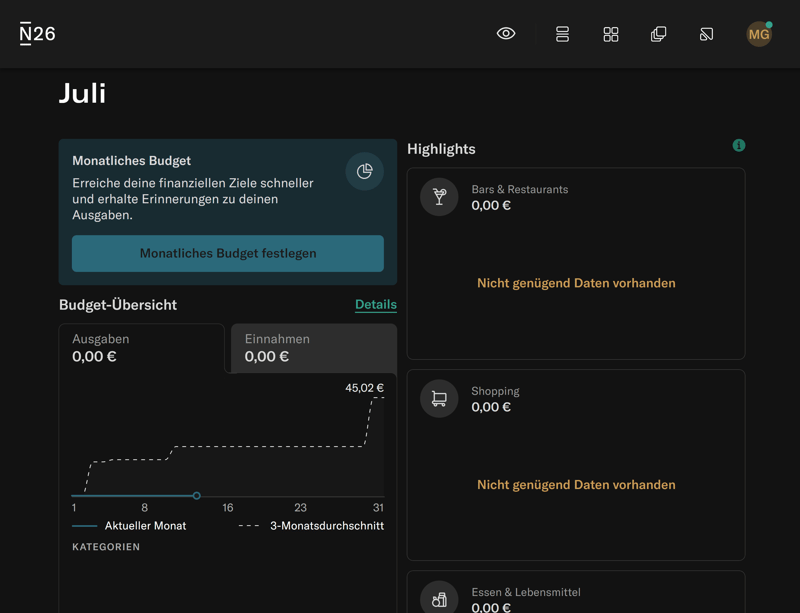

N26 macht digitales Banking unkompliziert: Das Web-Portal ist übersichtlich, die Smartphone-App intuitiv bedienbar, und die Kontoeröffnung ist in wenigen Minuten erledigt. Solange keine Bargeldeinzahlungen nötig sind und das Auszahlungslimit nicht überschritten wird, fallen auch keine Transaktionsgebühren an – das Konto bleibt also auch in der Praxis tatsächlich kostenlos.

Das Geschäftskonto von N26 ist in vielen Nutzungsszenarien tatsächlich zu 100 % kostenlos.

Was bietet der kostenlose Tarif von N26?

Kostenlose Kontoführung: Ja

Kostenlose Karte: Nein (Bestellgebühr von 10 €)

Kostenlose Buchungen: Ja

Kostenlose Abhebungen: Ja (2 pro Monat, danach 2€)

Der N26 Business-Tarif ist ein komplett kostenloses Geschäftskonto für Freiberufler. Er deckt alle wichtigen Zahlungs- und Transaktions-Features ab und enthält eine virtuelle Debitkarte (eine physische Karte können Sie für einmalig 10 € dazu bestellen). Auf Unterkonten und andere Extras, sowie auf telefonischen Kundenservice, müssen Sie jedoch verzichten.

Sie können zweimal monatlich kostenlos Geld abheben (in Euro), danach werden pro Abhebung 2 € fällig. Für Bargeldeinzahlungen über den CASH26-Service wird eine Gebühr von 1,5 % berechnet.

Vor- und Nachteile von N26

Gratis heißt (unter Umständen) Gratis

Der kostenlose N26-Tarif hat keine versteckten Kosten und ist in bestimmten Nutzungsszenarien tatsächlich komplett kostenlos – dank kostenloser SEPA-Überweisungen auch dann, wenn Sie viele Buchungen vornehmen.Digitale, unkomplizierte Kontoeröffnung

Die Kontoeröffnung läuft bei N26 100 % digital ab und ist in Minutenschnelle abgeschlossen.Intuitive Bedienung, vor allem am Smartphone

N26 macht Online-Banking benutzerfreundlich und intuitiv, vor allem am Smartphone.

Keine Unterkonten im Gratis-Tarif

Auf eine der praktischsten Online-Banking-Funktionen, nämlich die Verwaltung von Unterkonten und die damit einhergehenden Extra-Features, müssen Sie als Nutzer des Gratis-Tarifs leider verzichten.Nur für Solo-Selbstständige

Das N26-Geschäftskonto kommt nur für Freiberufler und Einzelunternehmer infrage. Eingetragene Unternehmen und juristische Personen (z. B. GmbHs) sind hier nicht willkommen.Gebühren für Bargeld-Einzahlungen

Bei N26 ist jede Bargeld-Einzahlung kostenpflichtig, und weil die Gebühren prozentual berechnet werden, kann es bei größeren Summen schnell teuer werden.Fehlende Banking-Funktionen

N26 ist generell weniger ausgereift als traditionelle Banken oder manche Online-Konkurrenten. Auslandsüberweisungen sind beispielsweise nicht möglich, eine Kreditkarte ist nicht dabei und auch der Lastschrifteinzug wird nicht unterstützt.

Finom: Kostenloses Mobile-First Business-Banking für Solo-Selbstständige

Finom* ist eine niederländische Neobank, die digitale Geschäftskonten für Freiberufler und Unternehmen anbietet. Die Finanzplattform kombiniert klassische Banking-Dienstleistungen, Finanzmanagement-Tools und Buchhaltungsfunktionen in einem benutzerfreundlichen Gesamtpaket, das auch preislich überzeugt.

Was gefällt uns an Finom?

Finom macht digitales Banking besonders unkompliziert. Die Oberfläche ist übersichtlich, leicht zu bedienen und funktioniert am Desktop genauso intuitiv wie auf dem Smartphone. Wichtige Funktionen wie Überweisungen, Rechnungsstellung und Dokumentenverwaltung sind gut integriert und schnell erreichbar.

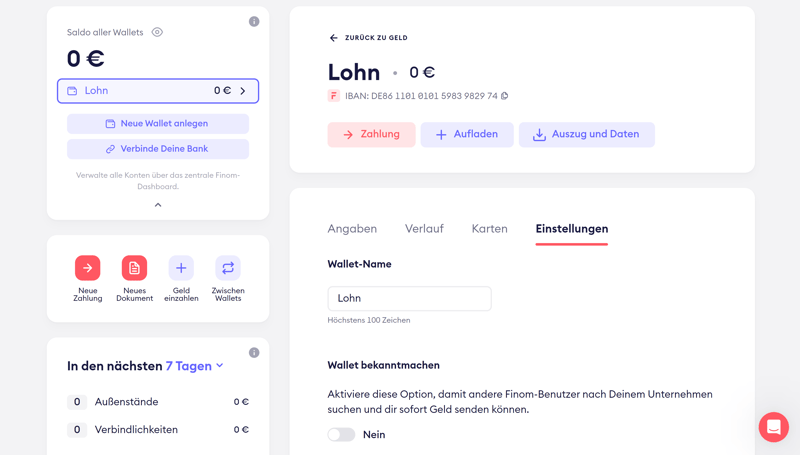

Praktisch sind die Unterkonten („Wallets“) mit eigener IBAN, die Ihnen dabei helfen, Ihre Finanzen besser zu organisieren und zu kategorisieren. Mit den integrierten Rechnungs- und Buchhaltungsfunktionen können Sie zudem auch Rechnungen erstellen und Belege verwalten.

Unterkonten heißen bei Finom Wallets – und auch im Gratis-Tarif ist eins dabei.

Was bietet der kostenlose Tarif von Finom?

Kostenlose Kontoführung: Ja

Kostenlose Karte: Nein (3 € pro Monat)

Kostenlose Buchungen: Nein (2 € pro Überweisung)

Kostenlose Abhebungen: Nein (volumenabhängige Gebühr)

Der kostenlose „Solo“-Tarif von Finom richtet sich ausschließlich an Freiberufler, Einzelunternehmer und Selbstständige, ist also nicht für Unternehmen geeignet.

Er hat keinen monatlichen Grundpreis und deckt alle Grundfunktionen ab. Sie können gebührenfrei ein Unterkonto anlegen, jedes weitere kostet monatlich 4 €.

In der Praxis ist die Kontoführung vermutlich nicht ganz kostenlos, weil die meisten Bankfunktionen (Abhebungen und Überweisungen) Gebühren mit sich bringen. Jede ausgehende SEPA-Überweisung kostet 2 €, Abhebungen kosten je nach Abhebesumme zwischen 1 % und 8 %. Wenn Sie eine Karte benötigen, müssen Sie dafür 3 € pro Monat bezahlen. Versteckte Kosten gibt es auch – beispielsweise für inaktive virtuelle Karten (1 € pro Monat).

Diese Kosten haben sich schnell zu den 7 € summiert, die im „Start“-Tarif monatlich fällig sind. Damit schalten Sie auch viele zusätzliche Funktionen frei – z. B. die Teamverwaltung, Cashback, Massenzahlungen und die Möglichkeit, Rechnungen anzupassen. Es könnte also preislich effizienter sein, gleich den kotenpflichtigen Tarif zu wählen.

Was sind Vor- und Nachteile von Finom?

Modern und benutzerfreundlich

Finom bietet eine intuitive, Mobile-first Plattform, die den modernen Anforderungen des Geschäftsalltags entspricht.Unterkonto mit eigener IBAN

Im Gratis-Tarif ist ein Unterkonto gebührenfrei inklusive.Integrierte Rechnungs- und Buchhaltungsfunktionen Sie können im Online-Banking von Finom auch Rechnungen erstellen und wichtige Dokumente für die Buchhaltung sammeln.

Gratis-Tarif nur für Solo-Freelancer

Finoms kostenloser Tarif ist nur für Solo-Selbstständige geeignet, für Unternehmen fällt stets eine Grundgebühr an.Bei Nutzung fallen Kosten an

Weil Sie im Gratis-Tarif für jede Buchung bezahlen müssen, ist das Geschäftskonto in der Praxis nicht wirklich kostenlos. Zudem gibt es einige versteckte Kosten, beispielsweise in Form von Gebühren für nicht aktive Karten.Keine Bargeldeinzahlung

Bei Finom gibt es keine Möglichkeit, Bargeld aufs Geschäftskonto einzuzahlen.

bunq: Gratis-Sparkonto für Einzelunternehmen mit Einschränkungen

bunq* ist eine Online-Bank aus den Niederlanden, die 2012 gegründet wurde. Die selbsternannte „bank of The Free“ konzentriert sich vor allem auf Mobile Banking, um Kunden überall und zu jeder Zeit die volle Kontrolle über ihre Finanzen zu geben.

Was gefällt uns am Geschäftskonto von bunq?

bunq ist in erster Linie für mobiles Banking ausgelegt, die Smartphone-App ist deshalb besonders gelungen. Im Vergleich zu anderen Finanzlösungen ist die Oberfläche etwas verspielt und gamifiziert. Wir finden den Ansatz gerade für ein Geschäftskonto etwas unseriös – doch bei Nutzern, denen klassische Banking-Lösungen zu trocken sind, könnte bunq damit den richtigen Ton treffen.

Praktisch sind die bis zu 25 Unterkonten, die jeweils mit einer eigenen IBAN ausgestattet sind. Durch Finanzmanagement-Funktionen wie die automatische Sortierung können Sie Geld sogar automatisch auf Ihre Unterkonten verteilen.

bunq ist für mobiles Banking am Smartphone ausgelegt.

Was bietet der kostenlose Tarif von bunq?

Kostenlose Kontoführung: Ja

Kostenlose Karte: Nein (nur virtuelle Karte verfügbar)

Kostenlose Buchungen: Nein (13 Cent pro Überweisung)

Kostenlose Abhebungen: Nein

„bunq free“ ist eine um viele Funktionen beschnittene Gratis-Version des bunq-Geschäftskontos für Einzelunternehmer. Die Kontoführung ist kostenlos, doch (Echtzeit-)Überweisungen kosten jeweils 13 Cent. Eine physische Karte ist nicht dabei und kann auch nicht kostenpflichtig dazu bestellt werden.

Unterkonten werden auch für Gratis-Nutzer unterstützt: Sie können insgesamt drei Konten, jeweils mit eigener IBAN, anlegen. Viele andere Funktionen sind hingegen zahlenden Kunden vorbehalten, darunter die Bargeldeinzahlung, ausländische IBANs, die Teamverwaltung oder Buchhaltungsintegrationen.

Was sind Vor- und Nachteile von bunq?

Bis zu 3 Konten mit eigener IBAN

Im Gratis-Tarif von bunq können Sie neben Ihrem Hauptkonto zwei Unterkonten, jeweils mit eigener IBAN, einrichten, um Ihre Finanzen besser zu organisieren.Günstige Überweisungen (13 Cent)

Es gibt zwar keine Gratis-Buchungen, doch die Kosten für Überweisungen halten sich in Grenzen.Benutzerfreundliche Smartphone-App

bunq gefällt mit einer flotten, eleganten und verspielten Smartphone-App, die alle wichtigen Funktionen intuitiv verpackt.

Höhere Kosten bei aktiver Nutzung

bunqs Gratis-Tarif bleibt nicht lange kostenlos, weil bei jeder Überweisung und anderen Standardfunktionen Gebühren anfallen. Bei aktiver Nutzung ist bunq teurer als andere Neobanken.Keine Karte

Im Gratis-Tarif ist keine physische Karte integriert und kann auch nicht kostenpflichtig dazu gebucht werden.Interface stark gamifiziert

Das bunt-verspielte bunq-Interface dürfte nicht bei allen Kunden gut ankommen. Wir würden einen professionelleren, weniger gamifizierten Auftritt bevorzugen.

Vivid Money: Gratis-Konto für Selbstständige und Unternehmen

Vivid Money* ist ein Berliner FinTech, das eine moderne, digitale Geschäftskonto-Lösung speziell für Freiberufler und kleine Unternehmen anbietet. Die Plattform ist vor allem für Nutzer gedacht, die ihre Bankgeschäfte primär mobil tätigen.

Was gefällt uns am Geschäftskonto von Vivid Money?

Vivid Money hat es in unserem Vergleich zwar nicht auf die vorderen Ränge geschafft, ist aber trotzdem eine solide Wahl für alle, die ein digitales Geschäftskonto ohne unnötigen Schnickschnack suchen.

Das Online-Banking funktioniert sowohl per App als auch im Web reibungslos und überzeugt mit einer intuitiven, gut strukturierten Oberfläche. Klassische Banking-Funktionen sind sinnvoll in das moderne, digitale Design eingebettet, was alltägliche Transaktionen und die Kontoverwaltung angenehm unkompliziert macht. Durch die integrierte Teamverwaltung mit individuellen Zugriffsrechten kommt das Konto auch für kleinere Unternehmen infrage.

Vivid Money ist auf die Bedienung am Smartphone ausgelegt.

Was bietet der kostenlose Tarif von Vivid Money?

Kostenlose Kontoführung: Ja

Kostenlose Karte: Ja (1 Debitkarte)

Kostenlose Buchungen: Ja (unbegrenzt für Selbstständige, 5 pro Monat für Unternehmen)

Kostenlose Abhebungen: Nur für Selbstständige (für Abhebungen über 50 €, maximal 200 € monatlich)

Die Tarife von Vivid Money sind in Abos für Selbstständige, Unternehmen und Großunternehmen unterteilt. Für Selbstständige und Unternehmen gibt es jeweils eine Gratis-Option, die sich aber bei den Konditionen und dem Funktionsumfang unterscheiden.

Selbstständige können im kostenlosen „Standard“-Tarif bis zu zwölf Konten anlegen. SEPA-Überweisungen sind grundsätzlich kostenlos, die Zustellung der ersten physischen Karte ist es ebenfalls. Abhebungen sind bis 200 € monatlich gratis. Allerdings wird eine Abhebegebühr von 3 % fällig, wenn Sie weniger als 50 € abheben oder das monatliche Limit überschreiten.

Unternehmen im „Free Start“-Tarif erhalten fünf kostenlose SEPA-Überweisungen pro Monat, jede weitere Buchung kostet 20 Cent. Bargeldauszahlungen am Geldautomaten kosten 2 % Abhebegebühren. Auch hier sind zwölf Konten und eine physische Debitkarte inklusive.

Was sind Vor- und Nachteile von Vivid Money?

Unter Umständen komplett kostenlos

Wenn Sie die Gratis-Kontingente nicht überschreiten, können Sie das Vivid Money-Geschäftskonto unter Umständen auch in der Praxis komplett kostenlos nutzen.12 Unterkonten mit eigener IBAN

In den Gratis-Tarifen können Sie Ihrem Account bis zu 12 Konten hinzufügen, jeweils mit eigener IBAN. In den Premium-Tarifen sind bis zu 30 Unterkonten möglich.Benutzerfreundliches Online-Banking

Vivid Money liefert Online-Banking, wie es sein soll, mit flott-modernen Oberflächen und einer intuitiven Bedienung, im Web und am Smartphone.

Abhebungen für Unternehmen kostenpflichtig

Gratis-Abhebungen gibt es nur für Freelancer. Unternehmen bezahlen auch im Gratis-Tarif volumenabhängige Abhebegebühren von 2 %.Keine Filialen, keine Bargeldeinzahlung

Vivid Money ist eine reine Digitalbank ohne Filial-Präsenz. Die Einzahlung von Bargeld ist nicht möglich.Fehlende Transparenz bei der Einlagensicherung

Vivid Money könnte transparenter kommunizieren, wie die Kundeneinlagen geschützt sind. Die klassische Einlagensicherung greift nicht, weil die Finanzdienstleistungen unter einer E-Money-Lizenz angeboten werden.

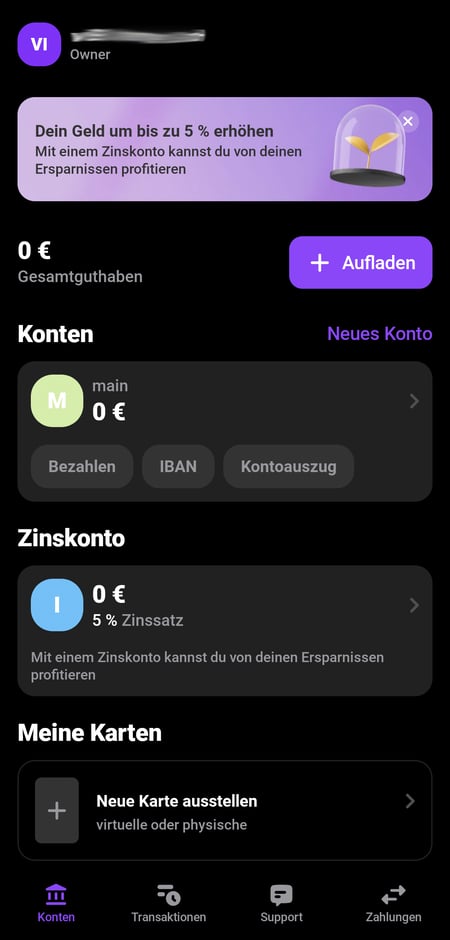

Kontist: Gratis-Tarif, der nicht wirklich kostenlos ist

Kontist* ist ein digitales Geschäftskonto für Selbstständige und Freelancer. Das 2016 in Berlin gegründete Fintech-Unternehmen borgt sich die Banklizenz von der Solaris Bank, um alle wichtigen Funktionen einer Bank bereitstellen zu können.

Was gefällt uns an Kontist?

Das Alleinstellungsmerkmal von Kontist ist die automatische Steuerbereinigung: Immer wenn Geld auf Ihrem Kontist-Konto eingeht, werden die Steueranteile automatisch berechnet und an die entsprechenden Unterkonten weitergeleitet. So sehen Sie auf Ihrem Hauptkonto nur den bereinigten Nettobetrag.

Darüber hinaus ist Kontist generell recht benutzerfreundlich: Die Kontoeröffnung erfolgt zu 100 % digital und ist in wenigen Minuten abgeschlossen. Die Bedienung ist unkompliziert und intuitiv, sowohl in der App als auch im Online-Banking.

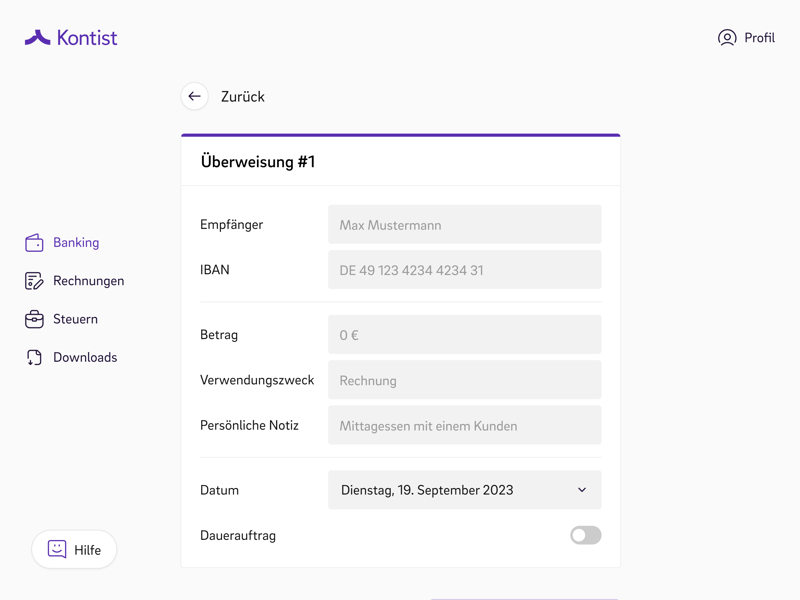

Die Überweisungsmaske von Kontist.

Was bietet der kostenlose Tarif von Kontist?

Kostenlose Kontoführung: Ja

Kostenlose Karte: Nein (29 € pro Jahr)

Kostenlose Buchungen: Ja (10 pro Monat, danach 15 Cent)

Kostenlose Abhebungen: Nein (2 € pro Abhebung)

Der kostenlose Tarif von Kontist liefert die meisten Basisfunktionen, die ein Geschäftskonto bieten sollte. Zehn Überweisungen pro Monat sind dabei kostenlos, danach werden 0,15 € je Transaktion fällig. Jede Abhebung kostet 2 €. Eine physische Geldkarte ist im Gratis-Tarif nicht dabei – sie kostet 29 € pro Jahr.

Schade ist, dass der Gratis-Tarif nicht bedingungslos gratis ist: Wenn Sie monatlich für weniger als 300 € Transaktionen durchführen, müssen Sie eine Gebühr von 2 € bezahlen.

Was sind Vor- und Nachteile von Kontist?

Kostenlos bei moderater Nutzung

Wenn Sie maximal zehn Überweisungen pro Monat tätigen und monatlich mehr als 300 € Transaktionsvolumen haben, ist das Konto auch in der Praxis kostenlos.Automatische Steuerberechnung

Kontist berechnet bei eingehenden Zahlungen automatisch das Netto vom Brutto und hilft Ihnen dabei, den Überblick über Ihre tatsächlichen Einkünfte zu behalten.Zeitgemäße, intuitive Bedienung

Die Kontoeröffnung läuft 100 % digital ab und ist in wenigen Minuten abgeschlossen. App und Online-Banking sind modern und unkompliziert.

Gebühr bei mangelnder Nutzung

Wenn Sie weniger als 300 € Transaktionsvolumen im Monat erreichen, wird eine Gebühr von 2 € fällig.Fehlende Standard-Funktionen

Leider fehlen bisher viele Standard-Features, z. B. Unterkonten, Bargeldeinzahlungen und Überweisungen in Fremdwährungen.Abstriche beim Support

Den Kundenservice von Kontist erlebten wir als nicht besonders zuverlässig. Telefonsupport war zum Testzeitpunkt sogar vorübergehend ganz eingestellt.

Monatliche Geschäftskonto-Kosten in der Praxis

Auch wenn viele Geschäftskonten mit einem Gratis-Tarif werben, sind sie in der Praxis selten komplett kostenlos. Für bestimmte Standardaktionen, die zum Geschäftsalltag gehören – etwa Buchungen oder Bargeldabhebungen – fallen fast immer Gebühren an. Diese Kosten sollten Sie bei der Wahl eines Kontos im Blick behalten.

Um die tatsächlichen Kosten besser vergleichen zu können, haben wir vier typische Nutzungsszenarien definiert und anhand dieser die monatlichen Gebühren der Anbieter aus unserem Test berechnet:

Szenario „Klein“: wenige Buchungen, wenig Bargeldtransaktionen (z. B. Freiberufler oder Kleinunternehmen)

Szenario „Groß“: viele Buchungen, wenige Abhebungen (z. B. Online-Shops)

Szenario „Cash“: viele Ein- und Auszahlungen (z. B. Einzelhändler)

Szenario „Team“: 5 Nutzer mit jeweils einer Karte (z.B. kleine Unternehmen)

Szenario „Klein“ | Szenario „Groß“ | Szenario „Cash“ | Szenario „Team“ | |

|---|---|---|---|---|

Anzahl Buchungen | 50 | 1.000 | 100 | 100 |

Bargeld-Einzahlungen | 0 | 0 | 20 | 0 |

Bargeld-Auszahlungen | 2 | 5 | 10 | 0 |

Team-Mitglieder & Karten | 1 | 1 | 1 | 5 |

Hier sind die Kosten der Anbieter aus unserem Test im Vergleich:

| Klein ▾ | Groß | Cash | Team | |

|---|---|---|---|---|

| Wise | 0,00 € | 27,75 € | - | - |

| N26 | 0,00 € | 6,00 € | 166,00 € | - |

| Fyrst | 0,00 € | 84,00 € | 62,00 € | - |

| Finom | 7,00 € | 7,00 € | - | 24,00 € |

| Kontist | 10,00 € | 39,00 € | - | - |

| bunq | 12,48 € | 141,39 € | 78,35 € | 31,53 € |

| Commerzbank | 13,90 € | 129,90 € | 91,40 € | - |

| Vivid | 17,00 € | 32,00 € | - | 7,00 € |

| Qonto | 21,00 € | 139,00 € | - | 64,00 € |

| Deutsche Bank | 25,40 € | 94,90 € | 80,90 € | - |

| Postbank | 28,90 € | 146,90 € | 98,90 € | - |

| Holvi | 31,75 € | 187,00 € | - | 16,50 € |

| Revolut | 38,00 € | 140,00 € | - | 28,00 € |

Nur N26 und FYRST sind unter Umständen – im Szenario „Klein“ – komplett kostenlos. In der Tabelle wird auch Wise gelistet, wo zwar keine monatlichen Kosten anfallen, die Kontoeröffnung aber mit 50 € zu Buche schlägt. Deshalb haben wir das Multi-Währungs-Konto in dieser Liste nicht erwähnt.

In den Szenarien „Groß“ und „Cash“ sind kostenpflichtige Tarife oft preislich effizienter als die Gratis-Alternativen, weil sie im Gegenzug für die monatlichen Kontogebühren niedrigere Transaktions- und Abhebegebühren oder großzügigere Gratis-Kontingente bieten.

Lassen Sie sich also nicht von Gratis-Angeboten täuschen, sondern entscheiden Sie sich für einen Tarif, der Ihre Anforderungen optimal abdeckt und auf lange Sicht kosteneffizient bleibt.

Fazit

„Kostenlos“ und „gebührenfrei“ sind zwei Paar Schuhe. Auch wenn keine Kontoführungsgebühr anfällt, kann ein Geschäftskonto die Geschäftskasse belasten – etwa durch Gebühren für Transaktionen oder Bargeldabhebungen.

Im Praxistest waren unter den von uns getesteten Geschäftskonten mit Gratis-Tarif nur N26 und FYRST tatsächlich ohne Zusatzkosten nutzbar, und das nur in einem Szenario mit wenigen Buchungen und Bargeldabhebungen. Die Praxiskosten halten sich bei den günstigen Digital- und Neobanken aber meist in Grenzen.

Insgesamt könnte es jedoch sein, dass Sie effektiv weniger bezahlen, wenn Sie ein Konto oder einen Tarif mit Kontoführungsgebühren wählen. Mit dem Preisrechner in unserem Geschäftskonto-Vergleich können Sie die Angebote vergleichen und passend zu Ihrem Nutzungsverhalten bzw. Ihren Transaktionsgewohnheiten abstimmen.

Häufig gestellte Fragen

Kostenlose Geschäftskonten gibt es vor allem bei Digital- und Neobanken, darunter Finom, FYRST und N26. Allerdings gibt es kein Konto, das auch in allen Nutzungsszenarien komplett kostenlos ist, weil in der Regel Gebühren für Buchungen, Abhebungen oder andere Funktionen anfallen.

Die Kosten eines Geschäftskontos sind von Ihrem Verhaltensmuster abhängig. Wenn Sie nur wenige Buchungen und Bargeldtransaktionen durchführen, gibt es Geschäftskonten, die komplett kostenlos sind oder nur wenige Euro im Monat kosten. Durchschnittlich sollten Sie aber mit 10 – 20 € im Monat rechnen. Bei einer großen Zahl an Buchungen liegen die effektiven Monatskosten bei den Anbietern aus unserem Test durchschnittlich bei ca. 100 €, wobei die Werte von 6 € bis 187 € reichen.

Ja, als Freiberufler und Alleinunternehmer können Sie auch Ihr Privatkonto als Geschäftskonto nutzen. Für Kapitalgesellschaften (GmbH, AG, UG, eG, eV, KGaA) ist hingegen ein dediziertes Geschäftskonto vorgeschrieben. Manche Banken könnten aber Probleme damit haben, wenn Kunden geschäftliche Zahlungen über ihr Privatkonto abwickeln.