Wise Geschäftskonto Test 2025: Eine weise Wahl für geschäftliche Transaktionen?

Wenn das Geschäft international ist, muss es das Geschäftskonto auch sein. Leider stecken viele Banken noch im letzten Jahrhundert fest und erschweren internationalen Handel mit hohen Gebühren oder fehlenden Funktionen. Nicht so Wise.

Wise ist ein Online-Konto, das sich besonders auf internationale Zahlungen spezialisiert hat. Ob es nur ein besserer Währungsrechner ist oder auch als primäres Geschäftskonto eine gute Figur macht, lesen Sie in unserem Test.

Wise* – einstmals TransferWise – ist ein FinTech-Unternehmen aus London, das 2011 mit dem Ziel gegründet wurde, „internationale Geldüberweisungen günstig, fair und einfach“ zu machen.

Im Laufe der Zeit entwickelte sich der einfache Transfer-Service zu einem umfangreichen Multi-Währungs-Konto, das alle wichtigen Banking-Funktionen abdeckt, daher die Umbenennung von „TransferWise“ zu „Wise“ im Jahr 2017.

Seit 2016 ist mit „Wise Business“ auch ein Geschäftskonto dabei, das speziell auf die Bedürfnisse international aufgestellter Unternehmen ausgerichtet ist. Wir haben Wise Business intensiv getestet und verraten, ob die Abwicklung internationaler Geschäftsvorgänge damit wirklich so unkompliziert und günstig ist wie versprochen.

Wise ist keine Bank, sondern ein Finanzdienstleister. Somit unterliegt Wise nicht der klassischen Einlagenversicherung, die bei traditionellen Banken zum Schutz der Kundengelder im Falle einer Bankeninsolvenz dient.

Natürlich wird Wise trotzdem von europäischen Aufsichtsbehörden reguliert und muss Kundengelder sicher aufbewahren – auf separaten, sicheren Konten, die vom eigenen Unternehmensvermögen getrennt sind. Das Geld von europäischen Kunden wird „in einer Mischung aus Bargeld bei führenden Banken und liquiden Vermögenswerten mit geringem Risiko“ verwahrt.

Testbericht

Einfache Handhabung

Wise gefällt mit einem minimalistischen Interface, das geschäftliche Transaktionen unkompliziert macht, sowohl im Web als auch am Smartphone.Blitzschnelle Transfers

Internationale Transaktionen werden schnell abgewickelt, oft innerhalb von Sekunden.Vielseitige Multi-Währungs-Verwaltung

Mit Wise können Sie Ihr Guthaben in verschiedenen Währungen halten und verwalten und unkompliziert umtauschen.Transparente Transaktionen

Bei internationalen Überweisungen werden alle Details der Transaktion, einschließlich der genauen Gebühren und Wechselkurse, im Voraus angezeigt, sodass keine Überraschungen auftreten.

Keine Filialen und Bargeldeinzahlungen

Wise betreibt keine Filialen und es ist nicht möglich, Bargeld auf Wise-Konten einzuzahlen.Keine Einlagensicherung

Im Gegensatz zu echten Banken unterliegt Wise nicht der klassischen Einlagenversicherung. Kundengelder sind also nicht durch staatliche Systeme geschützt.Fehlende Funktionen

Ein paar Funktionen, die wir von anderen Digitalbanken gewohnt sind – z. B. Automatisierungen für eingehende Zahlungen oder Buchhaltungs-Tools – fehlen komplett.Häufige Verifizierungsanforderungen

Viele Wise-Kunden berichten von wiederholten Verifizierungsanforderungen und gelegentlichen Problemen mit der Erreichbarkeit und Effizienz des Kundenservices.

Kontoeröffnung & Bedienung

| Kontoeröffnung | unkomplizierte Kontoeröffnung - komplett digital - Verifizierung mit diversen Angaben zum Unternehmen - Freischaltung kann bis zu 10 Werktage dauern | 4/5 |

| Web Interface | minimalistisch und intuitiv - alle Währungstöpfe im Blick | 8/10 |

| Smartphone App | einfache, Smartphone-optimierte Oberfläche - gleiches Design wie im Web | 8/10 |

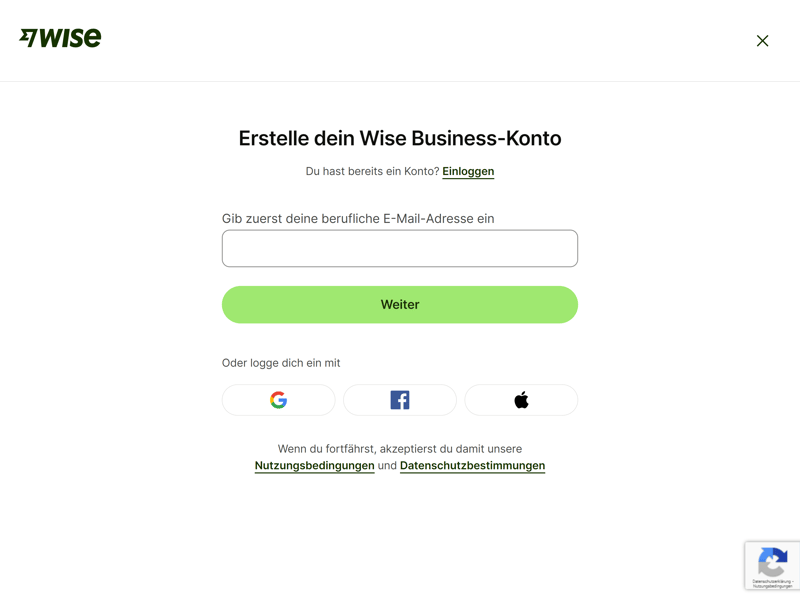

Die Kontoeröffnung ist unkompliziert und 100 % digital. Sie umfasst zwei Schritte: die Account-Erstellung und die Verifizierung des Unternehmens.

Die Account-Erstellung ist in Minutenschnelle abgeschlossen: Sie müssen nur Ihre geschäftliche E-Mail-Adresse angeben, den Standort Ihres Unternehmens auswählen und Ihre Telefonnummer für die 2-Faktor-Authentifizierung hinterlegen. Sobald Sie ein sicheres Passwort festgelegt haben, ist Ihr Konto bereit für die Verifizierung.

Die Kontoeröffnung läuft bei Wise komplett digital ab.

Nun müssen Sie beweisen, dass Ihr Unternehmen auch wirklich existiert und legitim ist. Solange Sie alle wichtigen Informationen liefern können, sollte das kein Problem darstellen. Wichtig sind unter anderem:

der Name und Geschäftsform des Unternehmens

die geschäftliche Handelsadresse

die Handelsregisternummer

Angaben zu den Geschäftsaktivitäten

Informationen zu den Geschäftsinhabern

Angaben und Dokumente des Kontoinhabers

Auch Links zur Website oder den Social-Media-Präsenzen können hilfreich sein, um die Legitimität eines Unternehmens zu beweisen.

Wenn Sie die Informationen geliefert haben, prüft Wise die Korrektheit der Daten. Innerhalb von höchstens zehn Werktagen wird das Konto freigeschaltet.

Wise Interface: Intuitiv und minimalistisch

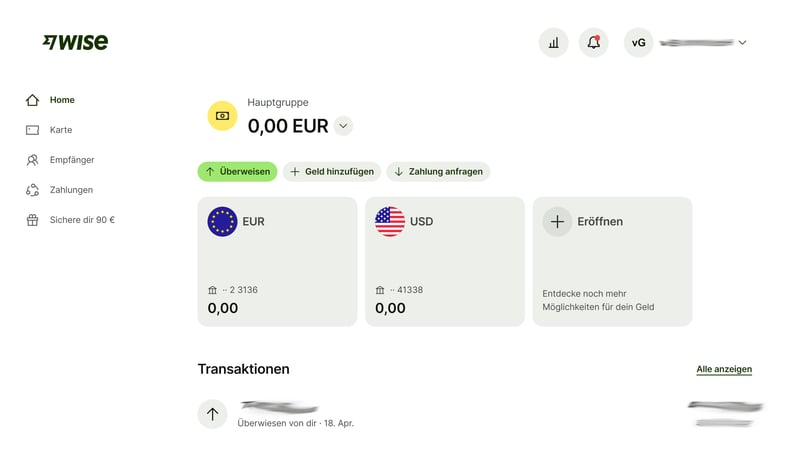

Nach der Freischaltung Ihres Kontos können Sie sich direkt einloggen und die Banking-Funktionen von Wise nutzen. Das Interface ist minimalistisch, benutzerfreundlich und intuitiv gestaltet.

Über die obere Leiste haben Sie schnellen Zugriff auf Ihre Kontoübersicht und Benachrichtigungen. Hier verwalten Sie auch Ihr Unternehmenskonto und andere Einstellungen.

Das Web-Dashboard von Wise.

Im linken Menü finden Sie alle wichtigen Banking-Funktionen, die in vier Bereiche eingeteilt sind:

Home

Die Startseite zeigt Ihren Kontostand, eine Liste der jüngsten Transaktionen und aktuelle Wechselkurse.Karte

Hier verwalten Sie Ihre Geldkarten und – falls relevant – die Karten der anderen Mitarbeitenden Ihres Unternehmens.Empfänger

In der Empfängerliste befinden sich alle Konten, denen Sie Geld geschickt oder von denen Sie Geld erhalten haben. Natürlich können Sie auch manuell neue Empfänger hinzufügen.Zahlungen

Hier finden Sie alle Zahlungs-Features. Sie können Geld überweisen, Lastschriften verwalten, Rechnungen erstellen, Zahlungslinks verschicken und mehr.

Gruppiertes Geld: Viele Währungen, ein Dashboard

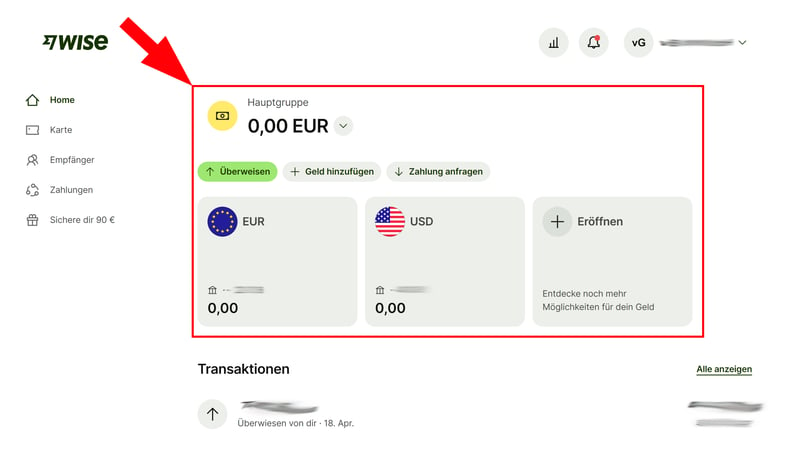

Bei Wise können Sie Ihr Geld auf verschiedene Gruppen aufteilen (mehr dazu später). Standardmäßig wird auf der Startseite der Kontostand Ihrer Hauptgruppe angezeigt, in der sich das zentrale Guthaben Ihres Unternehmens befindet. Über das Dropdown-Menü erreichen Sie aber auch alle anderen Gruppen mit wenigen Klicks.

Unter dem Kontostand warten einige Buttons mit Standardfunktionen („Überweisen“, „Geld hinzufügen“, „Zahlung anfragen“); darunter sehen Sie die Aufteilung Ihres Guthabens auf verschiedene Währungen.

Ihr Wise-Guthaben ist in unterschiedliche Gruppen und Währungen eingeteilt.

Ihr Wise-Guthaben liegt also pro Währung in einem eigenen Geldtopf mit eigener Bankverbindung. Diese Bankverbindungen sind aber keine eigenen Konten, sondern liegen alle unter demselben Dach.

Wise macht es somit sehr einfach, das geschäftliche Guthaben zu sortieren – nicht nur währungsbasiert, sondern auch nach seiner Verwendung und anderen Kategorien.

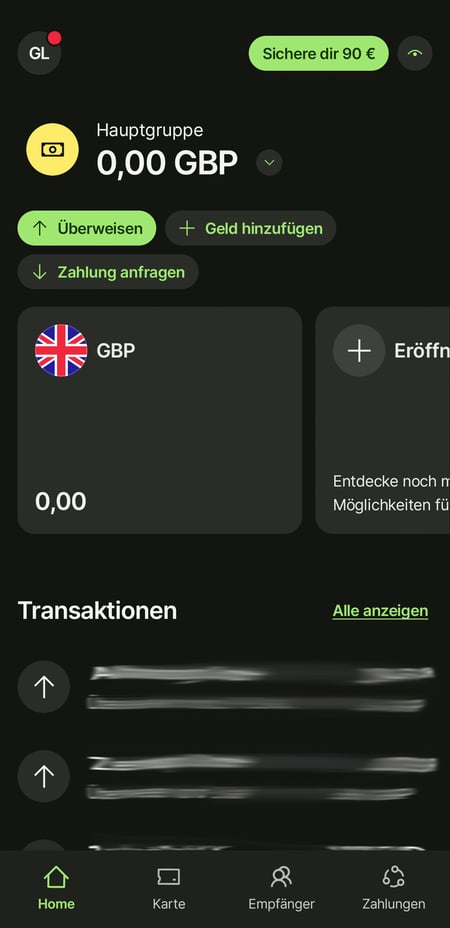

Wise am Smartphone

Natürlich bietet Wise auch eine Smartphone-App, mit der Sie unterwegs Geld versenden und andere Banking-Funktionen nutzen können. Jene ist im Prinzip genauso strukturiert wie die Desktop-Oberfläche, nur eben fürs Smartphone optimiert.

Alles, was am Desktop möglich ist, funktioniert auch am Smartphone: Sie können Ihre Kontostände und Gruppen einsehen, Empfänger verwalten und von allen Zahlungsfunktionen Gebrauch machen. Auch internationale Transfers zwischen verschiedenen Währungen sind in der App gut geregelt, weil Sie einfach nur die Summe, die in der Zielwährung ankommen soll, eintippen müssen.

Die gelungene Smartphone-App von Wise.

Wise ist wie versprochen unkompliziert: Die klar strukturierte Kontoeröffnung erleichtert den Start; die minimalistische Benutzeroberfläche sorgt für eine reibungslose Bedienung im Web und am Smartphone.

Durch die intuitive Guthaben-Verwaltung mit Währungstöpfen und Gruppen-Funktion behalten Sie auch bei vielen Transaktionen in unterschiedlichen Währungen den Überblick über Ihre geschäftlichen Finanzen.

Banking & Funktionen

| Bewertung der Bank | keine Banklizenz und Einlagensicherung - keine deutsche IBAN (belgische IBAN) - keine Filialen und Geldautomaten - keine Bargeldeinzahlung möglich | 0/6 |

| Zahlungsmöglichkeiten | SEPA-Überweisung - Lastschrift (aber kein Einzug) - Echtzeitüberweisung (laut Wise in 45 % der Fälle) - internationale Überweisungen - Apple Pay und Google Pay | 3/10 |

| Unterstützte Karten | Debitkarte - virtuelle Karten - keine Giro- oder Kreditkarte | 2/4 |

| Zusätzliche Funktionen | Unterkonten (aber nicht mit eigener IBAN) - Teamverwaltung - einfache Rechnungsmaske - kaum Extra-Funktionen | 4/10 |

Starten wir mit einigen Dingen, die Wise nicht kann: sich als „Bank“ bezeichnen, zum Beispiel. Wise ist nämlich ein Finanzdienstleister, keine richtige Bank – und Ihr Wise-Konto ist damit ein „E-Geld-Konto“, kein richtiges Bankkonto mit deutscher Banklizenz. Das bringt einige Nachteile mit sich:

Keine Filialen

Wise betreibt keine Filialen. Wenn Sie ein Geschäftskonto mit persönlicher Beratung in einer Filiale suchen, müssen Sie einen anderen Anbieter wählen.Keine Bargeldeinzahlung

Es ist nicht möglich, Bargeld auf ein Wise-Konto einzuzahlen – auch nicht durch Drittanbieter-Services. Schecks und Zahlungen per Telefon werden ebenso wenig unterstützt.Keine Einlagensicherung

Ihr Wise-Guthaben ist nicht, wie bei regulären Banken, durch eine gesetzliche Einlagensicherung geschützt. Kundengelder werden stattdessen „in einer Mischung aus Bargeld bei führenden Banken und liquiden Vermögenswerten mit geringem Risiko“ verwahrt.Keine deutsche IBAN

Für Euro-Konten werden bei Wise stets belgische IBANs vergeben. Deutsche IBANs sind nicht verfügbar.

Wenn Sie viel mit Bargeld hantieren und Wert auf den persönlichen Touch einer örtlichen Filiale legen, sind Sie aber ohnehin nicht die Zielgruppe von Wise. Auch wenn das „Transfer“ aus dem Namen gestrichen wurde, liegt die große Stärke der Plattform nach wie vor in Geldtransfers in unterschiedlichen Währungen.

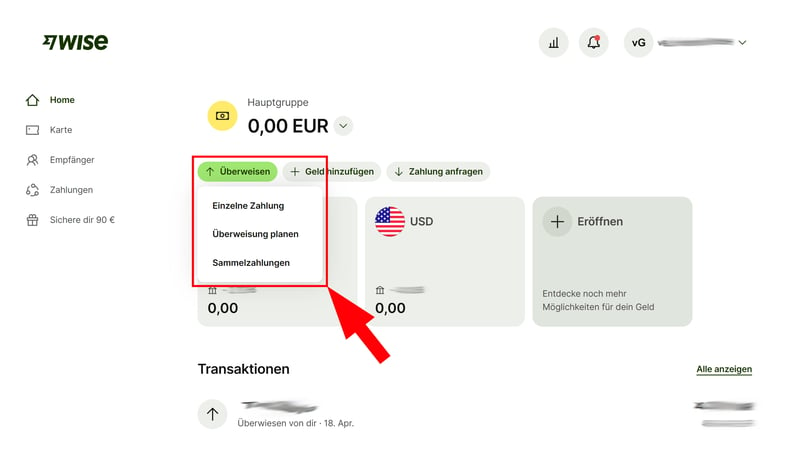

Geld mit Wise senden

Es gibt viele Möglichkeiten, mit Wise Geld zu senden und zu empfangen. Ersteres geht am schnellsten, indem Sie auf der Startseite auf den „Überweisen“-Button klicken. Hier finden Sie drei Optionen:

Einfache Zahlung: Wählen Sie einen einzelnen Empfänger aus und senden Sie Geld in einer beliebigen Währung. Wenn Sie Geld innerhalb der Eurozone versenden, handelt es sich standardmäßig um SEPA-Überweisungen. Neben der regulären Banküberweisung und der Bezahlung mit Ihrem Wise-Guthaben können Sie auch via SOFORT oder iDEAL und per Debit- oder Kreditkarte zahlen. Auch Google und Apple Pay werden unterstützt.

Überweisung planen: Es ist möglich, Überweisungen vorauszuplanen, sowohl einmalig als auch regelmäßig (wöchentlich, alle zwei Wochen, monatlich oder vierteljährlich).

Sammelzahlungen: Sie können bis zu 1.000 Zahlungen auf einmal tätigen, indem Sie Zahlungsdateien (.CSV oder .xlsx) hochladen oder eine Dateivorlage nutzen.

Was die Geschwindigkeit der Überweisungen angeht, gibt es bei Wise in unserer Erfahrung wenig zu meckern: Meist kam Geld in Sekundenschnelle an, und das selbst bei internationalen Transfers zwischen Währungen.

Geld überweisen mit Wise.

Wise unterstützt zudem auch Lastschriften, die Sie unter Zahlungen > Lastschriften einrichten können. Dies ist aktuell mit EUR-, USD-, GBP, AUD- und CAD-Guthaben möglich.

Geld einzahlen und empfangen

Auch bei den Einzahlungs- und Empfangsmöglichkeiten ist Wise solide aufgestellt. Sie selbst können Geld per Überweisung, Bankkonto-Autorisierung, Debit- oder Kreditkarte, iDEAL oder SOFORT einzahlen, natürlich wie gewohnt in unterschiedlichen Währungen.

Von Ihren Kunden können Sie Gelder auf unterschiedliche Weise empfangen. Neben klassischen Überweisungen können Sie auch Zahlungslinks versenden – Ihre Kunden können dann entweder mit ihrem Wise-Guthaben, per Überweisung oder per Karte bezahlen.

Sie können auch Rechnungen über Wise schreiben. Die Rechnungsfunktionen sind aber sehr grundlegend, können also ein dediziertes Rechnungsprogramm nicht ersetzen. Nicht einmal E-Rechnungen in Formaten wie XRechnung, die im B2B-Bereich mittlerweile Pflicht sind, werden unterstützt.

Erstellen Sie Zahlungslinks, um Geld von Ihren Kunden anzufordern.

Leider ist es nicht möglich, Geld per Lastschrifteinzug direkt vom Konto Ihrer Kunden abzubuchen.

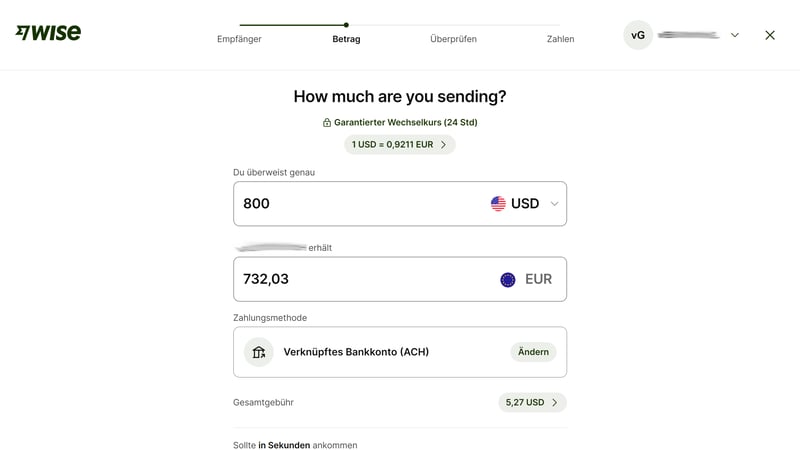

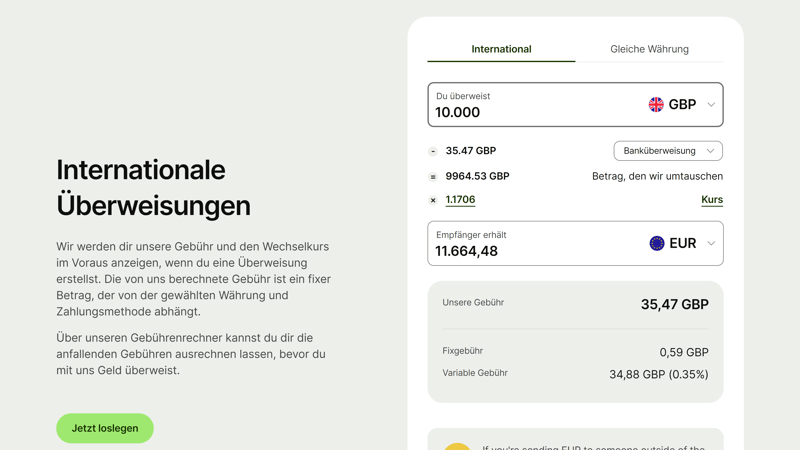

Transparente, internationale Überweisungen

Seine Stärke spielt Wise bei internationalen Transaktionen aus. Die sind gleichermaßen unkompliziert und günstig (mehr zu den Konditionen im nächsten Kapitel).

Immer, wenn Sie Geld zwischen zwei Währungen versenden, werden alle Einzelheiten der Transaktion transparent aufgelistet. Sie sehen nicht nur die exakte Summe, die in der anderen Währung ankommen wird, sondern auch den garantierten Wechselkurs der Transaktion und die Gesamtgebühr.

So kann es nicht vorkommen, dass Sie von unerwartet hohen Gebühren oder ungünstigen Wechselkursen überrascht werden.

Wise zeigt vor jeder Transaktion an, wie viel Geld in der anderen Währung ankommt.

Sie können das Geld von Ihrem Wise-Guthaben aus versenden, von Ihrem verknüpften Bankkonto abbuchen, per Wire-Überweisung oder via Debitkarte zahlen.

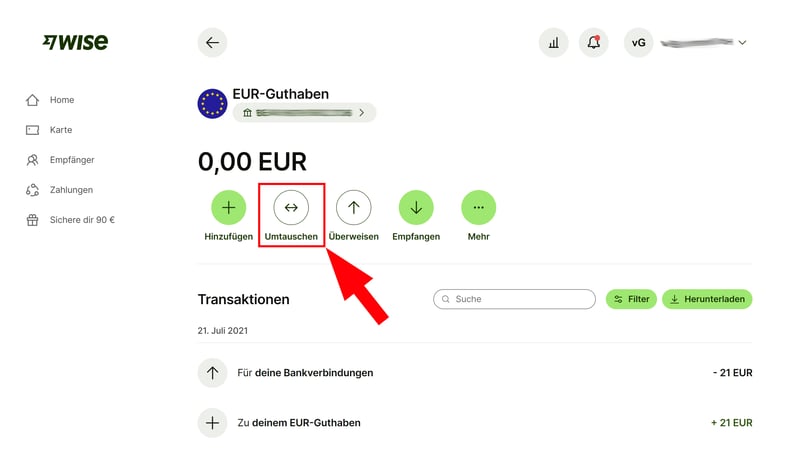

Geld zwischen Währungen umtauschen

Natürlich können Sie Guthaben im Wise-Dashboard auch in Sekundenschnelle zwischen verschiedenen Währungen hin- und herschieben. Öffnen Sie dafür einfach Ihr Guthaben in der Währung, die Sie umtauschen möchten, und klicken Sie auf den „Umtauschen“-Button:

Tauschen Sie Geld zwischen Ihren Währungen um.

Wise unterstützt auch automatische Umtausche. Dabei können Sie einen gewünschten Wechselkurs festlegen, sodass Wise erst dann den Umtausch durchführt, wenn die Konditionen möglichst günstig sind.

Als Geschäftskunde können Sie Geld bis zu 75 Mal innerhalb von 24 Stunden umtauschen. Die Gebühren sind von Währung zu Währung unterschiedlich.

Karten bei Wise: Eine Debitkarte inklusive

In Ihrem Wise-Geschäftskonto sind bis zu drei digitale Karten und eine physische Business-Debitkarte enthalten. Dabei handelt es sich um eine VISA- oder MasterCard-Debitkarte, eine Kreditkarte wird nicht unterstützt.

Praktisch ist, dass die Karte Ihnen Zugriff zu allen Währungen gibt, die in Ihrem Konto vorhanden sind. Wenn Sie damit also eine Zahlung in einer Währung tätigen, die in Ihrem Konto hinterlegt ist, müssen Sie keine Gebühren bezahlen, andernfalls berechnet Wise automatisch die günstigste Umtauschgebühr.

Zudem können Sie mit Ihrer Karte jeden Monat bis zu zweimal gebührenfrei Geld abheben.

Unterkonten bei Wise: Gruppen und Spardose

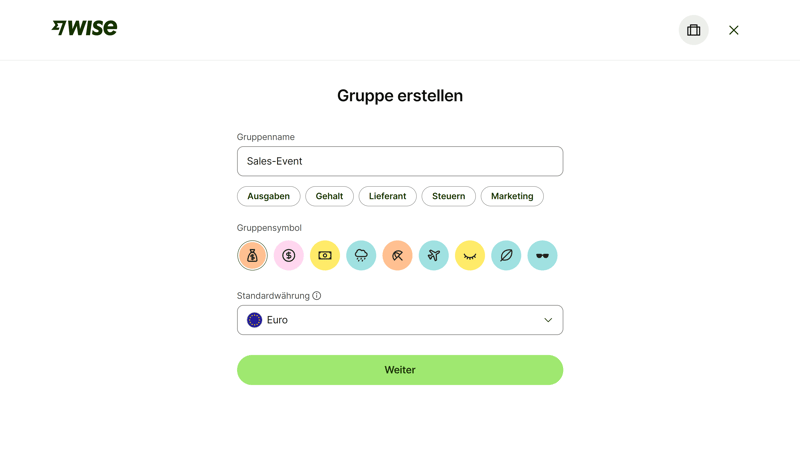

Neben den unterschiedlichen Währungstöpfen gibt es zwei weitere Möglichkeiten, das Geld in Ihrem Wise-Konto zu kategorisieren und zu unterteilen: Gruppen und Spardosen.

Mit Gruppen können Sie die Geldmittel Ihres Unternehmens besser verteilen und Ihren Teammitgliedern nur Zugriff auf bestimmte Guthaben geben. Das Geld, das in den Gruppen verwahrt wird, ist separat vom zentralen Guthaben des Unternehmens, wobei in jeder Gruppe Guthaben unterschiedlicher Währungen liegen können.

Sie können also Gruppen beispielsweise nutzen, um Geld für die Steuer oder bestimmte Events bzw. Lieferanten beiseitezulegen.

Mit Gruppen können Sie Ihr Geld organisieren.

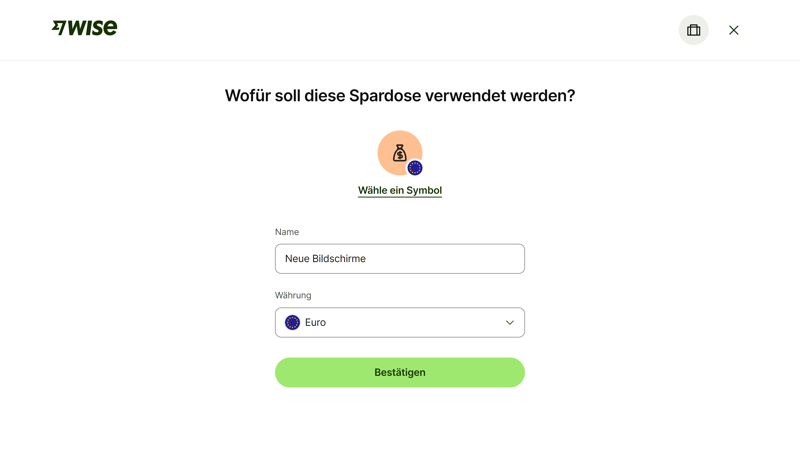

Spardosen sind für alle Gelder gedacht, die Sie getrennt von Ihrem regulären Geschäftsguthaben aufbewahren möchten. Dieses Geld können Sie nicht aus Versehen – beispielsweise mit einer Kartenzahlung oder einer Lastschrift – ausgeben.

Das Geld in Spardosen können Sie nicht versehentlich ausgeben.

Unterkonten funktionieren bei Wise also etwas anders als bei anderen Online-Geschäftskonten: Es ist beispielsweise nicht möglich, verschiedene Unterkonten mit eigenen IBANs anzulegen.

Trotzdem gibt es viele Möglichkeiten, das Guthaben aufzuteilen, zu kategorisieren und mit Mitarbeitenden zu teilen.

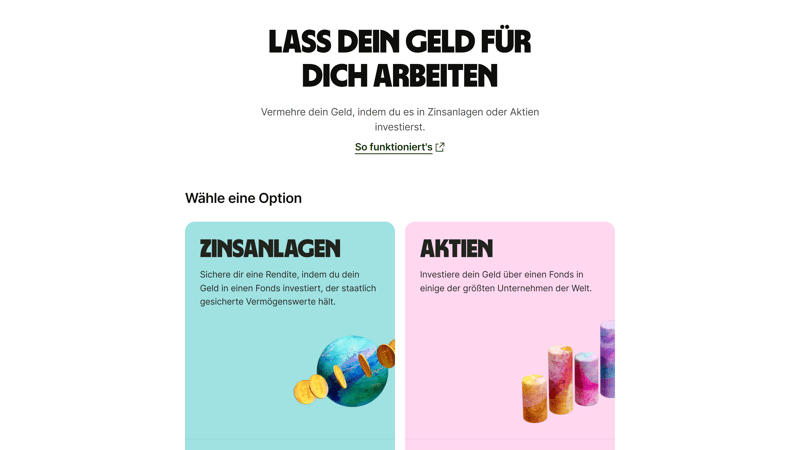

Geld mit Wise investieren

Durch eine Partnerschaft mit TINV Europe AS können Sie Ihr bei Wise hinterlegtes Geld direkt in Zinseinlagen oder Aktien investieren.

Ein Ersatz für einen richtigen Online-Broker ist Wise aber natürlich nicht: Ihr Geld wird in ausgewählte Fonds angelegt – Sie können die Aktien oder Fonds und ETFs also nicht manuell bestimmen.

Investieren Sie Ihr Geld in Zinsanlagen oder Aktien.

Enger Fokus statt Feature-Flut

Wise konzentriert sich auf sein Kernanliegen: Multi-Währungskonten mit einfachen, transparenten und günstigen internationalen Zahlungen. Während einige Online-Geschäftskonten inzwischen umfassende All-in-One-Lösungen mit integriertem Steuer- und Finanzmanagement bieten, bleibt Wise bewusst schlank.

Es gibt also keine integrierten Buchhaltungs-Werkzeuge, Tools zur Liquiditätsplanung oder Analysen zur finanziellen Performance. Auch für Multi-Banking ist Wise nicht ausgelegt. Schade ist zudem, dass eine DATEV-Schnittstelle fehlt.

Obwohl Wise das „Transfer“ aus seinem Namen gestrichen hat, sind Geldtransfers weiterhin der Star der Show: Wenn Sie Geschäfte in vielen Währungen abwickeln und international aufgestellt sind, ist das Geschäftskonto von Wise ein praktischer Begleiter.

Allerdings müssen Sie auf einige Annehmlichkeiten von klassischen Filial- und manchen Digitalbanken verzichten – beispielsweise die Möglichkeit, Bargeld einzuzahlen. Die Extra-Funktionen sind zudem etwas mager: Es gibt etwa keine integrierten Buchhaltungs-Tools oder Automatisierungen für eingehende Zahlungen. Auch Unterkonten mit eigenen IBANs fehlen.

Konditionen & Gebühren

| Rechtsformen | die meisten gängigen Rechtsformen, aber nicht alle - keine Unternehmen in Gründung | 3.5/5 |

| Szenario "Klein" | keine Kosten (nach der einmaligen Einrichtungs-Gebühr) | 5/5 |

| Szenario "Groß" | 27,75 € | 5/5 |

| Szenario "Cash" | keine Bargeld-Einzahlung möglich | 0/5 |

| Szenario "Team" | - | 0/5 |

Ein Geschäftskonto bei Wise ist in Deutschland für folgende Rechtsformen möglich:

Einzelunternehmer

Freelancer

GmbHs und AGs

Partnerschaften

Wohltätigkeitsorganisationen und Stiftungen

Es gibt aber auch einige Restriktionen. Nicht unterstützt werden etwa folgende Unternehmenstypen:

Unternehmen, die mit „unzulässigen Aktivitäten“ in Verbindung stehen – dazu zählen unter anderem Tabak, Kryptowährungen und sexuelle Inhalte bzw. Dienstleistungen

Unternehmen mit Inhaberaktien

Die gesamte Liste an Unternehmenstypen und unzulässigen Aktivitäten finden Sie auf der Website von Wise.

Gebühren bei Wise

Die Gebührenstruktur von Wise ist einfach und transparent – es gibt weder verschiedene Tarife noch monatliche Grundgebühren. Stattdessen fallen je nach Nutzung folgende Kosten an:

Einrichtungsgebühr: Die Einrichtung eines Wise-Geschäftskontos kostet pauschal 50 €.

Kartengebühren: Die erste Debitkarte ist kostenlos, alle weiteren kosten einmalig 4 €.

Überweisungen: Hier sind die Kosten von mehreren Faktoren abhängig – insbesondere von der Währung und der Art der Überweisung. Überweisungen in der gleichen Währung, die direkt vom Wise-Konto abgehen, sind kostenlos. Bei internationalen Überweisungen starten die Gebühren bei 0,47 %.

Bargeldabhebungen: Zwei Abhebungen unter 200 € pro Monat sind kostenlos. Für Beträge über 200 € wird eine Gebühr von 1,75 % (nur für den Betrag über der 200 €-Marke) fällig. Ab der dritten Abhebung pro Monat kommt zudem eine Gebühr von 50 Cent pro Abhebung dazu.

Praktisch: Auf der Wise-Website gibt es einen transparenten Gebühren-Rechner, mit dem Sie unterschiedliche Szenarien durchspielen und die exakten Kosten für verschiedene Währungen und Zahlungsoptionen anzeigen können:

Der Gebühren-Rechner auf der Wise-Website.

Eine vollständige Tarifübersicht des Wise-Geschäftskontos finden Sie hier:

| Geschäftskonto | |||

|---|---|---|---|

| Monatlicher Effektivpreis | 0,00 € | ||

| Vertragslaufzeit (Monate) | 0 | ||

| Buchungen | |||

| Preis pro Buchung | 0,00 € | ||

| Buchungen inklusive | unbegrenzt | ||

| Abhebungen | |||

| Preis pro Abhebung (500 €) | 9,25 € | ||

| Abhebungen inklusive | 2 | ||

| Einzahlungen | |||

| Einzahlungen möglich | 0 | ||

| Preis pro Einzahlung (500 €) | - | ||

| Einzahlungen inklusive | - | ||

| Kreditkarten | |||

| Kreditkarten inklusive | unbegrenzt | ||

| Kreditkarten-Anbieter | Mastercard | ||

| Features | |||

| Online Abschluss | ✓ | ||

| Deutsche Einlagensicherung | ✗ | ||

| Apple Pay | ✗ | ||

| Google Pay | ✗ | ||

| Echtzeitüberweisung | ✓ | ||

| Lastschrifteinzug | ✗ | ||

| Buchhaltungsschnittstelle | ✗ | ||

| Mögliche Unternehmensformen | Freiberufler Einzelunternehmen GbR UG (haftungsbeschränkt) GmbH Aktiengesellschaft (AG) OHG Partnerschaft (PartG) | ||

Kosten bei Wise in der Praxis

Die monatlichen Gebühren von Wise sind also primär davon abhängig, wie oft Sie wie viel Geld mit welchen Zahlungsmethoden in welchen Währungen überweisen.

Weil die Kosten an Ihr individuelles Nutzerprofil geknüpft sind, ist ein Preisvergleich unterschiedlicher Geschäftskonto-Lösungen etwas schwierig. In unserem Praxistest berechnen wir für alle Anbieter aus unserem Vergleich die Kosten für vier verschiedene Nutzungs-Szenarien:

Szenario „Klein“: wenige Buchungen, kaum Bargeldtransaktionen (z. B. Freiberufler, Kleinunternehmen)

Szenario „Groß“: viele Buchungen, wenige Abhebungen (z. B. Online-Shop)

(für Wise nicht relevant) Szenario „Cash“: viele Ein- und Auszahlungen (z. B. Einzelhändler)

(für Wise nicht relevant) Szenario „Team“: 5 Nutzer mit jeweils einer Karte

| Klein | Groß | Cash | Team | |

|---|---|---|---|---|

| Anzahl Buchungen | 50 | 1.000 | 100 | 100 |

| Bargeld-Einzahlungen | 0 | 0 | 20 | 0 |

| Bargeld-Auszahlungen | 2 | 5 | 10 | 0 |

| Team-Mitglieder & Karten | 1 | 1 | 1 | 5 |

| Kosten | 0,00 € | 27,75 € | - | - |

Wie Sie sehen, halten sich die Kosten bei Wise in Grenzen: Im Szenario „Klein“ fallen – abgesehen von der einmaligen Einrichtungsgebühr – gar keine Kosten an, im Szenario „Groß“ zählt Wise zu den günstigsten Anbietern aus unserem Vergleich.

| Klein ▾ | Groß | Cash | Team | |

|---|---|---|---|---|

| Wise | 0,00 € | 27,75 € | - | - |

| N26 | 0,00 € | 6,00 € | 166,00 € | - |

| Fyrst | 0,00 € | 84,00 € | 62,00 € | - |

| Finom | 7,00 € | 7,00 € | - | 24,00 € |

| Kontist | 10,00 € | 39,00 € | - | - |

| bunq | 12,48 € | 141,39 € | 78,35 € | 31,53 € |

| Commerzbank | 13,90 € | 129,90 € | 91,40 € | - |

| Vivid | 17,00 € | 32,00 € | - | 7,00 € |

| Qonto | 21,00 € | 139,00 € | - | 64,00 € |

| Deutsche Bank | 25,40 € | 94,90 € | 80,90 € | - |

| Postbank | 28,90 € | 146,90 € | 98,90 € | - |

| Holvi | 31,75 € | 187,00 € | - | 16,50 € |

| Revolut | 38,00 € | 140,00 € | - | 28,00 € |

In unserer Tabelle berücksichtigen wir allerdings nur Überweisungen in Euro. Internationale Transfers kosten etwas mehr – sind aber im Vergleich zu den Gebühren der meisten klassischen Banken ebenfalls recht günstig.

Hier sind einige Beispiele für Gebühren internationaler Transfers zum Testzeitpunkt:

Währungen | Höhe | Gebühr |

|---|---|---|

EUR > USD | 1.000 EUR | 6,21 EUR (0,62 %) |

EUR > AUD | 10.000 EUR | 44,05 EUR (0,44 %) |

GBP > EUR | 5.000 GBP | 17,03 GBP (0,34 %) |

USD > CNY | 2.000 USD | 23,26 USD (1,16 %) |

EUR > SEK | 20.000 EUR | 91,13 EUR (0,46 %) |

Somit ist Wise eine preiswerte Möglichkeit, Geld in verschiedenen Währungen zu senden und empfangen.

Wise zählt zu den günstigsten Geschäftskonten aus unserem Vergleich. Besonders für kleinere Unternehmen und Freelancer, die ausschließlich digital bezahlen und empfangen, ist es – abgesehen von der einmaligen Einrichtungsgebühr – nahezu kostenlos. Bei internationalen Überweisungen fallen zwar Gebühren an, diese sind jedoch transparent einsehbar und oft günstiger als bei klassischen Banken.

Support

| Hilfezentrum & Self-Service | solides Hilfezentrum mit Suchfunktion - kaum Screenshots/ Bildmaterial | 3.5/5 |

| Support-Kanäle | E-Mail - Live-Chat (nur Englisch) - Hotline (nur Englisch) | 4/5 |

| Geschwindigkeit und Qualität | ziemlich schnelle Antworten via Chat und E-Mail - keine Antwort beim Rückruf-Service - Antworten in Ordnung, aber etwas knapp und unpersönlich | 4/7 |

| Support-Bewertung auf Review-Portalen | Reviews zum Support mehrheitlich kritisch | 1/3 |

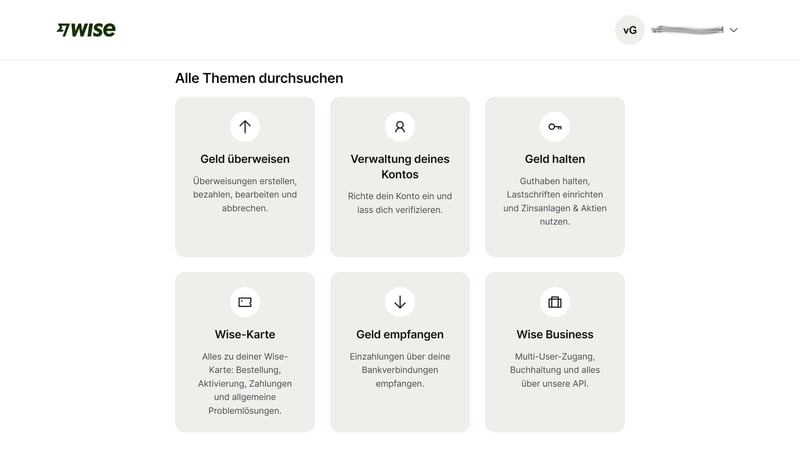

Wise hat ein ausführliches Hilfezentrum mit FAQs, die in Kategorien wie „Geld überweisen“ und „Geld halten“ unterteilt sind. Für das Wise-Geschäftskonto gibt es einen eigenen Bereich, wo die Funktionen von Wise Business genauer beleuchtet werden. Eine Suchfunktion ist natürlich auch eingebaut.

Die Einträge sind umfangreich und mit Hyperlinks und Schritt-für-Schritt-Anleitungen ausgestattet, könnten aber noch etwas anschaulicher gestaltet sein – beispielsweise durch Screenshots oder GIFs.

Insgesamt ist die Dokumentation jedoch solide.

Der Support-Bereich von Wise.

Direkten Kontakt können Sie – je nach Sprache – via E-Mail, Telefon und Chat aufnehmen. Chat- und Telefonsupport via Rückruf-Service sind nur auf Englisch verfügbar, und zwar montags bis freitags zwischen 10 und 17:55 Uhr MESZ. Falls Sie Hilfe zu einer bestimmten Transaktion benötigen, können Sie sie im Support-Bereich in Ihrem Online-Banking auch gleich auswählen.

Im Chat warteten wir ca. 25 Minuten; auf unsere E-Mail-Anfrage kam eine Antwort schon nach etwa einer Stunde. Den versprochenen Rückruf vom Wise-Team erhielten wir aber leider nie. Zudem wirkten die Antworten im Chat und per E-Mail sehr knapp und etwas unpersönlich. Für Notfälle würden wir uns einen etwas persönlicheren Support wünschen.

Beim Support von Wise zeichnet sich ein gemischtes Bild: Unsere Fragen wurden im Chat und via E-Mail schnell geklärt, auch wenn die Antworten noch etwas persönlicher und umfangreicher hätten ausfallen dürfen. Auf einen Rückruf warteten wir leider vergeblich.

In den Kundenportalen kommt der Kundenservice von Wise zudem nicht sonderlich gut weg. Sucht man etwa bei Trustpilot nach dem Stichwort „Support“, findet man überwiegend Berichte von Nutzern, die Schwierigkeiten hatten, zeitnah Hilfe zu erhalten oder deren Anliegen nicht zufriedenstellend gelöst wurden.

Fazit

Wise schließt eine wichtige Lücke auf dem deutschen Geschäftskonto-Markt: Wenn Sie international arbeiten und Geld in verschiedenen Währungen empfangen, senden oder halten, finden Sie bei Wise eine benutzerfreundliche und günstige Plattform, um genau das zu tun.

Transfers sind blitzschnell, die Kosten transparent und (je nach Bezahlmethode) relativ preiswert. Auch der Währungsumtausch funktioniert reibungslos. Dazu kommt ein intuitives Online-Banking-Interface, in dem Ihr Guthaben übersichtlich organisiert ist und sich mit Gruppen und Spardosen kategorisieren lässt.

Weil Wise keine Filialbank – und nicht einmal eine richtige Bank – ist, müssen Sie auf einige Dienstleistungen und Bequemlichkeiten eines klassischen Geschäftskontos verzichten. Es gibt keine deutsche IBAN und keine Möglichkeit, Bargeld einzuzahlen. Auch auf Extra-Funktionen wie Buchhaltungs- oder Budgetierungs-Tools, wie man sie bei Neobanken häufig findet, verzichtet Wise weitestgehend.

Als Haupt-Geschäftskonto ist Wise somit weniger geeignet, aber zumindest als ergänzendes Multi-Währungs-Konto eine interessante Option für international aufgestellte Unternehmen.

Wise Erfahrungen

Positive und negative Bewertungen halten sich in den Review-Portalen etwa die Waage. Wir haben uns genauer angeschaut, was Wise-Kunden berichten, und wiederkehrendes Feedback für Sie zusammengefasst:

Intuitive Oberfläche

Einige Nutzer loben die benutzerfreundliche und minimalistische Benutzeroberfläche von Wise, die sowohl im Web als auch in der App leicht zu navigieren ist.Schnelle Überweisungen

Viele Kunden schätzen, dass internationale Überweisungen schnell und zuverlässig durchgeführt werden, oft sogar innerhalb weniger Sekunden.Niedrige Kosten

Die Gebühren für Überweisungen und den Währungswechsel werden als deutlich günstiger im Vergleich zu traditionellen Banken bewertet. Einige Nutzer heben hervor, dass die Wechselkurse fair und oft besser als bei anderen Anbietern sind.

Häufige Verifizierungsanforderungen

Mehrere Nutzer klagen über wiederholte und oft unnötig erscheinende Verifizierungsanforderungen, die den Zugang zum Konto zeitweise blockieren können.Plötzliche Kontosperrungen

Einige Kunden berichten von unerwarteten Kontosperrungen ohne klare Gründe oder Vorwarnungen.Schlechter Kundenservice

Es gibt zahlreiche Beschwerden über den Kundenservice, der laut Kundenrezensionen oft langsam reagiert und keine zufriedenstellenden Antworten liefert.

Wise Alternativen

Wenn Sie speziell ein Multi-Währungs-Konto suchen, ist die Auswahl an Alternativen recht überschaubar. Am ähnlichsten ist das Geschäftskonto von Revolut, das sich vorwiegend bei der Gebührenstruktur unterscheidet (die Zahl der gebührenfreien Überweisungen und die Umtausch-Gebühren sind vom Tarif abhängig).

Ansonsten gibt es natürlich auch viele „klassische“ Geschäftskonten, die Auslandsüberweisungen unterstützen, beispielsweise Qonto. Hier zahlen Sie je nach Tarif zwischen 0,5 % und 1 % auf ausgehende Transaktionen in Fremdwährungen.

Weitere Alternativen zu Wise finden Sie hier:

Häufige Fragen & Antworten

Wise ist keine Bank, sondern ein Finanzdienstleister mit Sitz in London. Bei einem Wise-Konto handelt es sich also nicht um ein klassisches Bankkonto, sondern um ein sogenanntes „E-Geld-Konto“. Die gesetzliche Einlagensicherung greift nicht, stattdessen werden Kundengelder in Bargeld und liquiden Vermögenswerten bei führenden Banken verwahrt.