Geschäftskonto mit Unterkonten: Die besten Anbieter 2025

Mit einem Geschäftskonto können Sie geschäftliche und private Finanzen strikt voneinander trennen. Doch auch bei Ihren geschäftlichen Finanzen gibt es oft verschiedene Töpfe und Geldströme – etwa für Steuerrücklagen oder Ersparnisse –, die Sie vielleicht lieber separat verwalten möchten. Dafür sind Unterkonten praktisch.

Viele Geschäftskonten stellen heutzutage standardmäßig Unterkonten zur Verfügung, die meistens sogar im Abopreis inbegriffen sind. Wir verraten, warum Unterkonten so nützlich sind und welche Geschäftskonten wie viele davon anbieten.

Die besten Geschäftskonten mit Unterkonten

Wir haben 13 beliebte Geschäftskonto-Lösungen getestet, sowohl von Filial- als auch von Online-Banken. Dabei haben wir auch auf die Verfügbarkeit und Einbindung von Unterkonten geachtet. Hier sind unsere Favoriten:

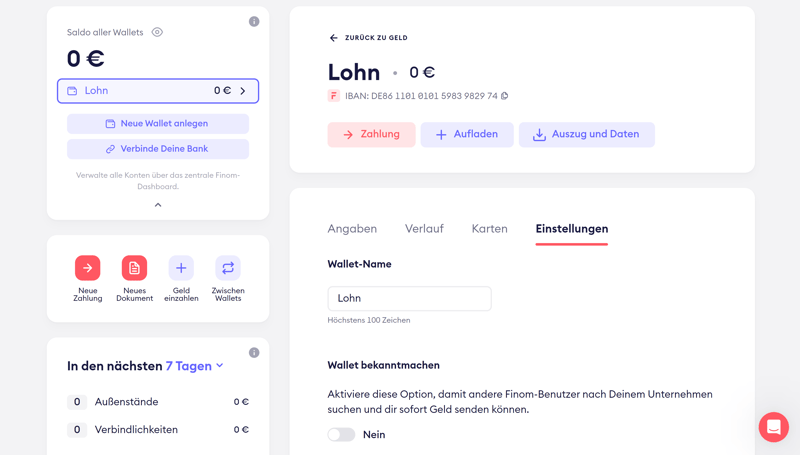

Finom: Bis zu 15 Unterkonten („Wallets“)

Maximale Inklusiv-Unterkonten: 15

Gratis-Tarif mit Unterkonto? Ja (1 Unterkonto)

Unterkonten im günstigsten Bezahl-Tarif: 2 („Start“-Tarif)

Eigene IBAN für jedes Unterkonto: Ja

Finom* ist eine digitale Finanz-Plattform aus den Niederlanden, die Banking, Buchhaltung und Finanzmanagement in einer benutzerfreundlichen All-in-One-Lösung vereint.

Was gefällt uns an Finom?

Finom ist unser Geschäftskonto-Testsieger, weil es digitales Business-Banking so umsetzt, wie es heute sein sollte: einfach, smart und flexibel. Zudem zählt Finom zu den preiswertesten Digitalbanken aus unserem Vergleich.

Die minimalistisch-elegante Benutzeroberfläche ist selbsterklärend, sowohl im Online-Banking als auch in der App. Alle zentralen Banking-Funktionen sind schnell erreichbar, zusätzliche Tools wie die Rechnungsmaske oder die Dokumentenverwaltung sind sinnvoll integriert und bieten echten Mehrwert. Natürlich gibt es auch Schnittstellen zu dedizierten Buchhaltungsprogrammen wie Lexware Office.

Ebenfalls praktisch: Sie können Teammitglieder mit individuellen Berechtigungen hinzufügen, was Finom auch für kleinere Unternehmen und Teams interessant macht.

Finom ist unser Geschäftskonto-Testsieger.

Welche Möglichkeiten für Unterkonten bietet Finom?

Finom unterstützt je nach Tarif bis zu 15 Inklusiv-Unterkonten, genannt „Wallets“. Bei jedem davon handelt es sich um ein vollwertiges Konto mit eigener IBAN, Sie können also individuelle Transaktionen damit ausführen. Zudem können Sie festlegen, welche Teammitglieder auf welche Wallets Zugriff haben sollen.

In den vier Finom-Tarifen sind aufsteigend 1, 2, 3, 10 oder 15 Wallets inklusive. Zusätzliche Unterkonten kosten je nach Tarif eine monatliche Gebühr: 4 € im Solo-, 2 € im Start- und 1 € im Premium-Tarif. In den Corporate- und Enterprise-Tarifen liegt die Gebühr bei 15 € pro Unterkonto.

Es gibt also keine Obergrenze, allerdings wird es jenseits der 10 bzw. 15 deutlich teurer.

Was sind Vor- und Nachteile von Finom?

Bis zu 15 Unterkonten mit eigener IBAN

Je nach Tarif sind bis zu 15 Unterkonten ohne Aufpreis integriert. Jedes Unterkonto hat eine eigene IBAN.Rechnungs- und Buchhaltungsfunktionen

Finom unterstützt Sie auch bei der Buchhaltung und Rechnungsstellung.Gratis-Tarif für Solo-Selbstständige

Freiberufler und Einzelunternehmer können Finom ohne Grundgebühr nutzen und ohne Aufpreis ein Unterkonto anlegen.

Fehlende Funktionen

Einige Standard-Funktionen (z. B. Bargeldeinzahlung, Kreditkarten, Lastschrifteinzug) werden von Finom bisher nicht abgedeckt.Versteckte Kosten und komplizierte Preisstruktur

Finoms Tarifstruktur ist etwas unübersichtlich. Außerdem gibt es versteckte Kosten, beispielsweise in Form von Gebühren für nicht aktive Karten.Keine deutsche Einlagensicherung

Finom hat eine Lizenz als E-Geld-Institut, kleine klassische Banklizenz. Das Konto fällt damit nicht unter die reguläre Einlagensicherung, auch wenn es streng reguliert ist und Kundengelder getrennt von Firmengeldern auf Treuhandkonten europäischer Banken verwahrt werden.

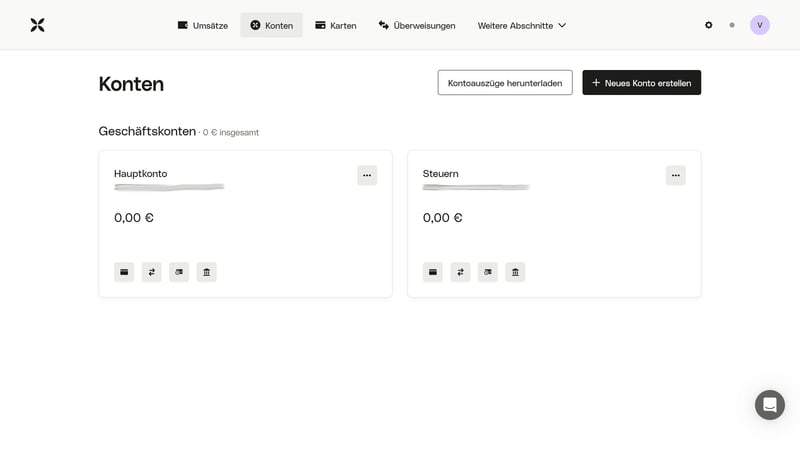

Qonto: Bis zu 24 Unterkonten

Maximale Inklusiv-Unterkonten: 24

Gratis-Tarif mit Unterkonto? Nein

Unterkonten im günstigsten Bezahl-Tarif: 0 (Unterkonto erst ab „Smart“)

Eigene IBAN für jedes Unterkonto: Ja

Qonto* ist eine digitale Finanzmanagement-Plattform für Selbstständige und KMUs (kleine und mittlere Unternehmen). Das französische FinTech ist keine klassische Bank, sondern ein modernes Zahlungsinstitut, das Banking, Buchhaltung und Finanzverwaltung in einer benutzerfreundlichen Komplettlösung kombiniert. Seit der Übernahme von Penta im Jahr 2022 ist Qonto auch in Deutschland stärker vertreten.

Was gefällt uns an Qonto?

Qonto ist eine moderne Digitalbank mit allen Vorteilen, die das mit sich bringt, wirkt aber in vielerlei Hinsicht etwas reifer und professioneller als die Neobank-Konkurrenz.

Die Benutzeroberfläche ist klar strukturiert, aufs Wesentliche fokussiert und sowohl im Browser als auch in der App intuitiv zu bedienen. Darin eingebettet sind alle Banking-Funktionen, die für den geschäftlichen Alltag wichtig sind. Neben Standard-Bezahlfunktionen wie SEPA-Echtzeitüberweisungen unterstützt Qonto auch Überweisungen in Fremdwährungen und den Lastschrifteinzug bei Kunden.

Finanzmanagement-Tools und Extras wie Rechnungs- und Buchhaltungsfunktionen sind bei Qonto keine Gimmicks, durchdachte Werkzeuge, die nahtlos und sinnvoll integriert sind.

Für Gründer ist der strukturierte Onboarding-Prozess ein Pluspunkt: Qonto führt Sie Schritt für Schritt durch jede Etappe der Firmengründung und macht den Start so einfach wie möglich.

Unterkonten sind bei Qonto schnell angelegt.

Welche Möglichkeiten für Unterkonten bietet Qonto?

Je nach Tarif sind bis zu 24 Unterkonten integriert. Jedes davon hat eine eigene IBAN, lässt sich also separat vom Hauptkonto verwalten.

Zudem ist es möglich, Teammitgliedern individuelle Rollen und Zugriffsrechte auf Ihre Unterkonten zu geben. Sie können etwa festlegen, dass bestimmte Personen Zahlungen vorbereiten und tätigen können, während andere Ihre Konten nur einsehen können.

Was sind Vor- und Nachteile von Qonto?

24 Unterkonten mit eigenen IBANs

Je nach Tarif sind bis zu 24 Unterkonten möglich – jedes davon mit eigener IBAN.Großer Banking-Funktionsumfang

Qonto unterstützt alle wichtigen Zahlungs-Funktionen, von SEPA-Echtzeitüberweisungen über Überweisungen in Fremdwährungen bis hin zur Firmenlastschrift und dem Lastschrifteinzug bei Kunden.Viele Finanz-Tools

Als All-in-One-Finanzplattform unterstützt Sie Qonto auch bei der Rechnungsstellung und Buchhaltung.Guter Prozess für Neugründungen

Qonto punktet mit einem umfangreichen und transparenten Prozess für Firmengründungen. Gründer werden hier an der Hand genommen und durch alle Schritte der Gründung geführt.

Geiziger Umgang mit Unterkonten

Leider ist Qonto bei den Unterkonten weniger großzügig als andere Digitalbanken. Im günstigsten Tarif ist gar kein Unterkonto inklusive.Vergleichsweise teuer

Qonto ist grundsätzlich ziemlich teuer, zumindest im Vergleich zu anderen Online-Banken. Dies gilt für alle Nutzungsszenarien – sowohl bei wenigen Buchungen und Abhebungen als auch bei vielen.Keine Bargeldeinzahlung

Bisher nicht möglich, bei Qonto Bargeld einzuzahlen. Andere Digital-Banken sind hier schon weiter.Keine klassische Einlagensicherung

Wie bei Finom gilt: Qonto ist als Finanzinstitut streng reguliert und schützt Ihr Geld durch Partnerbanken und zusätzliche Garantien, doch die gesetzliche Einlagensicherung greift für Ihr Konto nicht.

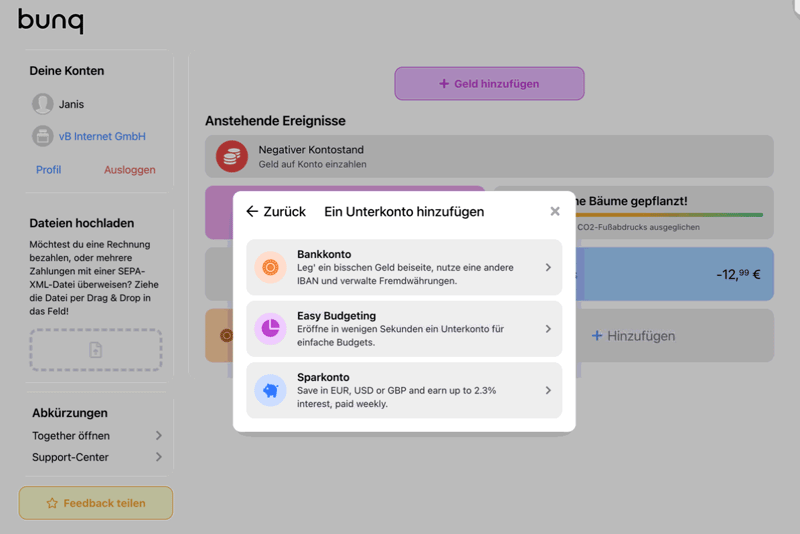

bunq: Bis zu 24 Unterkonten mit automatischer Verteilung

Maximale Inklusiv-Unterkonten: 24

Gratis-Tarif mit Unterkonto? Ja (2 Unterkonten)

Unterkonten im günstigsten Bezahl-Tarif: 4 (Tarif „bunq Core“)

Eigene IBAN für jedes Unterkonto: Ja

bunq* ist eine niederländische Digitalbank, die sich selbst als „bank of The Free“ bezeichnet. Ihre Mission: Kunden die volle Kontrolle über ihre Finanzen geben – ob zu Hause oder unterwegs. 2017 veröffentlichte bunq die weltweit erste offene Banking-API, die es jedem ermöglicht, Anwendungen und Automatisierungen für bunq zu entwickeln.

Durch seine europäische Banklizenz, die von der Niederländischen Nationalbank (DNB) ausgestellt wurde, ist bunq Teil des europäischen Einlagensicherungssystems, sodass bis zu 100.000 € pro Kunde abgesichert sind.

Was gefällt uns an bunq?

bunq ist eine bunte und lockere Alternative zu den angestaubten Filialbanken, die solide Banking-Funktionen mit einer gamifizierten und – vor allem am Smartphone – benutzerfreundlichen Oberfläche kombiniert. Wir finden die Oberfläche etwas zu verspielt und bevorzugen den professionellen Ansatz von Qonto, was jedoch Geschmackssache ist.

Besonders praktisch: Mit bunq können Sie Ihre Einnahmen automatisch verwalten und sortieren. So lässt sich beispielsweise ein fester Prozentsatz wiederkehrender Zahlungen direkt auf ein Steuer-Unterkonto buchen, um Steuerabgaben frühzeitig zurückzulegen. Das spart manuellen Aufwand und sorgt für eine klarere Finanzübersicht.

bunq unterstützt bis zu 24 Unterkonten mit eigener IBAN.

Welche Möglichkeiten für Unterkonten bietet bunq?

In den Tarifen „bunq Pro“ und „bunq Elite“ können Sie bis zu 25 Konten (also insgesamt 24 Unterkonten) anlegen, von denen jedes eine eigene IBAN besitzt. Sie können diese Unterkonten frei benennen und Ihr Geld damit nach Wunsch kategorisieren.

Eine Besonderheit der bunq-Unterkonten ist die automatische Sortierung, mit der Sie Ihr Geld automatisch auf Unterkonten verteilen können. Sie können sie beispielsweise nutzen, um bei eingehenden Zahlungen automatisch Geld auf ein Sparkonto zu überweisen oder Steuerrücklagen zu bilden.

Was sind Vor- und Nachteile von bunq?

Bis zu 24 Unterkonten mit eigener IBAN

bunq ermöglicht bis zu 24 Unterkonten, jeweils mit eigener IBAN. Sie können sie somit unabhängig vom Hauptkonto nutzen und damit direkt Überweisungen tätigen oder Geld erhalten.Großzügiger Umgang mit Unterkonten

bunq ist zum Glück nicht so geizig wie Qonto: Sogar im Gratis-Tarif sind zwei Unterkonten inklusive, im günstigsten Bezahltarif sind es vier.Automatische Sortierung

Sie können Geld automatisch auf bestimmte Unterkonten verteilen, beispielsweise um automatisch Geld auf Spar- oder Steuer-Unterkonten zu überweisen.Viele Zahlungsfunktionen

bunq unterstützt viele Be- und Einzahlungsmöglichkeiten, darunter SOFORT, Bancontact und iDEAL, sowie personalisierte Zahlungslinks via bunq.me.

Vergleichsweise teuer

Durch seine monatlichen Grundgebühren und die Kosten für Überweisungen sowie Ein-/Auszahlungen ist bunq in der Praxis teurer als viele andere Online-Banken.Gamifiziertes Interface

Die bunte und teilweise gamifizierte Oberfläche von bunq ist Geschmackssache und könnte bei Kunden, die sich eine seriöse Online-Bank wünschen, nicht den richtigen Ton treffen.Enttäuschender Support

bunqs Support hinterließ bei uns gemischte Gefühle. Die Hilfe im Chat war in Ordnung, doch auf unsere E-Mail-Anfragen reagierte die Bank überhaupt nicht. Auch in Review-Portalen überwiegt die Kritik.

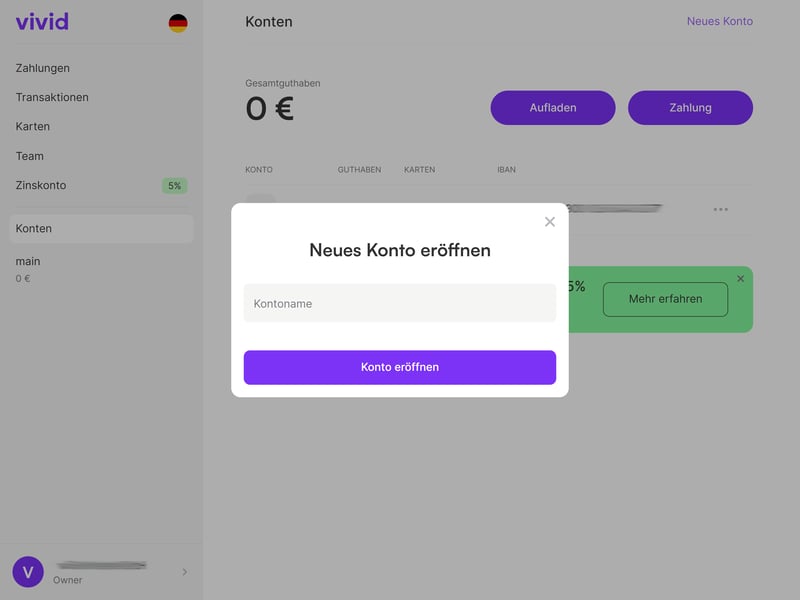

Vivid Money: Bis zu 49 Unterkonten („Pockets“)

Maximale Inklusiv-Unterkonten: 49

Gratis-Tarif mit Unterkonto? Ja (11 Unterkonten)

Unterkonten im günstigsten Bezahltarif: 14 (Tarife „Prime“ für Freelancer bzw. „Basic“ für Unternehmen)

Eigene IBAN für jedes Unterkonto: Ja

Vivid Money* ist eine Neobank aus Berlin, die ein digitales, SCHUFA-freies Geschäftskonto bietet, das für mobiles Banking optimiert ist. Es vereint klassische Bank-Funktionen und praktische Finanz-Tools wie Rechnungs- und Buchhaltungs-Funktionen in einer App.

Was gefällt uns am Geschäftskonto von Vivid Money?

Vivid Money überzeugt mit einer modernen, intuitiven Oberfläche und einem klaren Fokus auf digitale Prozesse. Die App und das Online-Banking sind übersichtlich gestaltet; alle wichtigen Banking-Features gehen leicht von der Hand und sind nur einen Klick oder Fingertipp entfernt.

Zudem punktet Vivid Money mit flexiblen Tarifen für Selbstständige und Unternehmen, die auch bei häufigen Transaktionen recht günstig sind. Die Freelancer-Tarife sind aufgrund der kostenlosen SEPA-Überweisungen und Bargeldabhebungen besonders attraktiv.

Vivid Money ist eine Digitalbank „Made in Germany“.

Welche Möglichkeiten für Unterkonten bietet Vivid Money?

Vivid Money schmeißt mit Unterkonten, genannt „Pockets“, geradezu um sich. Je nach Tarif können Sie neben Ihrem „Main Pocket“ bis zu 49 weitere Unterkonten erstellen, jedes davon mit einer eigenen deutschen IBAN. Sogar in den Gratis-Tarifen für Freiberufler und Unternehmen sind jeweils elf Unterkonten inklusive.

Was sind Vor- und Nachteile von Vivid Money?

Bis zu 49 Unterkonten mit eigener IBAN

Sie können je nach Tarif bis zu 49 Pockets zusätzlich zu Ihrem Hauptkonto anlegen. Jedes davon hat eine eigene IBAN.11 Unterkonten im Gratis-Tarif

Bereits in den Gratis-Tarifen können Sie Ihre Finanzen auf 11 zusätzliche Pockets aufteilen.Freelancer-Tarif mit Top-Konditionen

Freiberufler profitieren bei Vivid Money von kostenlosen Abhebungen und Überweisungen.

Keine Bargeldeinzahlung

Die Bargeldeinzahlung wird von Vivid Money bisher nicht unterstützt, auch nicht über externe Services.Keine klassische Einlagensicherung

Auch bei Vivid greift die klassische Einlagensicherung nicht, weil das FinTech seine Finanzdienstleistungen unter einer E-Money-Lizenz anbietet.Mittelmäßiger Support

Vivid Money bietet keinen Telefon-Support; die Antworten vom Chat-Support waren in unserer Erfahrung etwas knapp und unpersönlich. Ob auf den Kundenservice in Ernstfall Verlass ist, ist fraglich.

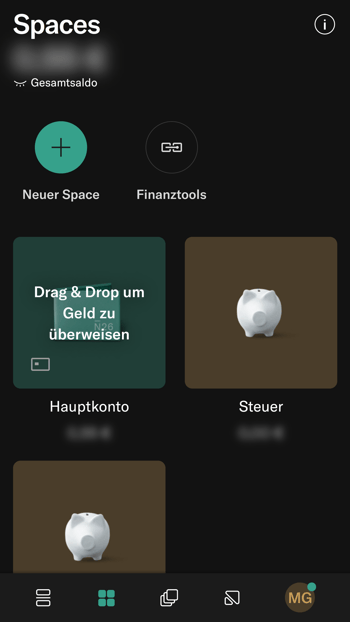

N26: Bis zu 10 Unterkonten („Spaces“) für Solo-Selbstständige

Maximale Inklusiv-Unterkonten: 10

Gratis-Tarif mit Unterkonto? Nein

Unterkonten im günstigsten Tarif: 10

Eigene IBAN für jedes Unterkonto: Ja

N26* ist eine Berliner Online-Bank, die seit 2016 eine vollwertige Banklizenz besitzt und somit alle für ein Geschäftskonto wichtigen Finanzdienstleistungen anbieten kann. Die Business-Tarife von N26 sind bisher allerdings Freiberuflern und Selbstständigen vorbehalten, für Unternehmen also nicht geeignet.

Was gefällt uns am Geschäftskonto von N26?

Das Geschäftskonto von N26 ist besonders benutzerfreundlich: Die Kontoeröffnung ist in wenigen Minuten abgeschlossen, die Bedienung ist sowohl im Web-Portal als auch am Smartphone intuitiv.

Doch das Hauptargument von N26 sind die günstigen Preise der Online-Bank: Weil es einen Gratis-Tarif ohne Grundgebühr und keinerlei Transaktionskosten gibt, können Sie das Geschäftskonto unter Umständen tatsächlich völlig kostenlos nutzen.

In der Smartphone-App können Sie Geld ganz einfach von einem Unterkonto zum anderen „swipen“.

Welche Möglichkeiten für Unterkonten bietet N26?

Unterkonten heißen bei N26 „Spaces“. In den kostenpflichtigen N26-Tarifen können Sie bis zu zehn solche Spaces anlegen.

Die N26-Unterkonten haben je eine eigene IBAN, können also unabhängig vom Hauptkonto für Zahlungen genutzt werden. Darüber hinaus können Sie Ihre Spaces auch mit anderen N26-Nutzern teilen, um Ihr Geld gemeinsam zu verwalten.

N26 bietet zudem ein paar praktische Extra-Features, mit denen Sie mehr aus Ihren Unterkonten herausholen:

Regeln für Spaces: Automatisieren Sie Ihre Budgetierung, indem Sie einen Betrag festlegen, der regelmäßig zwischen Ihren Spaces überwiesen werden soll.

Einkommensverteiler: Der Einkommensverteiler ermöglicht eine automatische Verteilung Ihres monatlichen Einkommens auf bestimmte Spaces. Damit ist es beispielsweise möglich, einen ausgewählten Prozentsatz sofort für die Steuer beiseitezulegen.

Aufrundungsregel: Sie können N26 erlauben, bei Kartenzahlungen automatisch auf den nächsten Euro aufzurunden und die Differenz auf ein Unterkonto zu überweisen. So sparen Sie nach und nach mit kleinen Beträgen eine größere Summe an.

Was sind Vor- und Nachteile von N26?

10 Unterkonten mit eigenen IBANs

N26 unterstützt bis zu zehn Unterkonten, genannt Spaces, jeweils mit eigener IBAN.Smarte Automatisierungen

Regeln und Automatisierungen helfen Ihnen dabei, Geld automatisch auf Unterkonten zu verteilen und smarter zu sparen.Günstige Kosten

N26 ist vergleichsweise günstig. SEPA-Transaktionen sind gebührenfrei, sodass die Kosten auch bei vielen Buchungen nicht in die Höhe schießen.Intuitive Bedienung

N26 bietet benutzerfreundliches Online-Banking, vor allem am Smartphone.

Keine Unterkonten im Gratis-Tarif

Wenn Sie den kostenlosen Tarif von N26 nutzen möchten, müssen Sie auch auf die Möglichkeit, Spaces anzulegen, verzichten.Volumenabhängige Gebühren für Bargeld-Einzahlungen

Wenn Sie regelmäßig hohe Bargeldsummen einzahlen, ist N26 nicht die günstigste Option, weil Einzahlungen prozentual kosten.Nicht für Unternehmen

Das N26-Geschäftskonto kommt nur für Freiberufler, Selbständige und Einzelunternehmer infrage. Unternehmen und juristische Personen gehen bisher leer aus.

Alternativen

Auch andere Banken aus unserem Geschäftskonto-Vergleich bieten Unterkonten, sind aber weniger flexibel und/oder großzügig als die Anbieter aus unserer Top 5. Wir möchten sie Ihnen trotzdem nicht vorenthalten:

Holvi: Bis zu 4 Unterkonten inklusive

Bei der Digitalbank Holvi* sind bis zu vier Unterkonten mit eigenen DE-IBANs im Tarif inklusive. Insgesamt können Sie bis zu neun Unterkonten anlegen, doch nach dem Gratis-Kontingent kostet jede weitere IBAN monatlich einen Euro.

Commerzbank: Bis zu 100 kostenpflichtige Unterkonten

Grundsätzlich punktet die Commerzbank* mit bis zu 100 zusätzlichen Girokonten, die Sie als Unterkonten im Online-Banking verwalten können. Allerdings fallen für jedes davon zusätzliche Kosten an – und die Einbindung in die Banking-Oberfläche ist bei weitem nicht so elegant wie bei der Neobank-Konkurrenz.

Deutsche Bank: Nur ein Unterkonto ohne Aufpreis im teuersten Tarif

Auch die Deutsche Bank* unterstützt Unterkonten mit eigener IBAN, wobei nur im teuersten Tarif ein einziges Unterkonto ohne zusätzliche Kosten enthalten ist. Das Unterkonto wird in der Online-Banking-Oberfläche einfach als weiteres Konto angezeigt; die Verwaltung ist auch hier weniger intuitiv als bei der digitalen Konkurrenz.

FYRST: Kostenpflichtige Unterkonten nach manueller Beantragung

Von einer Digitalbank wie FYRST* erwarten wir in puncto Unterkonten etwas mehr: Jedes davon kostet nämlich extra und muss erst mit einem entsprechenden Formular beantragt werden.

Wise: Konten in mehreren Währungen

Wise* unterstützt keine klassischen Unterkonten, doch Sie können Ihr Geld trotzdem auf unterschiedliche Geldtöpfe aufteilen. Zum einen können Sie unterschiedliche Konten für verschiedene Währungen anlegen. Zum anderen können Sie Ihre Finanzen mit Gruppen und Spardosen organisieren. Es ist aber nicht möglich, Unterkonten mit eigenen IBANs anzulegen.

Revolut: Eigenes Unterkonto für jede Währung

Auch Revolut* bietet ein Multi-Währung-Geschäftskonto, mit dem Sie unterschiedliche Konten für unterschiedliche Währungen anlegen können.

Grundsätzlich handelt es sich bei den IBANs von Revolut um Multi-Währungs-IBANs, was bedeutet, dass sich mehrere Konten in unterschiedlichen Währungen dieselbe IBAN teilen. Sie können aber auch zusätzliche IBANs erhalten, indem Sie ein neues Konto für dieselbe Währung erstellen.

Kontist: Zusätzliches Konto für Steuerrücklagen

Kontist* bietet keine richtigen Unterkonten, die Sie frei anlegen und verwalten können. Allerdings legt Kontist automatisch ein spezielles Unterkonto für Steuerrücklagen an, die automatisch berechnet und von Einkünften abgezogen werden.

Was sind Unterkonten?

Unterkonten sind Konten, die einem Hauptkonto untergeordnet sind. Bei diesem Hauptkonto kann es sich um ein normales Girokonto, aber auch um ein Geschäftskonto handeln. Grundlegend unterscheidet man dabei zwischen zwei Typen von Unterkonten:

- 1.

Unterkonto ohne eigene IBAN

Ein Unterkonto ohne eigene IBAN ist dem Hauptkonto stärker untergeordnet. Sie können es nicht direkt für Zahlungen oder Überweisungen verwenden, sondern müssen das Geld immer erst auf Ihr Hauptkonto zurücktransferieren, ehe Sie es nutzen können.

Deshalb sind Unterkonten ohne eigene IBAN am besten für passive Anwendungen, beispielsweise zum Sparen, geeignet. - 2.

Unterkonto mit eigener IBAN

Ein Unterkonto mit eigener IBAN ist deutlich flexibler. Sie können es ohne den Umweg über das Hauptkonto nutzen und direkt damit bezahlen oder Geld empfangen.

Diese Unterkonten sind also auch für aktive Geschäftstätigkeiten, z. B. das Bezahlen von Rechnungen oder den Empfang von Kundenzahlungen, geeignet. Beispielsweise können Sie für verschiedene Geschäftsbereiche oder Projekte eigene Unterkonten mit IBAN anlegen, um Einnahmen und Ausgaben getrennt zu verwalten.

Was sind die Vorteile von Unterkonten?

Unterkonten können Ihnen dabei helfen, Ihre geschäftlichen Finanzen besser zu organisieren und zu verwalten. Hier sind einige der Vorteile, die Unterkonten bieten:

Bessere Übersicht über Ihre Finanzen

Mit Unterkonten können Sie Ihr Geld flexibel organisieren und kategorisieren. So erhalten Sie einen besseren Überblick über Ihre Finanzen.Hilfe bei der Budgetierung

Sie können Budgets für verschiedene Zwecke anlegen und Geld dafür zurücklegen. So haben Sie immer im Blick, wie viel Geld wofür zur Verfügung steht.Steuerrücklagen bilden

Mit Unterkonten können Sie leichter Geld für Steuern zurücklegen, teils sogar automatisch. So verringern Sie das Risiko, dass am Jahresende nicht genug Geld für die Steuer übrig ist.Einfache Buchhaltung

Unterkonten können auch die Buchhaltung erleichtern, beispielsweise durch getrennten Konten für unterschiedliche Geschäftsbereiche oder Projekte.Unterkonten für Teams

Wenn Sie ein Unternehmen mit mehreren Mitarbeitenden führen, können Sie Unterkonten auch nutzen, um Budgets Ihrer Teams zu verwalten. Sie können eigene Unterkonten für bestimmte Projekte oder Abteilungen erstellen und ihnen die Verantwortung für die Nutzung des Budgets überlassen. Oder Sie nutzen ein Unterkonto als Reisekostenkonto, über das alle Reisekosten abgewickelt werden.Unterkonto als Sparkonto

Natürlich können Sie Ihr Unterkonto auch als Sparkonto einrichten, um Geld für zukünftige Investitionen, unvorhergesehene Ausgaben oder größere Anschaffungen zurückzulegen. Dies hilft Ihnen, eine finanzielle Rücklage zu bilden, und gibt Ihnen mehr Sicherheit für die Zukunft.

Fazit

Unterkonten helfen Ihnen dabei, noch mehr Ordnung in Ihre geschäftlichen Finanzen zu bringen. Sie können sie nutzen, um Steuerrücklagen zu bilden, Geld zu sparen oder die Budgetverwaltung – auch für Teams – zu vereinfachen. Besonders praktisch sind Unterkonten mit eigenen IBANs, die Sie unabhängig vom Hauptkonto für ein- und ausgehende Zahlungen nutzen können.

Mittlerweile sind Unterkonten eine Standardfunktion: Bei fast allen von uns getesteten Geschäftskonten werden sie unterstützt. Anzahl, Kosten und Funktionsumfang der Unterkonten sind jedoch von Anbieter zu Anbieter unterschiedlich. Online-Banken wie Finom, bunq oder Vivid Money sind hier in der Regel besser aufgestellt als Filialbanken.

Ausführliche Rezensionen zu 13 Lösungen finden Sie im großen Geschäftskonto-Vergleich von EXPERTE.de.

Häufig gestellte Fragen

Ein Unterkonto ist sinnvoll, weil es die Verwaltung geschäftlicher Finanzen vereinfacht. Es kann beispielsweise genutzt werden, um Steuerrücklagen zu bilden, Geld zu sparen, Budgets für verschiedene Zwecke anzulegen oder die Buchhaltung durch getrennte Konten für unterschiedliche Geschäftsbereiche zu erleichtern.