(Kostenloses) Geschäftskonto für Kleinunternehmer: Die besten Anbieter

Mit einem Kleinunternehmen haben Sie zwar weniger bürokratischen Aufwand, müssen aber trotzdem grundlegende betriebswirtschaftliche und steuerliche Pflichten erfüllen. Das geht nur, wenn Sie den Durchblick über finanzielle Vorgänge im Unternehmen behalten – und dabei ist ein Geschäftskonto eine große Hilfe.

Doch ist ein Geschäftskonto für Kleinunternehmen wirklich nötig – und wenn ja, welche Bank kommt dafür infrage? Wir stellen die rechtliche Lage, die Vorteile eines Geschäftskontos für Kleinunternehmer und einige empfehlenswerte Anbieter vor.

Brauchen Kleinunternehmer überhaupt ein Geschäftskonto?

Ob Kleinunternehmer gesetzlich zur Führung eines Geschäftskontos verpflichtet sind, hängt von der Art des Kleinunternehmens ab. Schließlich können unterschiedliche Rechtsformen von der Kleinunternehmerregelung Gebrauch machen.

Für Selbstständige, Einzelunternehmer und Personengesellschaften (z. B. GbR, OHG, KG) besteht keine Geschäftskonto-Pflicht. Wenn Sie also beispielsweise als Freiberufler die Kleinunternehmerregelung nutzen, können Sie Ihre geschäftlichen Finanzen grundsätzlich auch über Ihr privates Girokonto laufen lassen.

Anders sieht es bei Kapitalgesellschaften – z. B. GmbHs, UGs, AGs, eGs oder eVs – aus: Sie sind auch als Kleinunternehmen gesetzlich dazu verpflichtet, für ihre geschäftlichen Transaktionen ein speziell dafür eingerichtetes Geschäftskonto zu nutzen.

Bei der Entscheidung für oder gegen ein Geschäftskonto sollten Sie aber nicht nur die rechtliche Situation berücksichtigen.

Vorteile eines Geschäftskontos für Kleinunternehmen

Egal, ob Sie rechtlich dazu verpflichtet sind oder nicht: Ein Geschäftskonto ist für alle Selbstständigen und Unternehmen – auch solche, die von der Kleinunternehmerregelung Gebrauch machen – eine sinnvolle Investition. Hier sind einige Vorteile:

Bessere finanzielle Übersicht

Wenn Sie private und geschäftliche Transaktionen strikt trennen, erhalten Sie einen präzisen Überblick über die finanzielle Lage Ihres Kleinunternehmens. So behalten Sie Ihren Cashflow besser im Blick und können gezielte und informierte Entscheidungen für Investitionen und Ausgaben treffen.Vereinfachung von Buchhaltung und Steuerangelegenheiten

Ein Geschäftskonto erleichtert die Buchführung, was gerade für Kleinunternehmer mit begrenzten Ressourcen von Vorteil ist. Weil jede Transaktion einem Beleg oder einer Rechnung zugeordnet werden kann, können Sie Ihrer Rechenschaftspflicht gegenüber dem Finanzamt deutlich einfacher nachkommen.Die Integration von Buchhaltungssoftware wie Lexware Office oder sevdesk ist ein weiterer Pluspunkt, der Zeit spart und Fehler vermeidet.

Professionelleres Auftreten

Es kann etwas unprofessionell wirken, ein privates Konto für geschäftliche Zwecke zu nutzen – beispielsweise wenn die Kontodaten eines Unternehmens sichtbar an eine Privatperson geknüpft sind. Die Abwicklung von Zahlungen über ein Geschäftskonto signalisiert gegenüber Kunden und Geschäftspartnern eine gewisse Professionalität.Extra-Funktionen für die Finanzverwaltung

Viele Geschäftskonten bieten spezielle Funktionen an, die die Verwaltung geschäftlicher Finanzen noch einfacher und effizienter machen. Beispielsweise können Sie Ihr Geld auf Unterkonten aufteilen, automatisiert Steuerrücklagen anlegen oder Rechnungs- und Buchhaltungsfunktionen nutzen.Anpassungsfähigkeit und Skalierbarkeit

Sie möchten die Kleinunternehmerregelung eines Tages hinter sich lassen? Kein Problem: Viele Geschäftskonten sind darauf ausgelegt, mit dem Unternehmen zu wachsen. Das bedeutet, dass sie skalierbar sind und sich den sich ändernden Bedürfnissen eines expandierenden Kleinunternehmens anpassen können, sei es durch höhere Transaktionsvolumina, zusätzliche Dienstleistungen oder erweiterte Kreditlinien.

Die besten Geschäftskonten für Kleinunternehmen

Sie möchten ein Geschäftskonto für Ihr Kleinunternehmen eröffnen? Dann müssen Sie nur noch die richtige Bank auswählen. Dafür kommen sowohl klassische Filialbanken als auch digitale Direkt- und sogenannte „Neobanken“ infrage.

Während Filialbanken vor allem mit ihrem Filialnetz und ihrem breiten Leistungsspektrum punkten, bieten Digitalbanken oft vergleichsweise günstige Konditionen. Für Kleinunternehmen, bei denen die finanziellen Ressourcen meist begrenzt sind, sind die neuen Digitalbanken deshalb besonders attraktiv.

Für unsere Top 5 der besten Geschäftskonten für Kleinunternehmen haben wir nicht nur das Ergebnis unserer Testberichte, sondern auch das Preis-Leistungs-Verhältnis der Banken berücksichtigt:

Finom: Günstige All-in-One-Finanzplattform für Kleinunternehmen

Unterstützte Rechtsformen: Freiberufler (Einzelunternehmer), AG, eK, eG, GmbH, GbR, KG, KGaA, OHG, PartG, UG, GmbH & Co KG

Finom* ist eine Neobank aus den Niederlanden, die Banking-Funktionen, Finanzmanagement und Buchhaltung in einer benutzerfreundlichen, digitalen Plattform vereint. Sie können damit nicht nur Zahlungen tätigen, sondern auch Zahlungseingänge verwalten und Ihre unternehmerischen Finanzen im Blick behalten.

Was gefällt uns an Finom?

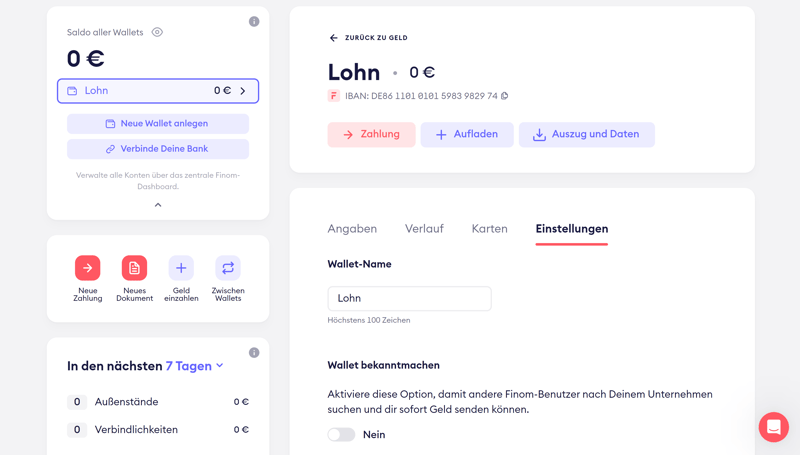

Finom überzeugt mit einer schnellen Kontoeröffnung und einer flotten, für Mobile Banking optimierten Benutzeroberfläche. Mit bis zu 15 Unterkonten (sogenannten „Wallets“), jeweils mit eigener IBAN, können Sie Ihre geschäftlichen Gelder übersichtlich organisieren.

Solo-Freelancer profitieren von einem Gratis-Tarif, der die Plattform – vor allem für Nutzer, die vergleichsweise wenige Buchungen durchführen – sehr erschwinglich macht.

Sie können Ihr Geld auf Unterkonten mit eigenen IBANs verteilen.

Warum ist Finom für Kleinunternehmen geeignet?

Finom ist günstig, unkompliziert und passt mit seiner intuitiven, mobilfreundlichen Benutzeroberfläche gut in den lockeren Kleinunternehmer-Alltag.

Die eingebauten Rechnungs- und Buchhaltungsfunktionen können zwar nicht mit vollwertigen Programmen mithalten, sind aber eine kostengünstige Option für Kleinunternehmen mit einem geringeren Rechnungsvolumen. Schnittstellen zu dedizierten Tools wie Lexware Office gibt es natürlich auch.

Was sind mögliche Nachteile von Finom?

Bargeldeinzahlungen fehlen bei Finom komplett, auf Auslandsüberweisungen müssen Sie ebenfalls verzichten. Die Tarifstruktur ist zudem etwas kompliziert und täuscht mit versteckten Kosten, beispielsweise für nicht aktive Karten.

Zudem greift bei Finom nicht die klassische Einlagensicherung: Die Neobank hat nämlich „nur“ eine EMI-Lizenz (Electronic Money Institution), keine reguläre Banklizenz. Streng reguliert ist Finom natürlich trotzdem. Kundengelder werden separat aufbewahrt und sind durch eine von der Niederländischen Zentralbank (DNB) beaufsichtigte Treuhandstiftung geschützt.

FYRST: Günstige Digitalbank, auch für bargeldintensive Kleinunternehmen

Unterstützte Rechtsformen: Natürliche Personen (Freiberufler, Gewerbetreibende) sowie e.K., UG, GmbH, GbR, GmbH & Co., OHG, KG, e. V., e.G. Partnergesellschaft

FYRST*, eine Digitalbank-Tochter der Deutschen Bank, wurde 2019 ins Leben gerufen. Sie soll die digitale Innovation eines Fintech-Startups mit der soliden Infrastruktur ihrer Elternbank kombinieren, um neue Zielgruppen – darunter auch Selbstständige und Kleinunternehmer – anzusprechen.

Was gefällt uns an FYRST?

FYRST kann preislich überzeugen: Mit günstigen Kontogebühren, guten Gratis-Kontingenten und kostenlosen Abhebungen ist die Online-Bank in unterschiedlichen Nutzungsszenarien recht günstig.

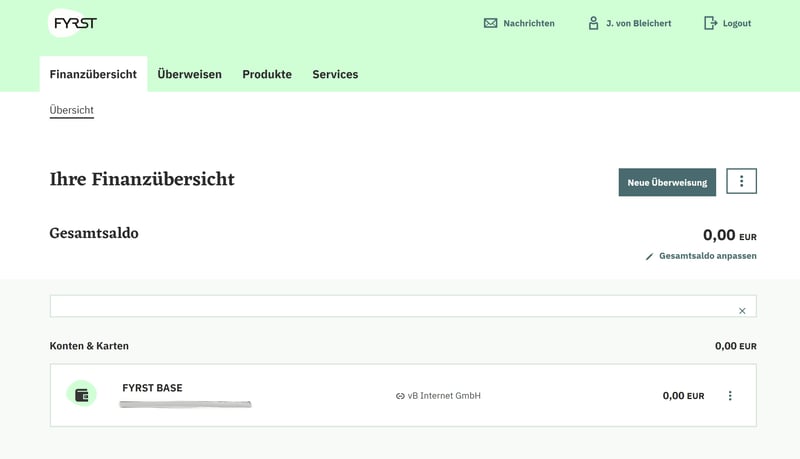

Attraktiv ist auch die minimalistische Benutzeroberfläche, die Überweisungen und andere Banking-Funktionen zum Kinderspiel macht. Durch das große Filialnetz der Elternbank sind auch Bargeldaus- und -einzahlungen kein Problem.

Die Online-Banking-Oberfläche von FYRST.

Was macht FYRST eine gute Wahl für Kleinunternehmen?

FYRST bietet Kleinunternehmen ein relativ preiswertes und benutzerfreundliches Geschäftskonto, das sich durch das große Filialnetz und die fixen (also nicht volumenabhängigen) Einzahlungskosten auch für Kunden eignet, die häufig Bargeld nutzen.

Was sind mögliche Nachteile von FYRST?

Leider lässt der Kundensupport von FYRST zu wünschen übrig. Manche Funktionen, die wir vor allem von einer vermeintlich innovativen Digitalbank erwarten, sucht man bei FYRST bisher zudem vergeblich: Praktische Sparfunktionen und Automatisierungen gibt es nicht, für Unterkonten bittet FYRST gesondert zur Kasse.

Qonto: Für Kleinunternehmen, die wachsen möchten

Unterstützte Rechtsformen: Einzelunternehmer (e.K./e.Kfm/e.Kfr), Freiberufler, GbR, GmbH, UG, AG, AG & Co KG, GmbH & Co. KG, AG & Co oHG, e.K., UG & Co. KG, oHG, GmbH & Co. oHG, Kommanditgesellschaft, KGaA

Qonto* ist eine Finanzplattform aus Frankreich, die in Deutschland vor allem seit der Übernahme der Digitalbank Penta bekannt ist. Sie kombiniert eine breite Palette an Banking-Funktionen mit smarten Finanzmanagement-Tools.

Was gefällt uns an Qonto?

Qonto punktet zunächst mit einem (für Neobank-Verhältnisse) umfangreichen Leistungsspektrum. Es deckt alle wichtigen Zahlungs-Features ab, von SEPA-Echtzeitüberweisungen über Auslandsüberweisungen bis zum Lastschrifteinzug bei Kunden, und verpackt sie in einer intuitiven Oberfläche, die sich sowohl im Browser als auch am Smartphone gut bedienen lässt.

Ein besonderes Lob geht an den Kundenservice, denn bei Qonto fühlten wir uns – nicht nur im Gegensatz zu anderen Digitalbanken, sondern auch im Vergleich mit vielen Filialbanken – gut beraten und unterstützt.

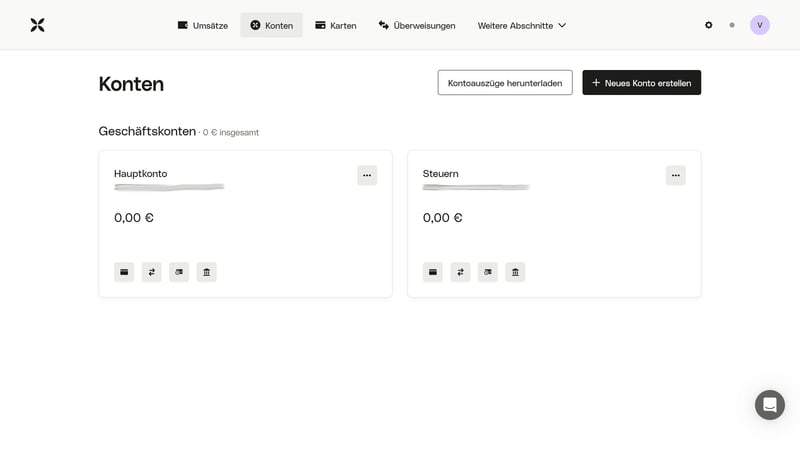

Qonto unterstützt bis zu 25 Unterkonten mit eigenen IBANs.

Was macht Qonto eine gute Wahl für Kleinunternehmen?

Qonto ist eine gute Wahl für Kleinunternehmen, die eine All-in-One-Finanzplattform mit professionellem Auftritt suchen – und bereit sind, für mehr Funktionen und guten Service etwas mehr zu zahlen als bei den günstigsten Neobanken.

Der einfache und transparente Gründungsprozess macht Qonto auch für Firmengründer attraktiv.

Was sind mögliche Nachteile von Qonto?

Einige Funktionen, die man von einer vollwertigen Bank erwarten würde, fehlen uns: Anders als bei FYRST ist keine Bargeldeinzahlung möglich, und auch Kreditkarten werden nicht angeboten.

Der vergleichsweise hohe Preis von Qonto könnte für Kleinunternehmen mit kleinen Budgets eine Hürde sein. Wer vorhat, mit der Zeit zu wachsen, kann die Kosten aber auch als Investition in eine vielseitige, skalierbare Finanzplattform betrachten.

Commerzbank: Moderne Filialbank für Kleinunternehmen

Unterstützte Rechtsformen: Alle deutschen Rechtsformen, inklusive GmbH, UG, KG, AG und OHG

Es soll doch lieber eine klassische Filialbank sein? Dann ist das Geschäftskonto-Angebot der Commerzbank* einen Blick wert. Jene zählt mit einer Bilanzsumme von 517 Milliarden Euro zu den größten Kreditinstituten Deutschlands.

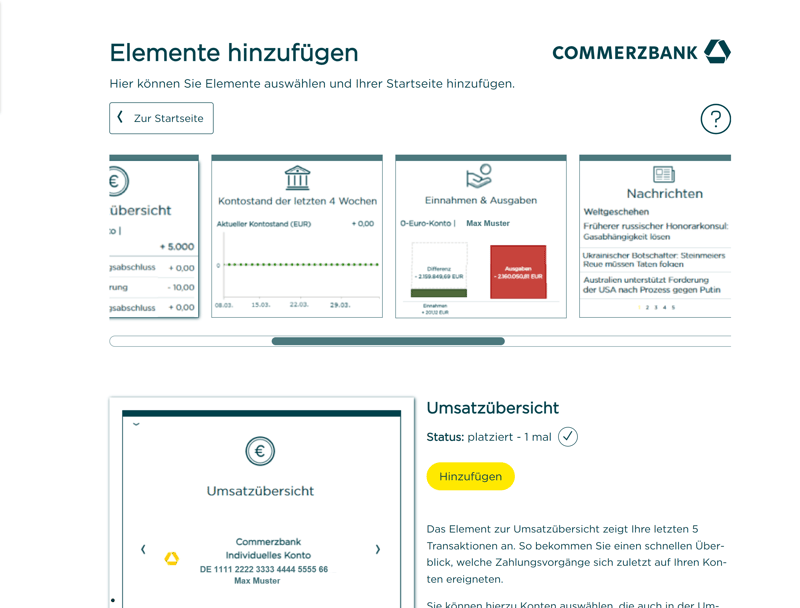

Was gefällt uns am Geschäftskonto der Commerzbank?

Ein wesentlicher Vorteil im Vergleich zu den bisher genannten Digitalbanken ist natürlich die Tatsache, dass die Commerzbank über physische Filialen verfügt, und zwar 400 in ganz Deutschland. Zudem ist sie, genau wie die Deutsche Bank, die Postbank und die HypoVereinsbank, Mitglied der Cash Group, was Kunden Zugriff zu mehr als 6.000 Geldautomaten bietet.

Wenn Sie Ihr Geschäftskonto bei einer klassischen Filialbank führen, profitieren Sie zudem auch von einem größeren Umfang an Banking-Funktionen: Von Auslandsüberweisungen bis zum Lastschrifteinzug bei Kunden – hier werden auch Features abgedeckt, die bei Digitalbanken oft fehlen.

Nach der Online-Registrierung müssen Sie nur noch auf die postalisch versendeten Anmeldedaten warten.

Was macht die Commerzbank zu einer guten Wahl für Kleinunternehmen?

Die Commerzbank vereint ein breites Spektrum an Banking-Funktionen mit einem soliden Filial- und Automatennetz sowie einer modernen Online-Banking-Oberfläche. Deshalb ist sie für Kleinunternehmer, die den traditionellen Bankansatz bevorzugen, eine gute Wahl.

Was sind mögliche Nachteile der Commerzbank?

Ein Geschäftskonto bei der Commerzbank ist im Vergleich zu den Angeboten von Digitalbanken recht teuer, insbesondere da Ein- und Auszahlungen immer kostenpflichtig sind.

Wer von einer Filialbank besseren Kundenservice als bei der Online-Konkurrenz erwartet, wird zudem enttäuscht: Commerzbank-Mitarbeitende sind über die regulären Support-Kanäle nur schwer erreichbar, uns ließ man sowohl am Telefon als auch per E-Mail lange zappeln.

N26: Das günstigste Geschäftskonto für (Einzel-)Kleinunternehmer

Unterstützte Rechtsformen: Freiberufler, Selbstständige, Einzelunternehmer

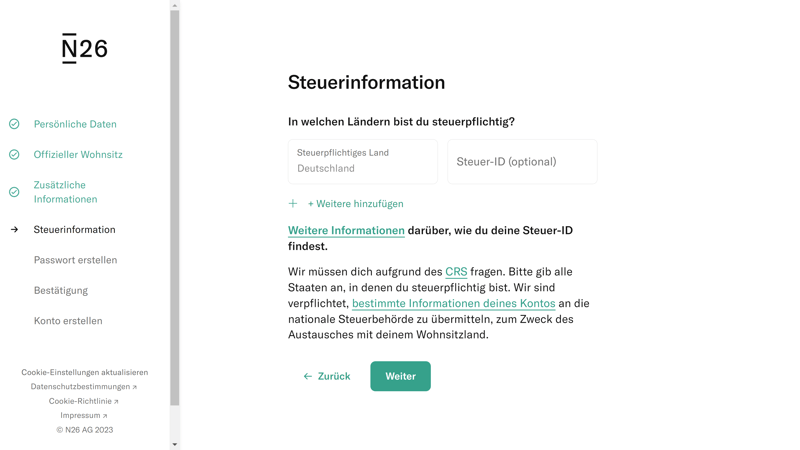

N26* ist eine Digitalbank aus Berlin, die seit 2016 im Besitz einer eigenen Banklizenz ist. Im Gegensatz zu vielen anderen Neobanken, die sich ihre Banklizenz durch Kooperationen mit Partnern borgen, kann N26 also von sich behaupten, eine richtige Bank zu sein. Dementsprechend ist sie auch Teil der deutschen Einlagensicherung, die Einlagen bis zu einer Höhe von 100.000 € absichert.

Was gefällt uns an N26?

Machen wir uns nichts vor: Der größte Pluspunkt von N26 ist preislicher Natur. Die Online-Bank bietet mit die besten Konditionen auf dem Markt, weil Transaktionen unbegrenzt kostenlos und Abhebungen recht günstig sind.

In Verbindung mit dem Gratis-Tarif ist N26 damit in der Praxis unter Umständen sogar komplett kostenlos, falls Sie auf die eine oder andere Funktion (z. B. Unterkonten) verzichten können.

Bei N26 ist die Kontoeröffnung besonders unkompliziert.

Warum ist N26 eine gute Wahl für Kleinunternehmen?

N26 kombiniert günstige Preise mit einer unkomplizierten Bedienung, was gerade bei Kleinunternehmen mit wenig Zeit und Ressourcen den richtigen Nerv treffen könnte. Wer ein einfaches, direktes Banking-Erlebnis ohne den Overhead traditioneller Banken sucht, könnte hier an der richtigen Adresse sein.

Was sind mögliche Nachteile von N26?

N26 ist nicht für alle Unternehmensformen geeignet: Juristische Personen und eingetragene Unternehmen wie GmbHs werden nicht akzeptiert.

Weiterhin könnten die hohen Kosten für Bargeldeinzahlungen und einige fehlende Funktionen (z. B. Auslandsüberweisungen in Fremdwährungen) für manche Kleinunternehmer einschränkend sein.

Vom Support sollten Sie zudem nicht allzu viel erwarten: Einfache Fragen werden im Support-Chat schnell geklärt, doch bei dringenden Problemen ist auf N26 kein Verlass.

Alternativen: Diese Anbieter kommen noch infrage

Das beste Geschäftskonto für Ihre Bedürfnisse war in unserer Top 5 nicht dabei? Hier finden Sie das Ranking aller Anbieter aus unserem Vergleich mit Links zu umfangreichen Testberichten:

Fazit

Egal, ob es gesetzlich vorgeschrieben ist oder nicht: Ein Geschäftskonto ist für alle Kleinunternehmen eine gute Investition, weil es die Trennung privater und geschäftlicher Finanzen erleichtert, die Buchhaltung und Steuerangelegenheiten vereinfacht und viele Extra-Funktionen für die Finanzverwaltung zur Verfügung stellt.

Weil Kleinunternehmen bei geschäftlichen Ausgaben meist etwas kürzertreten müssen, sind die Geschäftskonto-Angebote günstiger Digitalbanken wie Finom oder FYRST besonders attraktiv. Im EXPERTE.de-Geschäftskonto-Vergleich finden Sie ausführliche Rezensionen zu 13 Filial- und Digitalbanken.

Häufig gestellte Fragen

Ob Kleinunternehmer ein Geschäftskonto brauchen, hängt von ihrer Rechtsform ab: Für Freelancer und Personengesellschaften ist ein Geschäftskonto gesetzlich nicht vorgeschrieben, für Kapitalgesellschaften wie GmbHs, UGs, AGs, eGs oder eVs hingegen schon.