Bestes Geschäftskonto für GmbHs in Gründung 2025: 7 Konten im Test

Wer eine GmbH gründet, braucht ein Geschäftskonto. Mit der Eröffnung müssen Sie nicht warten, bis die Unternehmensgründung abgeschlossen ist: Viele Banken und Online-Banken bieten nämlich spezielle Geschäftskonten für GmbHs in Gründung.

Wir haben einige der besten Optionen für Sie zusammengestellt.

Die besten Geschäftskonten für GmbHs in Gründung

Eine GmbH erfordert Stammkapital – und jenes muss gleich zu Beginn der Firmengründung auf ein gesondertes Konto eingezahlt werden. Deshalb benötigen Sie von Anfang an ein Geschäftskonto für Ihre GmbH.

Wir haben 13 Geschäftskonto-Lösungen ausführlich getestet, von denen sieben auch GmbHs in Gründung unterstützen. Hier sind unsere Testsieger:

Finom: Digitale All-in-One-Plattform für Finanzmanagement

Finom* ist eine FinTech-Plattform aus den Niederlanden, die eine digitale All-in-One-Lösung aus Banking, Buchhaltung und Finanzmanagement bietet. Sie ist auf den modernen Geschäftsalltag zugeschnitten und dementsprechend modern und Mobile-first.

Was gefällt uns an Finom?

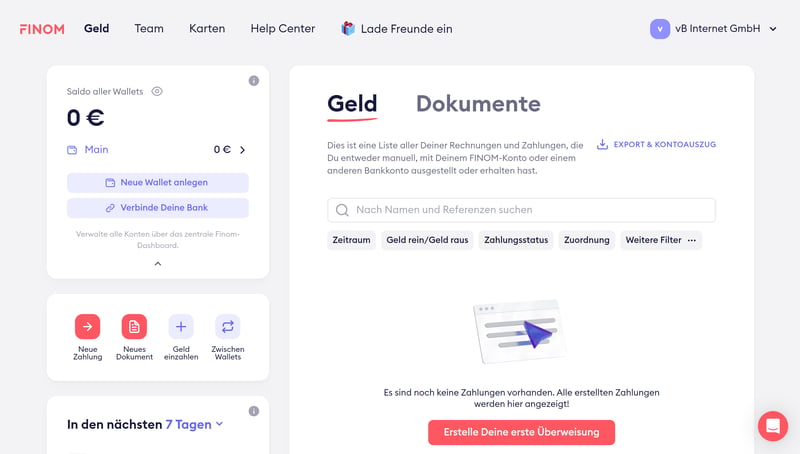

Finom ist eine in vielerlei Hinsicht typische Neobank, setzt die Vorteile der neuen Generation an Digitalbanken aber besonders stimmig um. Die Einrichtung ist unkompliziert, die Bedienung intuitiv, der Funktionsumfang solide. Extra-Tools wie die Rechnungsmaske oder die Belegverwaltung für die Buchhaltung sind nahtlos integriert.

Bis zu 15 Unterkonten (sogenannte „Wallets“) mit eigener IBAN und eine Teamverwaltung mit individuellen Zugriffsrechten helfen Ihnen dabei, Ihre geschäftlichen Finanzen sauber zu trennen. Falls Sie für die Buchhaltung dedizierte Tools verwenden, bietet Finom natürlich auch entsprechende Schnittstellen zu Programmen wie Lexware Office.

Finom ist unser Geschäftskonto-Testsieger.

Warum ist Finom eine gute Wahl für GmbHs in Gründung?

Auch Finom lässt Sie während der Gründung nicht alleine, sondern begleitet Sie mit einem strukturierten Prozess durch alle wichtigen Schritte. Neben Checklisten, Vertragsvorlagen und Upload-Portalen für wichtige (Gründungs-)Dokumente stellt Ihnen Finom dabei auch einen persönlichen Berater zur Seite.

Durch ein spezielles Gründerangebot (in Partnerschaft mit firma.de) profitieren Sie in der Gründungsphase zudem von vergünstigten Konditionen.

Auch Finom bietet einen speziellen Prozess für Firmengründungen.

Grundsätzlich ist Finom einen Blick wert, wenn Sie eine digitale All-in-One-Lösung als GmbH-Geschäftskonto suchen. Sie können Ihre Zahlungen, Rechnungen und Belege an einem Ort verwalten und Teammitglieder mit individuellen Berechtigungen einladen, um Ihre Ausgaben gemeinsam zu managen.

Was sind Vor- und Nachteile von Finom?

Intuitiv und modern

Finom ist eine flotte, moderne Digitalbank mit elegant-minimalistischen Oberflächen. Das ermöglicht eine einfache, unkomplizierte Bedienung, sowohl im Browser als auch in der App.Bis zu 15 Unterkonten mit eigener IBAN

Sie können Ihre Finanzen mit bis zu 15 Unterkonten („Wallets“) flexibel strukturieren.Rechnungs- und Buchhaltungstools

Finom unterstützt Sie beim Schreiben von Rechnungen und der Verwaltung von buchhaltungsrelevanten Dokumenten. Schnittstellen zu Buchhaltungstools gibt es auch.Gut für Teams

Sie können Teammitglieder einladen und ihre individuellen Zugriffsrechte gezielt steuern.

Keine Bargeldeinzahlung möglich

Finom unterstützt keine Bargeldeinzahlungen, auch nicht über Umwege oder externe Services.Kein Kreditrahmen, keine Kreditkarte

Finom unterstützt nur Debitkarten. Es gibt weder Kreditkarten noch Überziehungsmöglichkeiten wie Kontokorrentkredite.Unübersichtliche Tarifstruktur

Die Tarifstruktur von Finom ist unnötig komplex, weil sich alle Tarife in unzähligen Details unterscheiden. Ein paar versteckte Kosten, z. B. für inaktive Karten, gibt es auch.Keine deutsche Einlagensicherung

Finom ist keine klassische Bank, sondern ein E-Geld-Institut. Die gesetzliche Einlagensicherung greift nicht, doch Kundengelder werden separat aufbewahrt und durch eine von der Niederländischen Zentralbank (DNB) beaufsichtigte Treuhandstiftung geschützt.

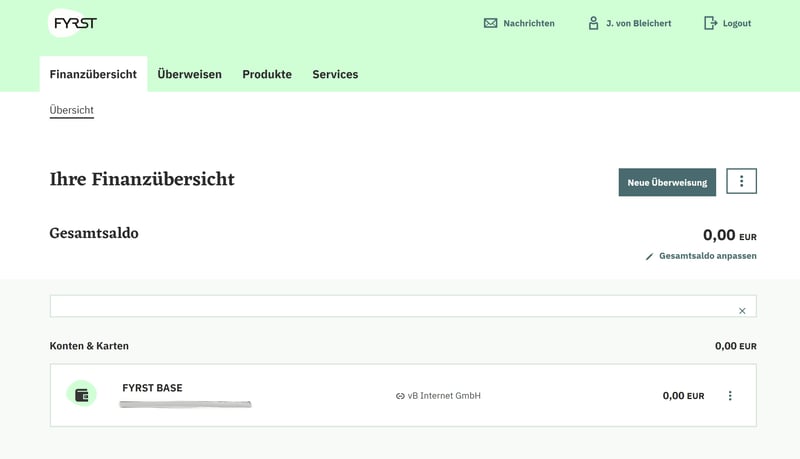

FYRST: Digitales GmbH-Konto mit Filialbank-Unterbau

FYRST* ist auf den ersten Blick eine „typische“ Neobank, doch im Vergleich zu Anbietern wie Qonto oder Finom gibt es einen wesentlichen Unterschied: FYRST ist keine reine Online-Bank, sondern ein digitales Angebot der Deutsche Bank AG. Es kombiniert somit die Modernität eines FinTechs mit der zuverlässigen Banking-Infrastruktur einer richtigen Bank im Rücken.

Was gefällt uns an FYRST?

Das Versprechen von FYRST, das Beste aus zwei Welten zu bieten, geht in vielerlei Hinsicht auf: Das Geschäftskonto ist ähnlich günstig und benutzerfreundlich wie die Angebote der FinTech-Konkurrenz, ohne dass Nutzer auf Leistungen wie die Bargeldeinzahlung, Kontokorrentkredite oder den Lastschrifteinzug von Kundengeldern verzichten müssen.

Auch der Support ist (verhältnismäßig) solide: Kundenberater sind sowohl telefonisch als auch per E-Mail erreichbar und reagieren in unserer Erfahrung recht schnell und zuverlässig. In den Review-Portalen ist der Tenor ebenfalls positiv.

FYRST ist ein digitales Geschäftskonto der Deutsche Bank AG.

Warum ist FYRST eine gute Wahl für GmbHs in Gründung?

FYRST bietet ein spezielles Gründerkonto mit vergünstigten Konditionen. Dabei handelt es sich um ein rabattiertes „Complete“-Geschäftskonto mit einem Unterkonto (die bei FYRST standardmäßig kostenpflichtig sind) inklusive.

Generell ist FYRST eine gute Wahl für Gründer, die ein günstiges, digitales Geschäftskonto suchen, aber nicht auf die Vorteile und Funktionen einer „normalen“ Bank verzichten wollen.

Was sind Vor- und Nachteile von FYRST?

Infrastruktur und Funktionen einer „richtigen“ Bank

Durch die Zugehörigkeit zur Deutsche Bank AG bietet FYRST einige Funktionen, die bei vielen Digitalbanken fehlen – z. B. Bargeldeinzahlungen, Überweisungen in Fremdwährungen oder Lastschrifteinzüge bei Kunden.Günstig wie eine Digitalbank

FYRST ist relativ günstig – vor allem im Vergleich zu den Filialbank-Geschwistern Postbank und Deutsche Bank. In allen Tarifen sind monatliche Freiposten und kostenlose Abhebungen enthalten.Kreditkarten und Kontokorrentkredit

FYRST unterstützt Finanzierungsmöglichkeiten, inklusive Business-Kreditkarte und Kontokorrentkredit.

Unterkonten sind kostenpflichtig

Im Gründerkonto ist ein Unterkonto inklusive, doch generell ist FYRST hier etwas unflexibel: Jedes Unterkonto wird als zusätzliches Konto behandelt, das extra kostet.Wenig FinTech-Extras

Rechnungs- oder Buchhaltungs-Tools finden Sie bei FYRST nicht: Der Fokus liegt auf den klassischen Banking-Funktionen.Keine Teamverwaltung

FYRST ist bisher nicht für die gemeinsame Nutzung ausgelegt. Es gibt keine Team-Tarife oder die Möglichkeit, zusätzliche Nutzer mit individuellen Berechtigungen einzuladen.

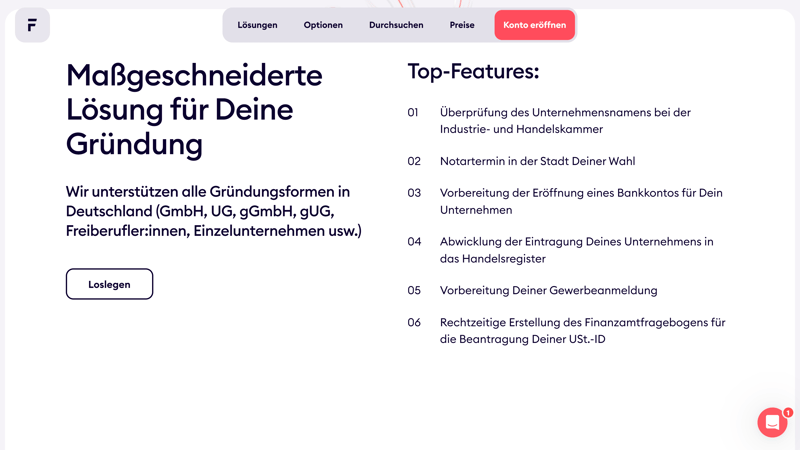

Qonto: Transparenter Prozess für Gründer

Qonto* ist eine digitale Finanzmanagement-Plattform mit Sitz in Paris, die sich speziell an Selbstständige und KMUs (= kleine und mittelgroße Unternehmen) richtet. Auch GmbHs in Gründung finden hier ein Zuhause. Qonto ist keine klassische Bank, sondern ein reguliertes Zahlungsinstitut, das in Deutschland unter der Aufsicht der BaFin steht.

Was gefällt uns an Qonto?

Qontos Funktionsumfang ist stimmig, vor allem für eine Online-Bank. Das digitale Geschäftskonto unterstützt alle wichtigen Banking- und Zahlungsmöglichkeiten, darunter SEPA-Überweisungen in Echtzeit, Überweisungen in Fremdwährungen und den Lastschrifteinzug bei Kunden.

Dazu kommen umfangreiche Finanzmanagement-Tools, inklusive Rechnungs- und die Buchhaltungs-Funktionen, und die Möglichkeit, je nach Tarif bis zu 24 zusätzliche Unterkonten mit eigenen IBANs einzurichten.

All diese Funktionen sind durch das stimmige Bedienkonzept sauber und benutzerfreundlich verpackt, denn Online-Banking ist bei Qonto sowohl im Browser als auch am Smartphone intuitiv und unkompliziert.

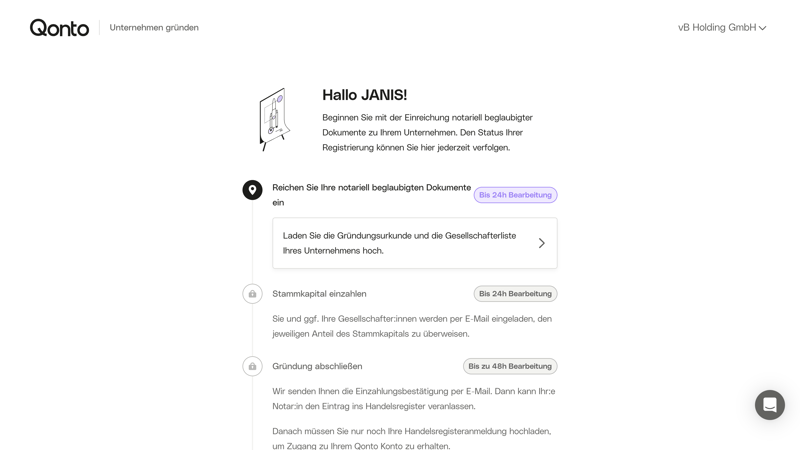

Qonto führt Kunden durch die ersten Schritte der GmbH-Gründung.

Sogar beim Support, wo die meisten Banken aus unserem Vergleich eher enttäuschen, machte Qonto in unserem Test eine ziemlich gute Figur. In den Review-Portalen überwiegen aktuell ebenfalls die positiven Stimmen.

Warum ist Qonto eine gute Wahl für GmbHs in Gründung?

Ein besonderes Plus ist der Gründungsprozess an sich. Qonto führt Sie nämlich transparent Schritt für Schritt durch alle Etappen der Gründung – von der Einreichung der notwendigen Dokumente über die Einzahlung des Stammkapitals bis zum Abschluss der Gründung. Auf der Qonto-Website warten darüber hinaus viele weitere Informationen zur Unternehmensgründung.

Grundsätzlich ist Qonto eine gute Wahl für Gründer, die eine benutzerfreundliche Digitalbank bevorzugen, aber nicht auf Leistungen wie Auslandsüberweisungen oder Lastschriften, die bei FinTechs oft zu kurz kommen, verzichten möchten.

Wenn Ihre GmbH mehrere Mitarbeitende hat, die eigenständig Budgets verwalten können, ist die eingebaute Teamverwaltung praktisch. Damit können Sie die Ausgaben von Teammitgliedern benutzerfreundlich managen.

Was sind Vor- und Nachteile von Qonto?

Transparenter Gründungsprozess

Für die Gründung einer GmbH gibt es bei Qonto einen genau definierten Schritt-für-Schritt-Prozess, der alles genau erklärt.Solider Funktionsumfang für eine Digitalbank Qonto deckt die wichtigsten Zahlungsfunktionen ab, darunter SEPA-Echtzeitüberweisungen, Zahlungen per Lastschrift und Auslandsüberweisungen.

Bis zu 24 Unterkonten

Qonto unterstützt bis zu 24 Unterkonten mit eigenen IBANs, deutlich mehr als viele andere Geschäftskonten.Extra-Features

Neben den Banking-Standardfunktionen bietet Qonto auch Rechnungs- und Buchhaltungs-Features, eine Teamverwaltung und andere Extras.

Relativ teuer Bei anderen Digitalbanken gibt es teils deutlich günstigere Konditionen – für Nutzungsszenarien mit vielen und wenigen Transaktionen/ Abhebungen gleichermaßen.

Keine Bargeldeinzahlung Bisher ist es nicht möglich, Bargeld aufs Qonto-Geschäftskonto einzuzahlen. Bei vielen anderen Online-Banken wird diese Funktion mittlerweile unterstützt.

Keine Kreditkarte

Qonto stellt ausschließlich MasterCard-Debitkarten zur Verfügung. Eine geschäftliche Kreditkarte gibt es aktuell nicht.Keine klassische Einlagensicherung

Als E-Geld-Institut hat Qonto keine eigene Einlagensicherung, bietet jedoch Sicherheit über Partnerbanken, bei denen die französische Einlagensicherung greift, und unabhängige Garantien.

Commerzbank: Filialbank mit Rabatten für GmbH-Gründer

Die Commerzbank*, die mit einer Bilanzsumme von 565 Milliarden Euro zu den größten Finanzinstituten Deutschlands gehört, hat in den vergangenen Jahren stark auf Digitalisierung gesetzt – nicht zuletzt, um mit FinTechs wie Qonto oder Finom mithalten zu können. Das zeigt sich auch in ihrem Geschäftskonto-Angebot, das für Filialbank-Verhältnisse recht modern daherkommt.

Was gefällt uns am Geschäftskonto der Commerzbank?

Ein offensichtlicher Vorteil gegenüber reinen Digitalbanken ist das Filialnetz der Commerzbank, das Einzahlungen erheblich erleichtert. Kunden haben Zugang zu 400 Filialen und 6.000 Geldautomaten der Cash Group (wobei die Anzahl an Filialen in den vergangenen Jahren konstant geschrumpft ist).

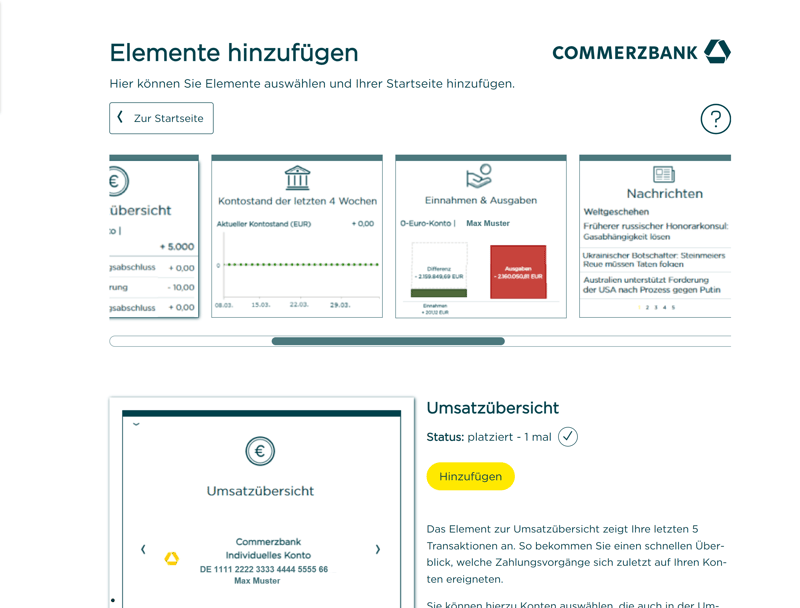

Davon abgesehen punktet die Commerzbank mit umfangreichen Banking-Funktionen, die Digitalbanken in dieser Form und Vielfalt in der Regel bisher nicht bieten können, darunter auch der Lastschrifteinzug bei Kunden, Kreditkarten und internationale Überweisungen in Fremdwährungen. Verpackt ist das Ganze in einer – für eine Filialbank – recht modernen Online-Banking-Oberfläche.

Sie können die Startseite im Online-Banking der Commerzbank mit Modulen personalisieren.

Warum ist die Commerzbank eine gute Wahl für GmbHs in Gründung?

Die Commerzbank hat ein umfassendes Angebot für Gründer und junge Unternehmer, um sie von Anfang an bei der Firmengründung zu unterstützen.

Es gibt regelmäßige Rabatte für die Anfangsphase, häufig auch speziell für Neugründungen. Dazu kommen viele weitere Services und Dienstleistungen, die für Gründer hilfreich sind. Im Gründerportal führt Sie die Commerzbank Schritt für Schritt durch den Prozess und stellt relevanten Tipps, Events und Downloads bereit.

Somit ist die Commerzbank eine gute Wahl für Gründer, denen persönliche Beratung und erweiterte Dienstleistungen besonders wichtig sind. Das Online-Banking ist dafür nicht ganz so intuitiv und modern wie bei der Konkurrenz, was sich beispielsweise an der komplizierten Unterkonto-Verwaltung zeigt.

Was sind Vor- und Nachteile der Commerzbank?

Umfangreiches Banking-Paket

Die Commerzbank punktet generell mit einem breiten Spektrum an Banking-Features, darunter Überweisungen in Echtzeit, in Fremdwährungen, eine Kreditkarte und Lastschrifteinzüge bei Kunden.Zusätzliche Services und Beratungsleistungen

Die Commerzbank unterstützt Sie auch bei der Erstellung Ihres Businessplans und berät Sie zu Krediten und Fördermitteln. Für eine individuelle Beratung steht ein persönlicher Ansprechpartner zur Verfügung.Zugang zu einem breiten Filial- und Geldautomatennetz

Mit 400 Filialen und 6.000 Geldautomaten der Cash Group ist die Bargeldversorgung für das Unternehmen gesichert.

Zahl der Filialen rückläufig

Vor ein paar Jahren hatte die Commerzbank noch 800 Filialen, die Tendenz zeigt also klar nach unten.Kostenpflichtige Ein-/Auszahlungen

Jede Ein- und Auszahlung bei der Commerzbank ist kostenpflichtig, ein Gratis-Kontingent gibt es nicht. Wenn Sie viele Bargeldtransaktionen benötigen, ist das Geschäftskonto der Commerzbank somit recht teuer.Schwacher Support

Persönliche Beratung klingt gut, doch zumindest vom Standard-Support der Commerzbank waren wir ziemlich enttäuscht. Wir mussten sehr lange warten – und ein Blick in die Kundenrezensionen zeigt, dass es vielen Leuten ähnlich erging.

Deutsche Bank Geschäftskonto: Kosteneffizient bei vielen Buchungen

Mit einer Bilanzsumme von ca. 1.300 Milliarden Euro ist die Deutsche Bank* das aktuell größte Kreditinstitut in ganz Deutschland. Das breite Angebot an Dienstleistungen für gewerbliche und private Kunden umfasst selbstverständlich auch Geschäftskonten.

Was gefällt uns am Geschäftskonto der Deutschen Bank?

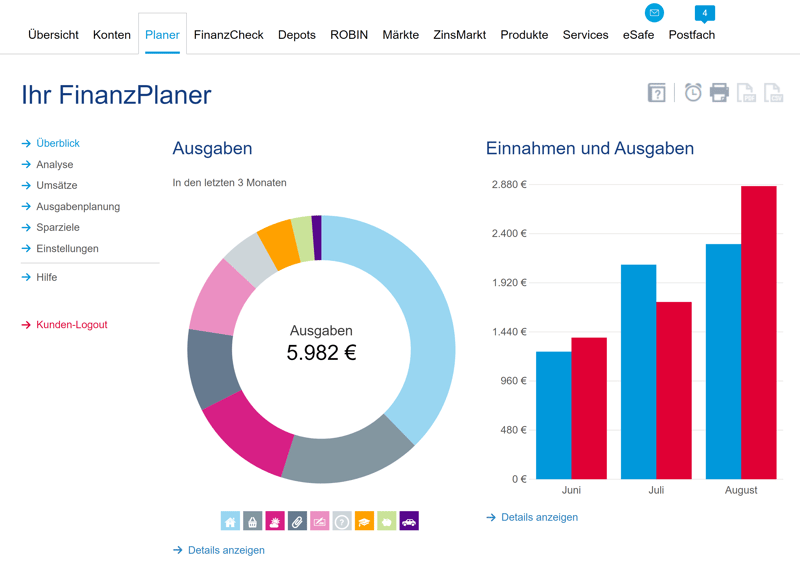

Ähnlich wie die Commerzbank punktet auch die Deutsche Bank mit ihrem umfangreichen Angebot an Banking-Funktionen. Dazu zählen In- und Auslandsüberweisungen, Bargeldeinzahlungen, Lastschriften, Kreditkarten und Echtzeitüberweisungen. Hinzu kommen Extras wie der praktische Finanzplaner, mit dem Unternehmer ihre Sparziele festlegen und überwachen können.

Mit dem Deutsche Bank-Finanzplaner lassen sich Sparziele festlegen und realisieren.

Warum ist die Deutsche Bank eine gute Wahl für GmbHs in Gründung?

Die Deutsche Bank deckt nahezu jede klassische Banking-Funktion ab und ist daher insbesondere für Unternehmen interessant, deren Bedürfnisse bei Digitalbanken etwas zu kurz kommen. Dazu kommt, dass die Deutsche Bank preislich für GmbHs mit hoher Buchungsfrequenz attraktiv ist, weil die Transaktionskosten im teuersten Tarif vergleichsweise günstig sind.

Auch bei der Deutschen Bank gibt es Ressourcen, die speziell für Gründer entwickelt wurden, darunter praktische Checklisten für die wichtigen Schritte der Unternehmensgründung. Insgesamt ist das Angebot für Gründer aber weniger ausgeprägt als bei der Commerzbank.

Was sind Vor- und Nachteile der Deutschen Bank?

Viele Leistungen

Die Deutsche Bank stellt nahezu jede klassische Banking-Funktion bereit. Dazu zählen auch Features, die von Online-Banken oft vernachlässigt werden, z. B. Kreditkarten, Auslandsüberweisungen, Bargeldeinzahlungen und Firmenlastschriften.Attraktive Konditionen bei hohem Transaktionsvolumen

Die Deutsche Bank ist generell nicht die günstigste Option, kann aber bei vielen Buchungen aufgrund der geringen Transaktionskosten im höchsten Tarif auch preislich attraktiv sein.Benutzerfreundliche Smartphone-App

Die Smartphone-App der Deutschen Bank ist modern und intuitiv gestaltet.

Enttäuschender Support

Der Support der Deutschen Bank hat sich nicht nur in unserem Test, sondern auch bei vielen anderen Kunden als unzuverlässig erwiesen.Hoher Einstiegspreis

Für kleinere Unternehmen mit geringem Transaktionsvolumen ist das Geschäftskonto der Deutschen Bank im Vergleich zu anderen Anbietern recht teuer.

Fazit

Wenn Sie eine GmbH gründen, benötigen Sie von Anfang an ein passendes Geschäftskonto. Dort können Sie Ihr Stammkapital einzahlen und die geschäftlichen Finanzen Ihrer GmbH strikt von Ihren privaten Ausgaben trennen.

Die meisten Banken, die Geschäftskonten für GmbHs im Angebot haben, unterstützen auch GmbHs in Gründung. Manchmal gibt es für Gründer sogar spezielle Tarife, Angebote und Ressourcen.

Welches Geschäftskonto am besten für Ihre GmbH in Gründung ist, hängt von Ihren Bedürfnissen ab. Digitale Banken wie Qonto oder Finom punkten mit benutzerfreundlichem Online-Banking, können aber beim Umfang der Leistungen nicht mit Filialbanken wie der Commerzbank mithalten. Jene bieten einen größeren Funktionsumfang, sind aber in der Regel deutlich teurer und etwas sperriger in der Bedienung.

In unserem Geschäftskonto-Vergleich haben wir einige der beliebtesten Anbieter getestet und in mehreren Kategorien miteinander verglichen. Einen Preisrechner, mit dem Sie das preislich beste Angebot für Ihr Nutzerprofil finden können, finde Sie dort ebenfalls.

Häufig gestellte Fragen

Ja, Kapitalgesellschaften wie GmbHs benötigen ein Geschäftskonto, auf dem sie ihr Stammkapital einzahlen und verwalten. Weil diese Einzahlung bereits zur Unternehmensgründung erfolgen muss, ist auch ein Geschäftskonto für GmbHs in Gründung nötig. Für Freiberufler, Solo-Selbstständige und Personengesellschaften gibt es diese Verpflichtung nicht.